Разумная экономия семейного бюджета реальные истории: Экономия семейного бюджета: Работающие советы и лайфхаки

Экономия семейного бюджета: Работающие советы и лайфхаки

Как научиться контролировать расходы и планировать траты? Какие есть лайфхаки для экономии без ущерба для комфорта? Чем может помочь государство? И как перестроить свою психологию?

Финансово безалаберному человеку в день зарплаты и море по колено, и горы по плечо. Заходишь в магазин и берёшь с полок в корзину всё, на что глаз упал, не обращая внимания на ценники. Знакома такая ситуация? Ощущение, конечно, приятное, но только если потом к концу месяца не приходится затягивать пояса или влезать в долги.

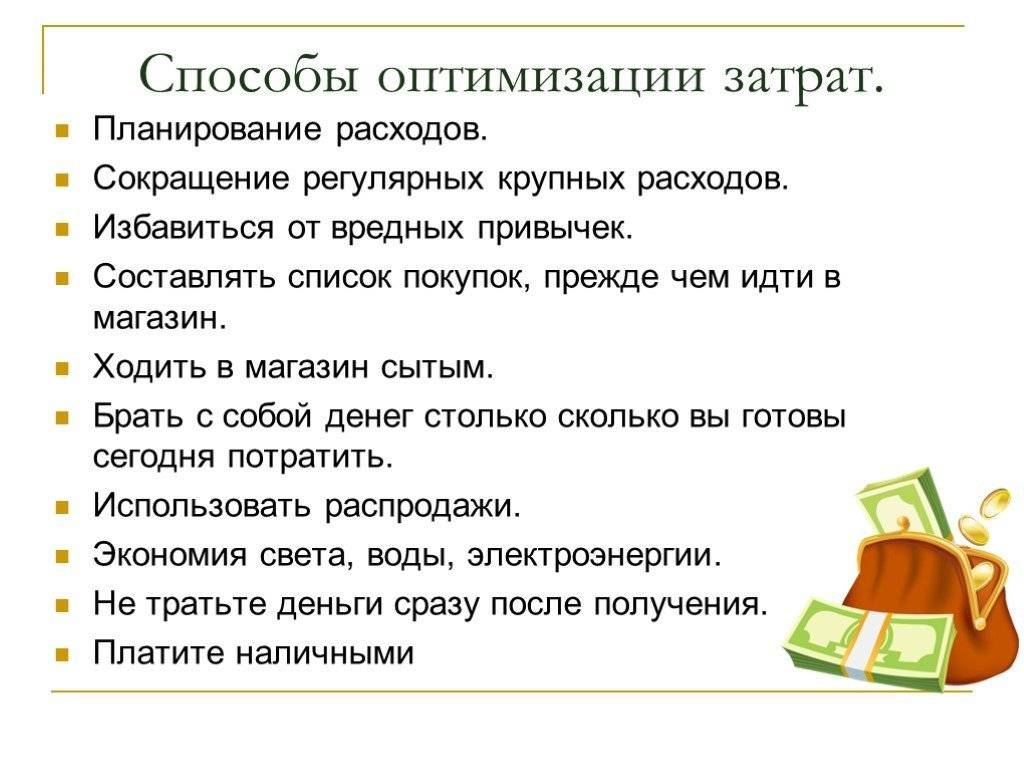

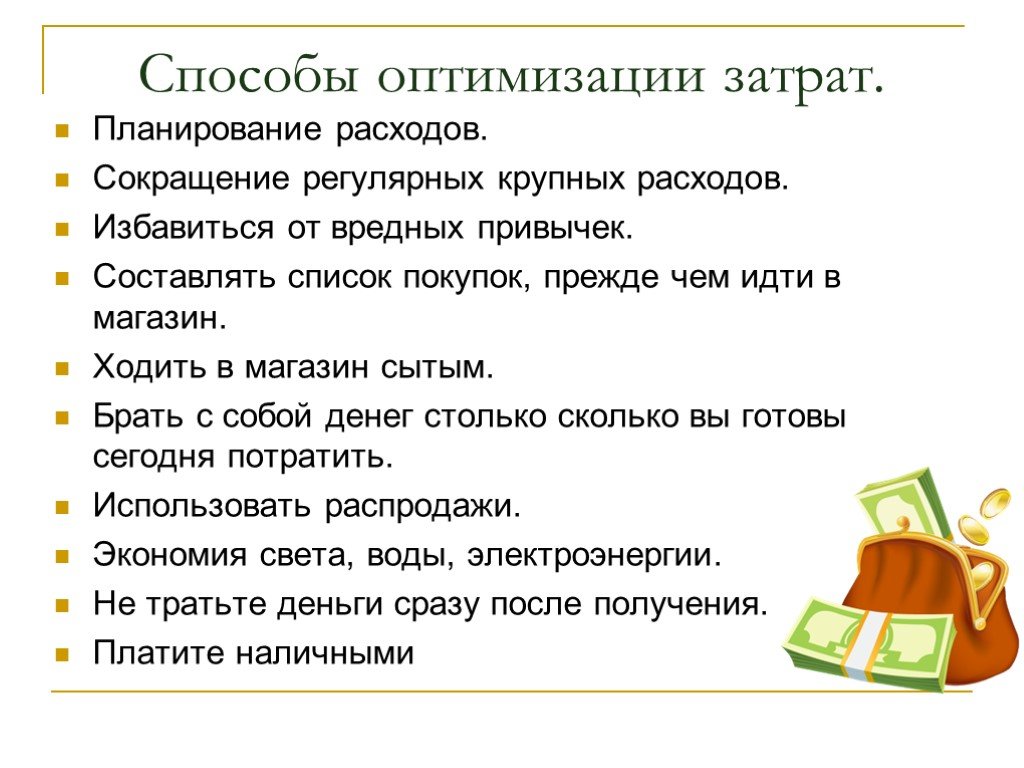

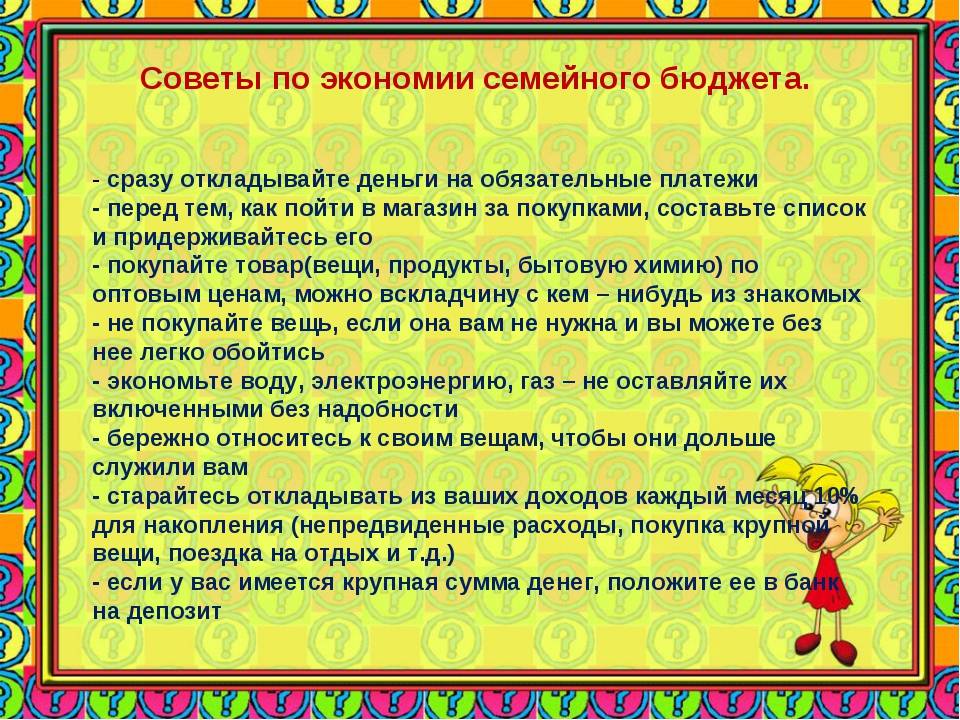

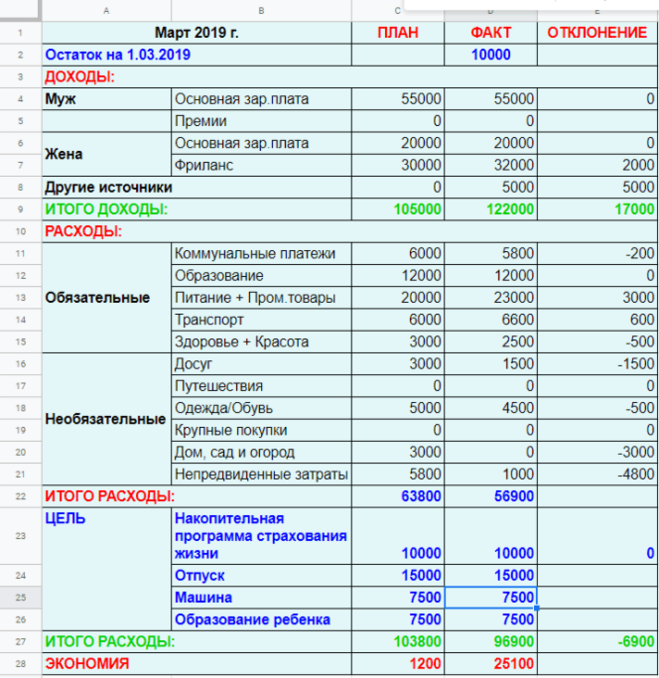

Контроль расходов — первый шаг на пути к финансовой стабильности. Приучите себя вести учёт того, сколько и на что вы тратите. Выработайте финансовую самодисциплину.

Самый лучший способ — вечером вручную записывать расходы за день в отдельную тетрадь для ведения бюджета. Да, на дворе XXI век и для этого есть специальные приложения, как отдельные, так и у почти всех банков. Это, конечно, удобнее. Но, записывая траты вручную, вы заставляете мозг запоминать и анализировать свои расходы, делать выводы.

Если вы всё же предпочитаете приложения, то не думайте, что умная программа «всё сэкономит за вас». Понадеявшись на неё, есть шанс, что сами вы махнёте рукой на самоконтроль, и в собственный электронный бюджет будете заглядывать от случая к случаю. Проверяйте программу каждый день. Разбивайте траты на категории. Критически анализируйте, что из покупок было лишним или слишком дорогим. Только так вы выработаете финансовую самодисциплину.

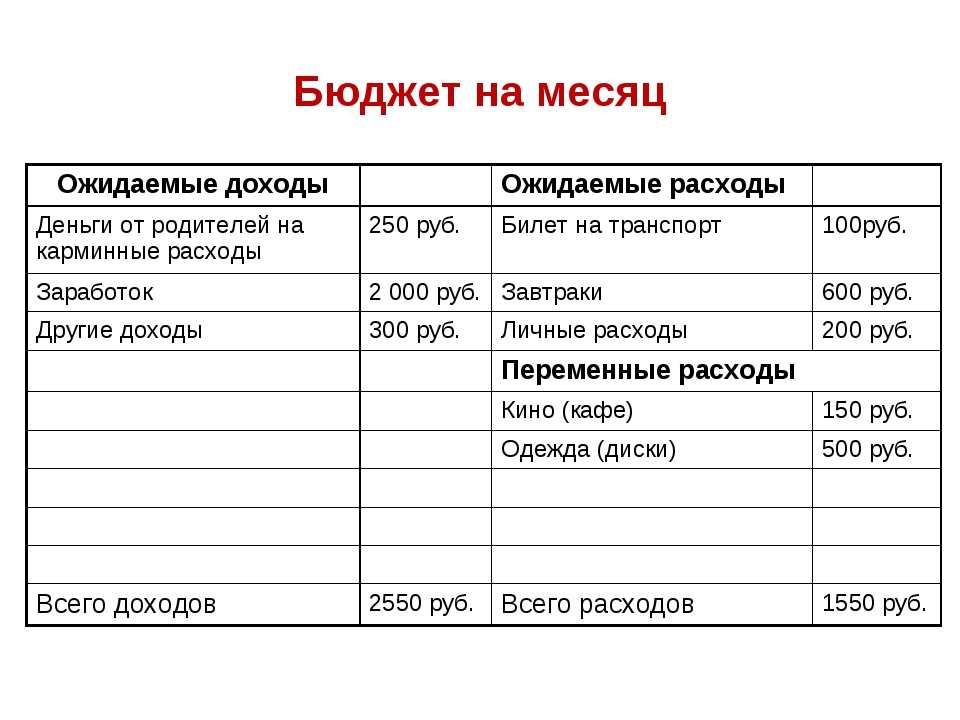

Если вы правильно и честно выполните первый пункт и будете пристально следить за собой хотя бы месяца три, у вас выработается чёткое понимание того, сколько вы тратите за определённый период, и на какое время вам хватает тех или иных запасов. Сколько уходит на продукты, сколько на проезд или бензин, сколько на кофе, сколько на развлечения. Теперь вы сможете планировать обязательные расходы и покупки на месяц вперёд. Понимать, сколько у вас остаётся сверх этого. На что пустить излишки. На какую сумму вам нужно увеличить доходы. Или наоборот, нужно ли вам экономить.

Или наоборот, нужно ли вам экономить.

Да, всё запланировать невозможно. Непредвиденные траты всё равно будут случаться. Поэтому стремитесь создать финансовую «подушку безопасности». Речь не о накоплениях, например, на отпуск или дорогую покупку, а именно об НЗ. На случай поломки и вынужденной замены важной для вас вещи, проблем со здоровьем, потери работы. В идеале, неприкосновенный запас должен равняться как минимум вашему трёхмесячному доходу. Но, чем больше, тем лучше.

Фото: pexels.comВ ту же тетрадку с бюджетом (или в приложение) внесите все обязательные крупные траты на год вперёд. Страховку, зимние шины, поездку в отпуск… Всё, на что точно придётся потратиться и придётся подкопить. Суммируйте обязательные годовые крупные траты. Увеличьте итог на 10-15%, так как цены могут вырасти. Полученный результат — это то, что вам нужно накопить. Не успокаивайтесь до тех пор, пока не соберёте всё сумму. К дате, когда нужно потратиться, у вас на руках должна быть все необходимые деньги — это лучше, чем впопыхах и на нервах пытаться срочно взять взаймы или получить кредит. И это помимо необходимого НЗ!

И это помимо необходимого НЗ!

Если вы склонны к мотовству, отправляйте накопления на отдельный процентный банковский счёт. И на необходимые траты в будущем, и на НЗ. Только помните, что это две разные суммы. Так вы будете и капитал держать подальше от своих соблазнов, да и на процентах сможете подзаработать.

Правильная экономия на продуктах

- Не ходите в магазин слишком часто. Во-первых, вы сэкономите время и силы. Во-вторых, это финансово иррационально. Да, скоропортящиеся продукты, такие как, например, хлеб, приходится покупать чаще. Но большую часть покупок можно совершать раз в неделю. Если вы ведёте учёт расходов, вы прекрасно знаете, сколько и каких продуктов нужно вашей семье на семь дней. Поэтому, закупайтесь раз в неделю в большом гипермаркете с большим ассортиментом и гибкой системой скидок. Запаситесь дисконтной картой. Если у вас нет машины, и не улыбается перспектива тащить много тяжёлых пакетов, воспользуйтесь онлайн-заказом. Такая опция есть и у большинства крупных торговых сетей, и у служб доставки.

В этом есть и свои плюсы. Во-первых, товары с доставкой чаще оказываются дешевле, так как ритейлеру не нужно тратиться на торговые залы и мерчендайзинг, а только на склад и упаковщиков. Во-вторых, благодаря оплате картой вам, вероятно, придёт кешбэк (возврат части денег для привлечения клиентов — прим. ред.) В-третьих, вы сэкономите ещё немного времени и сил. Однако, не заказывайте онлайн товары, продукты, которые предпочли бы выбрать сами, например, фрукты — упаковщик же не знает, предпочитаете вы яблоки покрупнее или помельче.

В этом есть и свои плюсы. Во-первых, товары с доставкой чаще оказываются дешевле, так как ритейлеру не нужно тратиться на торговые залы и мерчендайзинг, а только на склад и упаковщиков. Во-вторых, благодаря оплате картой вам, вероятно, придёт кешбэк (возврат части денег для привлечения клиентов — прим. ред.) В-третьих, вы сэкономите ещё немного времени и сил. Однако, не заказывайте онлайн товары, продукты, которые предпочли бы выбрать сами, например, фрукты — упаковщик же не знает, предпочитаете вы яблоки покрупнее или помельче. - Не ходите в магазин «с голодных глаз». Это простая психология, с пустым желудком вам хочется всё и сразу. Даже то, что вам совсем не нужно. Голодным вы тратите больше.

- Ходите в магазин со списком. Смотрите в холодильнике и буфете, что закончилось, что на исходе, а чего ещё много. Заранее думайте, что вы хотите приготовить, и какие ингредиенты вам для этого нужны. И покупайте только это. Не запасайте впрок скоропортящиеся продукты.

Если у вас большая семья, пусть домашние пишут вам, что неожиданно закончилось за день. Или присылают фото холодильника и буфета.

Если у вас большая семья, пусть домашние пишут вам, что неожиданно закончилось за день. Или присылают фото холодильника и буфета. - Маркетолог вам не друг! Магазины устроены так, чтобы вы купили продуктов как можно больше и дороже! Даже если вы привыкли покупать одно и то же молоко, изучайте полки, вдруг, появился производитель качественнее и дешевле! Сравнивайте не только цену, но и массу или объём товара в упаковке, чтобы понимать его реальную стоимость!

Здравая экономия в готовке

- Не ленитесь готовить! Никто не предлагает отказаться от походов в рестораны или заказа готовой еды. Но не обманывайте себя: счёт в ресторане — это расходы не на еду, а на развлечения. Вносите их в соответствующий раздел.

- При готовке рассчитывайте количество еды, которая получится. Да, например, борщ можно наварить условно на несколько дней. Это будет выгоднее и сэкономит вам время. Но не перебарщивайте со скоропортящимися блюдами типа салата. Если за ужином его не доедят, к утру он, вероятно, испортится и его придётся выкинуть.

Разумная экономия на одежде

- Во-первых, пользуйтесь интернетом. На сайтах можно посмотреть ассортимент, а уже в магазине примерять понравившееся. На сайтах-агрегаторах можно посмотреть одежду сразу нескольких брендов. Если вы знаете размерную линейку понравившегося бренда, можно заказывать. Если нет, убедитесь, что товар можно примерить перед оплатой или отказаться от него, если он не подойдёт.

- Во-вторых, мониторьте скидки, акции и промокоды. Это может дать ощутимую экономию.

- Помните, что у раскрученных брендов в цены заложена большая переплата. Фактически вы платите за шильдик. У менее разрекламированных конкурентов такой же товар может быть дешевле и качественнее.

- Не забывайте про принцип «мы слишком бедны, чтобы покупать дешёвые вещи» — он работает. Низкокачественная одежда быстрее станет изношенной и застиранной. Одежды должно быть достаточно, чтобы своевременно её менять и за ней ухаживать. Две футболки износятся быстрее, чем пять.

Если на качественные вещи денег, пока, не хватает, поступите так: сначала создайте запас вещей подешевле, если не за раз, то постепенно купите футболок 10. А потом, постепенно заменяйте количество качеством. Вместо каждых двух вышедших из строя, покапайте одну, но хорошую.

Если на качественные вещи денег, пока, не хватает, поступите так: сначала создайте запас вещей подешевле, если не за раз, то постепенно купите футболок 10. А потом, постепенно заменяйте количество качеством. Вместо каждых двух вышедших из строя, покапайте одну, но хорошую. - Рационально подходите к покупке одежды. Подумайте, что у вас есть, чего не хватает, что реально необходимо. Старайтесь не совершаться импульсивных покупок.

ЧИТАЙТЕ ТАКЖЕ: Как сэкономить на коммуналке — простые лайфхаки и советы

Безопасная экономия на отдыхе

- Отдых важен! Не нужно от него полностью отказываться! Это важно для вашего психологического здоровья и ментальных сил! Но сэкономить на нём тоже можно. Например, подпишитесь на сайты и группы в соцсетях с анонсами бесплатных мероприятий в вашем городе.

- Планируйте отпуск и покупайте билеты в другие города заранее — так дешевле. Мониторьте акции и скидки от перевозчиков и туроператоров. А вот в кино наоборот лучше ходите через несколько дней после премьеры и выбирайте утренние сеансы выходного дня.

- Заведите с друзьями традицию ходить друг к другу в гости. Подумайте о том, какие бесплатные хобби доставляют вам удовольствие, например, чтение, прогулки, велоспорт или пробежки.

Быть рачительным не стыдно. Это умно. Для этого нужно знать свои права. Среди прочего, права потребителя, чтоб не платить да то, за что вы не должны.

- Вы можете получить налоговый вычет. Перечь того, за что он вам причитается, довольно обширен: это и недвижимость, и строительство, и налоговый вычет из расходов на детей, на лечение, обучение, занятия спортом, на инвестиции и ценные бумаги. Внимательно изучите этот перечень, храните и собирайте необходимые документы и не ленитесь подавать заявление на то, на что имеете право.

- Вокруг нас довольно много льгот и способов сэкономить. Например, в Петербурге стоимость проезда зависит от способа оплаты. Не поленитесь изучить и использовать наиболее экономные способы.

И ещё один совет напоследок. Как бы вам ни было тяжело, ставьте во главу угла не сокращение расходов, а повышение доходов. Если вы не умеете клеить обои, но прекрасный программист, то для ремонта правильнее нанять специалистов, а самому в сэкономленное время подработать. Старайтесь не отказывать себе во всём, а понимать, что вам действительно нужно и работать над своими возможностями. Развивайтесь, повышайте квалификацию, если нужно, меняйте профессию, боритесь со страхами, растите! Знайте свои права и будьте финансово грамотными!

Если вы не умеете клеить обои, но прекрасный программист, то для ремонта правильнее нанять специалистов, а самому в сэкономленное время подработать. Старайтесь не отказывать себе во всём, а понимать, что вам действительно нужно и работать над своими возможностями. Развивайтесь, повышайте квалификацию, если нужно, меняйте профессию, боритесь со страхами, растите! Знайте свои права и будьте финансово грамотными!

10 способов экономии семейного бюджета

Искусство домашней экономикиМы часто употребляем выражение «дотянуть до зарплаты». Другими словами — распределить имеющиеся средства на определенный период, не прибегая к услугам друзей-родственников или кредитных сервисов. Для кого-то такая задача за несколько дней до поступления денег на карту становится привычной, кто-то сталкивается с проблемой только в экстренных ситуациях. В любом случае, это не доставляет удовольствия, согласитесь.

Особенно неприятно осознавать недостаток средств, если дело касается семьи — как объяснить ребенку, что сегодня мама не купит шоколадку, а вот через недельку… Мысль о том, что весной обещан сыну велосипед, приводит в смятение, а любой разговор друзей о планах на отпуск вызывает просто панический страх, что кому-то из близких придет в голову идея провести пару недель на море вместо «идеальной для отдыха» бабушкиной дачи. Почему при одинаковом уровне доходов одна семья не испытывает финансовых затруднений и проводит свободное время с удовольствием, а другие буквально сводят концы с концами? Давайте «подсмотрим» за успешными домашними финансистами узнаем, в чем секрет.

Почему при одинаковом уровне доходов одна семья не испытывает финансовых затруднений и проводит свободное время с удовольствием, а другие буквально сводят концы с концами? Давайте «подсмотрим» за успешными домашними финансистами узнаем, в чем секрет.

Помните девиз советской финансовой системы «экономика должна быть экономной»? Можно сколько угодно иронизировать по поводу особенностей этого исторического периода, но упомянутое правило работает в любой экономической системе и применимо не только в масштабах государства. Итак, какие статьи расходов можно оптимизировать, выражаясь языком современным?

1. РазвлеченияКак мы проводим свободное время? Что делаем всей семьей? Как ни печально, любимое место проведения выходных в кругу семьи — ТРК. В названии этих заведений, конечно, присутствует слово «развлекательный», но главное все-таки — торговый. Здесь продают все: билеты в кино, закуски, мороженое, игрушки, обувь, одежду и еще множество не самых необходимых вещей. Дети у игровых автоматов, мама в примерочной, папа в ресторанном дворике; вечером возвращаемся домой, нагруженные спонтанными покупками, надышавшись пылью, наевшись фастфуда, потратив приличную сумму честно заработанных.

Дети у игровых автоматов, мама в примерочной, папа в ресторанном дворике; вечером возвращаемся домой, нагруженные спонтанными покупками, надышавшись пылью, наевшись фастфуда, потратив приличную сумму честно заработанных.

Может быть, стоит попробовать выехать за город, в парк, покататься на санках, лыжах, коньках зимой, устроить пикник на природе в любое время года, погулять по лесу, собрать ягод и грибов осенью? Возражения о том, что не на чем доехать, нет снаряжения — простите, дешевые отмазки. Общественный транспорт доставит в любой пригород, а любое снаряжение можно взять в аренду — это не бесплатно, но очередная кофточка (сто первая в шкафу) стоит не меньше.

2. Покупки

«Уж сколько раз твердили…» о том, что покупки, от самых незначительных до крупных, надо планировать, а все равно отправляемся в магазин каждый день, возвращаемся с полными сумками нужного и не очень, и даже совсем ненужного, периодически выносим полные мешки непригодного и снова отправляемся в магазин. Без списка. Дальше можно продолжать, как в известной песенке про попа и собаку.

Без списка. Дальше можно продолжать, как в известной песенке про попа и собаку.

Приобретите удобную складную сумку-шоппер, она гораздо прочнее и практичнее и экологичнее магазинных пакетов, даже если они «биоразлагаемые». Окупится за месяц, прослужит несколько лет.

Заведите записную книжку или создайте заметку в телефоне, куда будете записывать все планируемые покупки, сверяйтесь со списком и безжалостно выкладывайте из корзины все, что не указано, несмотря на супернизкие цены. Это для начала, пока не исчерпаются бесконечные запасы чая, макаронов, носков, кухонных полотенец, симпатичных чашек, банок с оливками, которые ест только мама, стиральных порошков и любимых некогда дочкой печенек. Затем список станет обширнее и можно будет откладывать некоторые покупки до снижения цены. Это и называется экономией, когда выбирается удачный момент для выгодной покупки необходимого, а не собирание всех акционных товаров с полок магазинов.

Подобный подход нужно применять как к регулярным покупкам, так и к разовым крупным приобретениям. Отдельная история про детские товары.

Отдельная история про детские товары.

3. Покупки для детей

Любой более или менее наблюдательный человек хотя бы раз в жизни отмечал, что дети растут. Быстро. Не успевают даже по разу примерить все накупленные и надаренные ползунки, как уже выросли из них. Ладно бы только ползунки, но курточки, ботиночки и прочие элементы малышового гардероба — стоимость всего этого совсем негуманная. Наши бабушки и мамы практиковали совместное пользование детскими вещами, передавая от одного ребенка другому по мере вырастания. Очень хорошая традиция, тем более что современный уровень коммуникаций позволил создать множество сетевых ресурсов по продаже, обмену и дарению.

Коляски, детские автокресла и прочие самоходные и вспомогательные средства транспортировки вообще покупать не обязательно, если точнее — не нужно. Для временного пользования существует аренда. На день, на несколько дней, на несколько месяцев по подписке можно взять практически все.

4. Питание

Да, на питании экономить нельзя, еще бабушка это говорила. Только бабушка не знала про фаст-фуды и суши, пекла пироги и варила вкусный борщ, делала заготовки. Может быть, именно поэтому никогда денег в долг не просила и даже со скромной пенсии на подарки внукам всегда откладывала.

Только бабушка не знала про фаст-фуды и суши, пекла пироги и варила вкусный борщ, делала заготовки. Может быть, именно поэтому никогда денег в долг не просила и даже со скромной пенсии на подарки внукам всегда откладывала.

Как обеспечить здоровое питание и сэкономить?

- Возьмите за правило готовить на завтрак каши или хотя бы яичницу. Вареная колбаса (немного мясных отходов и химические добавки для вкуса, цвета и запаха) стоит не дешевле мяса, а запеченные домашние деликатесы еще и гораздо сытнее. Времени на приготовление уходит немного, а польза очевидна, и экономия значительная.

- Сезонные ягоды можно купить и заморозить. Даже если нет желания возиться с вареньями, компотами и прочими заготовками, в доме всегда будет натуральный морс. Можно порадовать домашних смузи, рецепт каждый составляет по своему вкусу.

- Домашняя еда превосходит по вкусу и пользе любой бизнес-ланч. Не ленитесь захватить из дома на работу контейнер с обедом. Пельмени и вареники тоже можно готовить самостоятельно, это еще и отличный повод провести время с семьей за полезным и увлекательным занятием.

Контейнер с бутербродами, кружка-термос с любимым чаем или кофе и бутылочка с водой — во время любой поездки можно полезно перекусить или даже устроить небольшой пикник.

5. Отпуск

Поездка всей семьей весьма недешевое удовольствие. Планируйте как минимум за полгода, выбирайте даты, старайтесь купить билеты заранее, пока цена еще не выросла. Не обязательно выбирать для пляжного отдыха шикарные отели. Зачастую семейный отдых в таких местах сводится к тому, что дети проводят дни в бассейне с аниматорами, а родители у другого бассейна в баре. Выбирайте отель или апартаменты поближе к береговой линии и наслаждайтесь морем, солнцем, воздухом.

Можно отправиться в отпуск на автомобиле. В этом случае желательно разработать маршрут таким образом, чтобы один из родителей не проводил целый день за рулем, с посещением интересных мест, остановками для отдыха у водоемов, чтобы искупаться, погулять по лесу или даже совершить велопрогулку. Чтобы поездка была комфортной, для перевозки всего необходимого можно взять в аренду автобокс. Палатку тоже не обязательно покупать, сервисы проката предоставляют разнообразное оборудование для активного отдыха.

Палатку тоже не обязательно покупать, сервисы проката предоставляют разнообразное оборудование для активного отдыха.

6. Здоровье

Купить его, как утверждает поговорка, нельзя. Это правда. Можно сохранить, ведь профилактика дешевле лечения. Не пренебрегайте бесплатными профилактическими осмотрами, старайтесь больше бывать на свежем воздухе, питайтесь правильно и регулярно — очень многих заболеваний можно избежать именно таким простым путем.

От неприятностей никто не застрахован, от болезней тоже, и тогда доктор выписывает длинный список лекарственных средств. Многие дорогостоящие препараты, не все, конечно, имеют более бюджетные аналоги. Рекламные ролики круглосуточно рассказывают о чудодейственных таблетках, но не спешите бежать за ними в аптеку. Средства для мгновенного излечения от простуды содержат обыкновенный парацетамол и множество добавок, которые вызываю побочные эффекты.

Не злоупотребляйте приемом витаминов и биологически активных добавок — при нормальном питании большая часть необходимых витаминов и микроэлементов мы получаем из продуктов, часть вырабатывается организмом самостоятельно.

Занимайтесь физкультурой. Абонементы в фитнес-центры, как правило, себя не окупают, если нет привычки к регулярным занятиям. Для детей есть бесплатные спортивные секции.

7. Крупные покупки

Мебель, техника, автомобиль и прочие дорогостоящие приобретения необходимо планировать. Выбирайте модель, которая максимально соответствует потребностям, не соблазняйтесь заманчивыми предложениями. Интернет-магазины предоставляют массу возможностей выбора и сравнения товаров, при этом над душой не стоит консультант, работа которого состоит в том, чтобы не выпускать посетителей без покупки.

Тщательно сравнивайте характеристики новых моделей с прошлыми — как правило, различия несущественные, а цена автомобиля и техники выпуска прошлого года снижается за то время, пока президент произносит новогодние поздравления, весьма значительно. Дождитесь сезонной распродажи и купите нужную вещь выгодно.

Не увлекайтесь многофункциональными устройствами. Например, кухонный комбайн используется в основном только как миксер, и таких примеров масса — покупайте только тот прибор, который нужен.

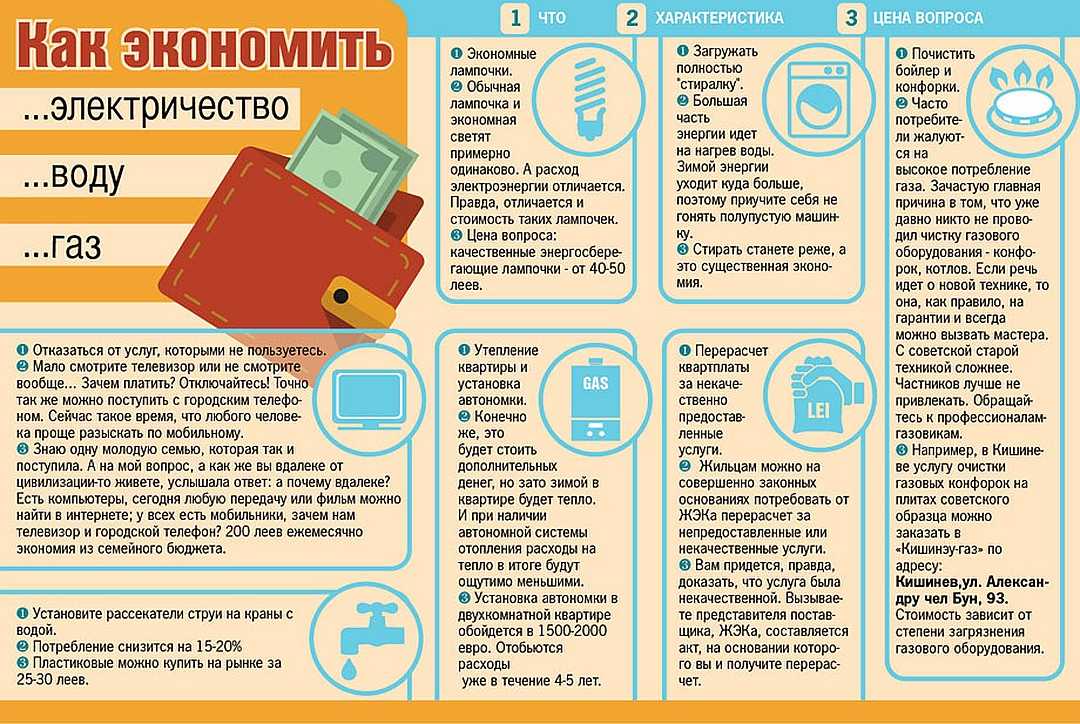

8. Коммунальные платежи

Внимательно проверьте, из каких сумм складывается сумма ежемесячных платежей. Возможно, многие опции на телефоне или кабельное телевидение при нормальном интернете совсем не используются, зачем же за них платить?

Установите счетчики, замените лампочки в осветительных приборах на энергосберегающие, отключите ненужные сервисы и подписки — ежемесячно в семейном бюджете будет оставаться пусть небольшая, но совсем не лишняя сумма.

9. Транспорт

Абонемент всегда дешевле разового билета, и в случае транспорта это неоспоримый факт. Проездной на определенное количество поездок или на месяц — зависит от интенсивности поездок, выбираем тот вариант, при котором затраченная сумма окупается.

Сколько стоит ежедневная поездка на машине, если учитывать расходы на бензин, платные стоянки? Решение отказаться от личного автомобиля довольно кардинальное, но многие уже сейчас принимают его, тем более если нет необходимости отвозить детей в сад или школу, которые находятся недалеко от дома. Для разовых поездок можно воспользоваться каршерингом, а иногда такси обходится дешевле, чем поездка на общественном транспорте втроем или вчетвером.

Для разовых поездок можно воспользоваться каршерингом, а иногда такси обходится дешевле, чем поездка на общественном транспорте втроем или вчетвером.

10. Накопления

Казалось бы, какие могут быть накопления, если речь идет об экономии? Обязательно приучите себя откладывать ежемесячно хотя бы минимальную сумму, лучше всего завести пополняемый вклад, пусть с мизерным процентом. Так можно лучше понять, насколько более эффективным становится использование навыков экономии и планировать довольно крупные покупки. Избегайте покупок в кредит — они обходятся намного дороже, чем сумма, указанная на ценнике.

Семейный бюджет это не просто доходы и траты временно проживающих совместно людей, которые могут в любой момент прекратить отношения, это важная часть жизни людей, однажды принявших осознанное решение быть вместе, рожать и воспитывать детей, строить планы на будущее. Для осуществления любого замысла необходимо правильно рассчитать ресурсы, давайте для начала научимся считать и бережно расходовать деньги.

Кризис среднего класса: взгляд на 4 семейных бюджета

Изучите месячный бюджет типичной американской семьи, строка за строкой, и вы увидите более масштабную историю о том, как развивался средний класс.

То, что значит быть средним классом, не сильно изменилось — есть постоянная работа, возможность комфортно содержать семью, если вы того пожелаете, дом, который вы можете назвать своим, ежегодный отпуск. Но то, что нужно для достижения всего этого, стало более сложной задачей.

Расходы на жилье, здравоохранение и образование поглощают все большую долю бюджета домохозяйств и растут быстрее, чем доходы. Сегодняшние семьи среднего класса работают дольше, справляются с новыми видами стресса и берут на себя большие финансовые риски, чем предыдущие поколения. Они также идут на различные компромиссы.

Большинство людей считают, что принадлежат к среднему классу, но его границы и маркеры подлежат интерпретации.

Согласно отчету беспристрастной исследовательской группы Pew Research Center за 2018 год, исходя только из дохода, около половины всех взрослых в Соединенных Штатах попадают в эту категорию. Он определил средний класс как наличие годового дохода домохозяйства примерно от двух третей до удвоенного среднего по стране, что составляет примерно от 48 000 до 145 000 долларов на семью из трех человек (в долларах 2018 года).

Он определил средний класс как наличие годового дохода домохозяйства примерно от двух третей до удвоенного среднего по стране, что составляет примерно от 48 000 до 145 000 долларов на семью из трех человек (в долларах 2018 года).

Четыре семьи из Шебойгана, штат Висконсин, в Сан-Франциско дали нам представление о своих месячных бюджетах. Их истории помогают проиллюстрировать, как жизнь среднего класса коренным образом изменилась за поколение.

«Такой высокий уровень стресса»

Для Лорен и Тревора Кох из Шебойгана заставить свои финансы работать на одну зарплату было проблемой. Г-н Кох, шеф-повар, зарабатывающий 51 000 долларов, часто работал по 50 и более часов в неделю. Г-жа Кох решила бросить свою работу официанткой в ресторане после того, как у пары родился первый из двух детей. Учитывая высокую стоимость ухода за детьми, она считала, что лучше проводить время дома.

Жизнь стала сложнее, когда г-н Кох потерял работу шеф-повара в конце февраля. Теперь он присматривает за детьми по утрам, а г-жа Кох подрабатывает в магазине, где продаются продукты с КБД или каннабидиолом. Когда она возвращается домой в 13:00, он уходит на работу линейным поваром, где ему платят почасово, и он работает до 23:00. Ни один из них не получает оплачиваемый отпуск или медицинскую страховку.

Когда она возвращается домой в 13:00, он уходит на работу линейным поваром, где ему платят почасово, и он работает до 23:00. Ни один из них не получает оплачиваемый отпуск или медицинскую страховку.

«У нас такой высокий уровень стресса из-за того, что мы жонглируем своим графиком», — сказала г-жа Кох. По ее словам, в совокупности они зарабатывают немного больше, чем раньше, но неясно, сократится ли их рабочее время в зимние месяцы.

По словам академических экспертов, поскольку доходы семей стали более неустойчивыми, эта тенденция способствовала усилению чувства финансовой незащищенности. Согласно анализу, проведенному Джейкобом Хакером, директором Института социальных и политических исследований Йельского университета, для многих людей, которые испытывают падение доходов, по какой бы то ни было причине, это снижение, как правило, больше, чем в прошлом.

Доля американцев, теряющих доход, имеет тенденцию расти и падать вместе с экономикой. Но увеличилась доля американцев, понесших более крупные потери.

Источник: Анализ Джейкоба Хакера, директора Института социальных и политических исследований Йельского университета, с использованием данных панельного исследования динамики доходов.

«Разрыв между Ричи Ричем и Джо Гражданином стал намного больше, чем был раньше, — писал профессор Хакер в книге «Большой сдвиг риска», — но так же велик и разрыв между Джо Гражданином в хороший год и Джо Гражданином в плохой год. плохой год».

По его словам, это всего лишь один из индикаторов более глубоких структурных проблем, перестраивающих средний класс. Работодатели и государственные учреждения продолжают перекладывать ответственность на работников, вынуждая их преодолевать все больше угроз своему финансовому благополучию. Пенсии были в значительной степени заменены планами 401 (k). Комплексное медицинское страхование уступило место планам с высокой франшизой. Оплачиваемый отпуск по семейным обстоятельствам – редкость.

Поэтому семьи идут на компромиссы. Даже когда у г-на Коха была оплачиваемая работа шеф-поваром с льготами, он и его жена не могли позволить себе откладывать на пенсию. Их самые большие расходы были арендной платой, едой и выплатой долгов, и они едва сводили концы с концами. При 80 долларах в месяц их страховые взносы на здравоохранение казались разумными, пока им не понадобился врач: у обоих были франшизы в размере 3000 долларов.

Их самые большие расходы были арендной платой, едой и выплатой долгов, и они едва сводили концы с концами. При 80 долларах в месяц их страховые взносы на здравоохранение казались разумными, пока им не понадобился врач: у обоих были франшизы в размере 3000 долларов.

Столь хрупкому существованию угрожает еще большая опасность, когда крупные инвестиции, предназначенные для укрепления жизни среднего класса — получение высшего образования, покупка дома — приводят к обратным результатам. У г-на и г-жи Кох есть задолженность по кредиту на сумму более 70 000 долларов за обучение в колледже, которое они так и не закончили, а это означает, что значительная часть их денег фактически уходит каждый месяц, прежде чем они вообще что-либо тратят.

По словам г-жи Кох, если бы их финансовое положение было крепче, они бы обратились за помощью в преодолении жизненных стрессов и сложностей. «Терапия — это, наверное, первое, что мы бы добавили в нашу жизнь», — сказала она.

«Мы находимся в режиме выживания»

Мелани Эспиноса, 30 лет, и ее жених Бретт Таунсенд, 33 года, из Лейтона, штат Юта, освоили утренний распорядок: она встает в 6:45 и собирается на работу.

Г-жа Эспиноса, специалист по закупкам в транспортной технологической компании, и г-н Таунсенд, менеджер по интернет-продажам в автосалоне, вместе зарабатывают около 90 000 долларов в год. И все же их доход, кажется, никогда не идет так далеко, как им нужно.

Г-жа Эспиноса сказала, что они хотели бы сэкономить на первоначальном взносе за дом и на обучение девочек в колледже. Но это невозможно прямо сейчас.

«Мы находимся в режиме выживания», — сказала она. «В основном мы можем безубыточно».

Даже имея две зарплаты, статус среднего класса стал более труднодостижимым. Стремительно растущие расходы на эти три важных пункта — жилье, здравоохранение и обучение в колледже — усложнили для некоторых людей достижение определенных вех.

Борьба не уникальна для Соединенных Штатов. В апреле Организация экономического сотрудничества и развития сообщила, что давление на средний класс во всем мире усилилось с 1980-х годов. Исследование показало, что американцев среднего класса отличает то, что они борются с несколькими проблемами — низким ростом доходов, ростом затрат, снижением гарантий занятости — в то время как жители многих других стран сталкиваются только с одной или двумя.

В апреле Организация экономического сотрудничества и развития сообщила, что давление на средний класс во всем мире усилилось с 1980-х годов. Исследование показало, что американцев среднего класса отличает то, что они борются с несколькими проблемами — низким ростом доходов, ростом затрат, снижением гарантий занятости — в то время как жители многих других стран сталкиваются только с одной или двумя.

Структура расходов также резко изменилась за последнее столетие. Американские домохозяйства тратят значительно больше своего бюджета на жилье и меньше на такие предметы, как продукты питания, чем в предыдущие десятилетия.

Согласно данным Обследования потребительских расходов США, на жилье приходилось 23 процента общих расходов среднего домохозяйства в 1901 году, 27 процентов в 1950 году и почти 33 процента в 2018 году. Те, кто находится прямо в середине распределения доходов, тратят немного больше, или 34,5 процента. (Данные не учитывают, что дома сегодня больше и имеют больше удобств.

Примечания: Медианный доход используется в качестве косвенного показателя для среднего класса. И цены, и доходы были скорректированы с учетом инфляции.·Источник: отчет Организации экономического сотрудничества и развития за май 2019 года. Майкл Фёрстер, старший политический аналитик отдела занятости и доходов ОЭСР.

«Молодые семьи с детьми действительно подвергаются нападкам со всех сторон», — говорит Дженни Шютц, сотрудник Института Брукингса, изучающая жилищную политику. «У них больше шансов получить студенческий долг, а уход за детьми стал дороже. Поэтому, если вы пытаетесь погасить студенческий долг, оплатить уход за ребенком и аренду жилья, вам будет сложно накопить на первоначальный взнос».

Уход за детьми — это существенные расходы для г-жи Эспиноса и г-на Таунсенда, и они только увеличились. Они платили около 800 долларов в месяц, относительная сделка, потому что они полагались на кого-то, кто присматривал за детьми в ее доме. Но им пришлось быстро найти замену, когда их сиделка недавно перестала работать. Два места в Монтессори-школе были доступны, но теперь они платят за это 1200 долларов — почти столько же, сколько их арендная плата.

Два места в Монтессори-школе были доступны, но теперь они платят за это 1200 долларов — почти столько же, сколько их арендная плата.

Девочки процветают, сказала г-жа Эспиноса, но дополнительные расходы, вероятно, отодвинут перспективу владения домом в будущем.

Единственный долг пары — это студенческие ссуды г-жи Эспинозы, которые сейчас составляют чуть менее 16 000 долларов, и платежи за автомобили их шести- и 11-летней Хонды.

«У нас хороший доход для того места, где мы находимся», — добавила она. «Но по какой-то причине каждый месяц кажется: «О, что-то случилось или мы не заработали достаточно». Это просто постоянная битва».

«Если бы не женщины»

Еще несколько недель назад Аманда Родригес и Дэвид Аллен вместе зарабатывали около 154 000 долларов в год, что ставит их в ряды людей с высоким доходом во многих американских городах. Но в Сан-Франциско, где они живут, это считается средним классом, по подсчетам Pew.

Но в Сан-Франциско, где они живут, это считается средним классом, по подсчетам Pew.

Пара приветствовала девочку в мае, а это означает, что их доход должен будет увеличиться еще больше: они, вероятно, потратят примерно две трети своей заработной платы на уход за детьми и аренду своей квартиры с двумя спальнями. На данный момент они обходятся меньшими деньгами.

Г-жа Родригес, которая находилась в декретном отпуске, планировала вернуться к своей работе — руководить программой по обучению медицинских работников оказанию помощи жертвам насилия — в середине сентября. Но чуть более чем за две недели до запланированного возвращения она узнала, что ей больше некуда возвращаться — федеральное финансирование было урезано, что привело к ликвидации программы.

Таким образом, ее отпуск фактически был продлен — в ближайшие месяцы она планирует найти другую работу в сфере общественного здравоохранения.

Форма американской семьи находится в постоянном движении, но сейчас нормой являются домохозяйства с двумя кормильцами. Возможно, одним из самых больших сдвигов за последние 50 лет стало то, что замужние матери во все большем количестве вошли в состав рабочей силы на волне, которая достигла своего пика в 1990-х годах, прежде чем выровнялась и немного отступила. Женщины, в целом, следовали аналогичной схеме.

Возможно, одним из самых больших сдвигов за последние 50 лет стало то, что замужние матери во все большем количестве вошли в состав рабочей силы на волне, которая достигла своего пика в 1990-х годах, прежде чем выровнялась и немного отступила. Женщины, в целом, следовали аналогичной схеме.

Но многим семьям увеличение доходов женщин просто помогло сохранить их положение или предотвратило падение доходов домохозяйств, согласно анализу Хизер Боуши, президента и главного исполнительного директора некоммерческого Вашингтонского центра справедливого роста.

Согласно исследованию, с 1979 по 2018 год доходы семей со средним уровнем дохода выросли на 23,1 процента с поправкой на инфляцию. Доходы профессиональных семей, напротив, выросли на 68,3 процента. Согласно анализу г-жи Боуши, за те же 39 лет среднестатистическая американка увеличила количество рабочих часов в год на 21 процент.

Большую часть прироста доходов семей в период, который изучала г-жа Боуши, можно отнести непосредственно к работающим женщинам. В то время на их долю приходилось три четверти прироста доходов семей среднего класса. Среди профессиональных семей заработок женщин был наиболее важным фактором, но доходы мужчин также выросли.

В то время на их долю приходилось три четверти прироста доходов семей среднего класса. Среди профессиональных семей заработок женщин был наиболее важным фактором, но доходы мужчин также выросли.

«Многие семьи столкнулись бы с резким падением доходов за последние несколько десятилетий, если бы женщины не ушли на работу», — сказала г-жа Боуши.

Домохозяйства с низким доходом: находящиеся в нижней трети распределения доходов или зарабатывающие менее 26 080 долларов США в год в долларах 2018 года; Профессиональные семьи имеют доход в верхних 20 процентах, или примерно 71 913 долларов или выше, по крайней мере, один член имеет высшее образование или выше. Все остальные относятся к среднему классу. Источник: Хизер Боуши, президент и главный исполнительный директор Вашингтонского центра справедливого роста.

И хотя сейчас это более распространено, чем когда-то в домохозяйствах, возглавляемых двумя взрослыми, когда оба работают, это может привести к новым расходам и стрессу. Г-же Родригес было неудобно оставлять своего ребенка в большом детском саду, поэтому она и г-н Аллен, скорее всего, заплатят немного больше, чтобы разделить няню с другой семьей.

Г-же Родригес было неудобно оставлять своего ребенка в большом детском саду, поэтому она и г-н Аллен, скорее всего, заплатят немного больше, чтобы разделить няню с другой семьей.

Это означает, что им придется значительно меньше откладывать на пенсию, отказаться от походов к мануальному терапевту и сократить поездки за город на выходные. Экономия на первоначальном взносе за дом не является приоритетом, потому что у них нет стремления когда-либо владеть в дорогом Сан-Франциско.

«Мы все переделаем», — сказала г-жа Родригес. «Это очень дорогой город, и мы активно делаем выбор, чтобы остаться здесь».

«Нам невероятно повезло»

Майк и Линдси Шлюкебир и двое их детей, 9 и 6 лет, комфортно живут на две зарплаты в Айова-Сити. Инвестиции, которые они сделали, чтобы обеспечить себе жизнь среднего класса — получение трех ученых степеней на двоих, покупка дома — окупились.

«Средний класс для меня означает возможность работать и позволить себе то, что нам нужно, и некоторые вещи, которые вы хотите», — сказал г-н Шлюкебир, 38-летний академический консультант в университете, который набирает студентов и помогает им сориентироваться. учебный план. «И я бы сказал, что мы находимся на вершине этого».

учебный план. «И я бы сказал, что мы находимся на вершине этого».

Такие семьи, как Шлюкебиры, находящиеся на пороге того, что можно было бы назвать высшим средним классом или выше, добились большего прироста доходов, чем те, кто находится прямо в середине. Это позволило их коллективному собственному капиталу вырасти намного больше, даже если они чувствуют себя ущемленными растущими затратами.

«Хорошим прокси для точек, в которых мы можем быть уверены, что люди находятся в сильном финансовом положении, является то, что их доход превращается в богатство», — сказал Ричард Ривз, директор инициативы «Будущее среднего класса» в Брукингском институте и автор. из «Хранители мечты: как американский высший средний класс оставляет всех остальных в пыли». «Важно не то, что приходит, а то, что остается».

Не существует волшебной формулы для создания такого эффекта застывания, но для его достижения часто требуется несколько факторов, в том числе немного удачи и немного помощи.

ДОЛЯ ДОХОДА: Доход после учета федеральных налогов; пособия по социальному страхованию, такие как Social Security, Medicare, страхование по безработице; и льготы, проверенные на средний уровень, такие как Medicaid и продовольственные талоны. ДОЛЯ БОГАТСТВА: Доходные группы измеряются по обычному доходу, который предназначен для получения дохода без экономических колебаний. Не учитывает стоимость пособий по социальному обеспечению или планов с установленными выплатами; также не включает Forbes 400, поэтому, вероятно, недооценивает богатство, принадлежащее 1% самых богатых людей.0003

Несколько факторов помогли сформировать обстоятельства Шлюкебира. Они приняли обдуманные финансовые решения, которые сработали хорошо: оба снизили стоимость обучения в колледже, работая в кампусе в качестве ассистентов-резидентов. Они также работали полный рабочий день во время учебы в аспирантуре — мистер Шлюкебир был директором общежития, поэтому у них было бесплатное жилье — и в итоге накопили 16 000 долларов на первый взнос за дом.

Когда они были готовы к покупке, они уже не тянулись к более просторному дому в тех частях города, где гаражи на две машины являются нормой. Они выбрали скромное ранчо площадью 1500 квадратных футов, а затем выделяли дополнительные 800 долларов в месяц на выплату основного долга по ипотеке, делая солидные взносы на свои пенсионные счета. Это может быть легче сделать в относительно дешевом районе с хорошими возможностями трудоустройства, таком как Айова-Сити, чем в большом городе на одном из побережий.

Время тоже помогло. Они были готовы купить дом в 2008 году, так как цены падали. Им также повезло иметь то, что г-н Шлюкебир называет «впечатляющей» пенсией и льготами по здоровью на работе. Его работодатель отчисляет 10 процентов его зарплаты на его пенсионный счет.

Студенческий долг супружеской пары, который теперь был выплачен, был управляемым, отчасти потому, что их родители вносили свой вклад в оплату обучения.

Но они беспокоятся о том, смогут ли они внести достаточный вклад в покрытие расходов на обучение своих детей в колледже, учитывая, сколько колледж может стоить через 10 лет. В более широком смысле их беспокоит состояние страны и то, как поживают другие американцы.

В более широком смысле их беспокоит состояние страны и то, как поживают другие американцы.

«Нам невероятно повезло, — сказал г-н Шлюкебир, — поэтому я беспокоюсь не столько о нас, сколько о макроэкономической картине по всей стране».

Распад бюджета пары, которая зарабатывает 500 000 долларов в год, но не может откладывать

Американцы не умеют экономить. Даже некоторые семьи, зарабатывающие шестизначные суммы, практически не имеют сбережений.

Как показывает пример одной супружеской пары из Нью-Йорка, вы и ваш партнер можете зарабатывать 500 000 долларов в год, но в итоге у вас остается очень мало денег, кроме 401(k).

Сэм Догэн из «Финансового самурая» разбивает бюджет двух супругов из Нью-Йорка, каждый из которых зарабатывает 250 000 долларов в год как юрист. Им 35 лет и у них двое маленьких детей. «Эта пара поделилась своей историей, и я решил анонимно выделить их заявленные расходы», — рассказывает Доген CNBC Make It, уделяя особое внимание тому, почему они в конечном итоге чувствуют себя «средними», хотя у них такие высокие заработки.

Посмотрите, куда именно уходят их деньги.

Как видите, они оба каждый год максимально выполняют свой план 401(k) и работают над погашением долга по студенческому кредиту. Но, несмотря на то, что они считаются «высшим классом», после налогов, фиксированных расходов, ухода за детьми и дискреционных расходов, остается только 7300 долларов в год, чтобы пойти на другие сберегательные цели, инвестиционные счета или пенсионные фонды.

Как выразился Догэн, они фактически «выживают», отчасти потому, что все еще живут «от зарплаты до зарплаты», несмотря на их щедрые зарплаты.

И они не единственные высокооплачиваемые люди, которым трудно экономить.

В Северном Фултоне, штат Джорджия, пригородном районе, где дома продаются по цене от 500 000 до 800 000 долларов, жители с шестизначным доходом изо всех сил пытаются откладывать деньги на пенсию, колледж и другие крупные расходы. Некоторые жители этого района, зарабатывающие 100 000 долларов, «живут от зарплаты до зарплаты», сообщает Washington Post, и даже семьи, зарабатывающие до 250 000 долларов, «не считают себя высокооплачиваемыми».

Эти ситуации иллюстрируют, насколько сложно избежать ухудшения образа жизни, особенно в дорогих городах, таких как Нью-Йорк и Сан-Франциско, где высокооплачиваемые инженеры Facebook недавно обратились к Марку Цукербергу за помощью в оплате аренды.

В конце концов, большая зарплата не всегда гарантирует богатство или финансовое спокойствие. Напротив, составление бюджета и жизнь по средствам, независимо от уровня вашего дохода, могут очень помочь вам в долгосрочной перспективе.

Сколько вы экономите каждый год? Как это соотносится с тем, сколько вы должны были откладывать в каждом возрасте?

Чтобы сохранить больше того, что вы зарабатываете, проверьте:

- 6 умных способов сэкономить ваши деньги, по словам людей, которые вложили тысячи

- Пара, которая накопила 50 000 долларов в прошлом году, делится своим сбережением № 1 tip

- Прожив на 60 долларов в неделю в течение месяца, вот мои 7 лучших советов по экономии денег

Это обновленная версия ранее опубликованной истории.

В этом есть и свои плюсы. Во-первых, товары с доставкой чаще оказываются дешевле, так как ритейлеру не нужно тратиться на торговые залы и мерчендайзинг, а только на склад и упаковщиков. Во-вторых, благодаря оплате картой вам, вероятно, придёт кешбэк (возврат части денег для привлечения клиентов — прим. ред.) В-третьих, вы сэкономите ещё немного времени и сил. Однако, не заказывайте онлайн товары, продукты, которые предпочли бы выбрать сами, например, фрукты — упаковщик же не знает, предпочитаете вы яблоки покрупнее или помельче.

В этом есть и свои плюсы. Во-первых, товары с доставкой чаще оказываются дешевле, так как ритейлеру не нужно тратиться на торговые залы и мерчендайзинг, а только на склад и упаковщиков. Во-вторых, благодаря оплате картой вам, вероятно, придёт кешбэк (возврат части денег для привлечения клиентов — прим. ред.) В-третьих, вы сэкономите ещё немного времени и сил. Однако, не заказывайте онлайн товары, продукты, которые предпочли бы выбрать сами, например, фрукты — упаковщик же не знает, предпочитаете вы яблоки покрупнее или помельче. Если у вас большая семья, пусть домашние пишут вам, что неожиданно закончилось за день. Или присылают фото холодильника и буфета.

Если у вас большая семья, пусть домашние пишут вам, что неожиданно закончилось за день. Или присылают фото холодильника и буфета.

Если на качественные вещи денег, пока, не хватает, поступите так: сначала создайте запас вещей подешевле, если не за раз, то постепенно купите футболок 10. А потом, постепенно заменяйте количество качеством. Вместо каждых двух вышедших из строя, покапайте одну, но хорошую.

Если на качественные вещи денег, пока, не хватает, поступите так: сначала создайте запас вещей подешевле, если не за раз, то постепенно купите футболок 10. А потом, постепенно заменяйте количество качеством. Вместо каждых двух вышедших из строя, покапайте одну, но хорошую.