Платежная система европы: Расчетные и клиринговые системы в Европе — сравниваем SEPA, TARGET2 и EBICS

Расчетные и клиринговые системы в Европе — сравниваем SEPA, TARGET2 и EBICS

Европа продолжает работать над созданием единого локального платежного рынка, делая его более динамичным и рентабельным. Крупнейшими платежными клиринговыми системами для обработки платежей на европейском рынке являются SEPA, TARGET2 и EBICS.

SEPA

Единая евро платежная зона SEPA – это инициатива Европейского Союза, направленная на упрощение банковских переводов в евро и объединения национальных рынков разных стран Европы в единый домашний рынок.

Страны зоны SEPA

SEPA охватывает весь Европейский Союз. Дополнительно, в нее входят и другие страны: Андорра, Исландия, Норвегия, Швейцария, Лихтенштейн, Монако, Сан-Марино, Великобритания, Ватикан, Майотта, Сен-Пьер и Микелон, Гернси, Джерси и остров Мэн.

Управление и координирование SEPA

SEPA координируется Европейской комиссией и Европейским центральным банком (ЕЦБ) через Европейский платежный совет. Совет возглавляет Европейский центральный банк, который вместе с представителями правительства и групп потребителей работает над управлением и повесткой дня.

Преимущества SEPA

• Единый рынок платежных услуг.

• Упрощенная обработка платежей.

• Снижение затрат на обработку платежей благодаря введению единых стандартов.

• Снижение банковских комиссий за счет усиления конкуренции между игроками в зоне.

• Сокращенное время обработки платежей

Виды SEPA переводов и SEPA схем

SEPA платежи делятся на разные виды переводов или платежных схем:

Кредитный перевод SEPA (SEPA Credit Transfer, SCT) позволяет переводить средства с одного банковского счета на другой. Это несрочный платеж в евро – дебетование счета в евро и зачисление на другой счет в евро в зоне SEPA. Схема кредитного перевода SEPA – это схема межбанковских платежей, которая гарантирует, что клиенты могут совершать электронные платежи любому клиенту, находящемуся в любой точке зоны SEPA, с использованием единого банковского счета (IBAN) и единого набора стандартов, правил и условий.

Мгновенный кредитный перевод SEPA (SEPA Instant Credit Transfer, SCT Inst) обеспечивает мгновенное зачисление средств с задержкой менее десяти секунд или максимум двадцать секунд в исключительных случаях.

Схема прямого дебетования SEPA (SEPA Direct Debit, SDD) позволяет производить платежи в евро как внутри страны, так и в других странах SEPA. Потребители могут оплачивать товары или услуги по всей Европе прямым дебетом так же легко, надежно и эффективно, как и в своей стране. Схема прямого дебетования SEPA позволяет автоматизировать транзакцию и не пропустить срок платежа.

TARGET2

TARGET2 – ведущая европейская платформа для обработки платежей, которая используется как центральными, так и коммерческими банками для обработки платежей в евро в режиме реального времени. Центральные банки и коммерческие банки могут отправлять платежные поручения в евро в TARGET2, где они обрабатываются и рассчитываются деньгами, хранящимися на счете в центральном банке. Главная задача системы TARGET2 – сократить время прохождения платежей между финансовыми институтами и максимально гарантировать их безопасность.

Участники системы TARGET2

Участниками TARGET2 являются центральные банки ЕС и их национальные сообщества коммерческих банков. Более 1700 банков используют TARGET2 для инициирования транзакций в евро либо от своего имени, либо от имени своих клиентов. С учетом филиалов и дочерних компаний, более чем 55 000 банков по всему миру (и со всеми своими клиентами) используют TARGET2.

Более 1700 банков используют TARGET2 для инициирования транзакций в евро либо от своего имени, либо от имени своих клиентов. С учетом филиалов и дочерних компаний, более чем 55 000 банков по всему миру (и со всеми своими клиентами) используют TARGET2.

Страны TARGET2

TARGET2 используется для проведения операций денежно-кредитной политики в еврозоне. Центральные банки стран-членов ЕС, которые еще не перешли на евро, также имеют возможность участвовать в TARGET2 и проводить операции в евро через платформу.

Управление и координирование TARGET2

TARGET2 – это система валовых расчетов в реальном времени (RTGS), принадлежащая Евросистеме и управляемая ею.

Преимущества TARGET2

Доступность. Критерии доступа для TARGET2 нацелены на обеспечение широкого уровня участия учреждений, участвующих в клиринговой и расчетной деятельности.

Стоимость ликвидности. В TARGET2 ликвидность может управляться очень гибко и доступна по низкой цене, поскольку полностью оплачиваемые минимальные резервы, которые кредитные учреждения обязаны хранить в своем центральном банке, могут быть полностью использованы для расчетов в течение дня.

EBICS

EBICS расшифровывается как «Стандарт электронных банковских операций через Интернет». Это стандарт электронного обмена данными между корпорациями и банками.

Страны EBICS

В систему EBICS входят Франция, Германия, Австрия и Швейцария.

Управление и координирование EBICS

Система EBICS координируется и продвигается EBICS SCRL.

Преимущества EBICS

• Доступ к протоколу EBICS совершенно бесплатный. EBICS – это открытый стандарт: корпоративные клиенты могут использовать стандартное (то есть с открытым исходным кодом) или индивидуальное программное обеспечение.

• Передача осуществляется через Интернет в защищенной форме.

• Совместимость с форматами ISO 20022, включая SEPA.

• Единый стандарт для всех банков и клиентов

• Современные технологии, международные стандарты, такие как XML, https, TLS, ZIP.

• Единый доступ для всех бизнес-операций, например, прямые дебетовые и кредитовые переводы, выписки со счетов, управление денежными средствами, ценные бумаги и многое другое.

• Авторизация заказов независимо от места и времени

Macrobank – платформа цифрового банкинга, которая позволяет финтех-компаниям запускать свои цифровые банки. Macrobank обеспечивает все необходимые функции для цифровых банков, бэк-офис для контроля и управления операциями, веб и мобильные аппликации для конечных пользователей по модели white-label, а также готовые интеграции с различными сервисами. Доступно как SaaS решение, так и покупка лицензии на программное обеспечение.

Помимо платформы Цифрового банкинга, услуги Advapay включают в себя профессиональный финтех консалтинг, помощь в лицензировании платежных систем или эмитентов электронных денег.

Свяжитесь с нами сегодня, чтобы узнать, как Advapay может помочь вам запустить свой цифровой банк.

Share this post

Топ-9 альтернативных платежных методов в Европе

Продолжение сюжета от

Колонки

Колонки

Ольга КараблинаРуководитель развития платежного продукта международного провайдера Ecommpay

Ирина Печёрская

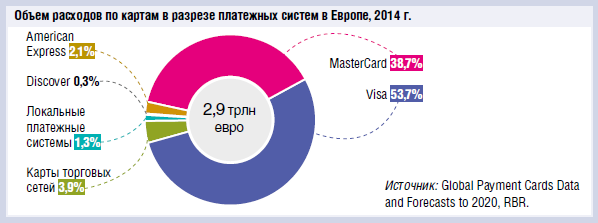

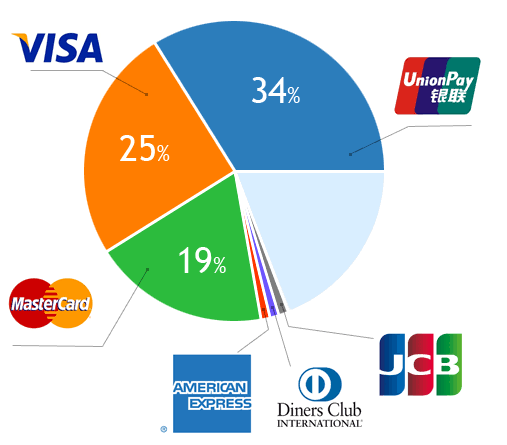

Платежи по картам Visa и Mastercard популярны во всей Европе, но наряду с ними в разных регионах существуют локальные альтернативные платежные методы. В чем их значимость для российских e-commerce компаний, планирующих расширять свой бизнес, и какие из них наиболее востребованы в Европе, рассказывает руководитель развития платежного продукта международного провайдера Ecommpay Ольга Караблина.

В чем их значимость для российских e-commerce компаний, планирующих расширять свой бизнес, и какие из них наиболее востребованы в Европе, рассказывает руководитель развития платежного продукта международного провайдера Ecommpay Ольга Караблина.

Международный рынок электронной торговли стремительно растет, и пандемия лишь способствовала его развитию. Ежедневно интернет-пользователи со всего мира совершают онлайн-покупки не только внутри своей страны, но и за рубежом, увеличивая долю международных платежей.

Одним из крупнейших и зрелых рынков e-commerce по-прежнему остается Европа: согласно прогнозу Statista, его общая выручка к 2025 году достигнет $569,2 млрд. Доля трансграничной торговли в Европе в 2020 году составила 25,5% от общего объема онлайн-продаж, по данным Ecommerce News, и, судя по всему, эта цифра продолжит расти.

Российским e-commerce компаниям, которые планируют осваивать этот быстрорастущий рынок, необходимо учитывать не только его юридические и экономические особенности, но и платежные привычки жителей Европы.

Наряду с международными гигантами (такими как Visa, Mastercard, Apple Pay, PayPal и пр.) в каждом регионе существуют свои локальные альтернативные платежные методы, крайне востребованные местным населением.

Новым игрокам на рынке критически важно предоставить клиентам возможность платить удобным для них способом, поэтому одной из первостепенных задач при расширении бизнеса является локализация платежного сценария.

Представим ситуацию: покупатель решил приобрести что-либо на вашем сайте, но, перейдя на страницу оплаты, не увидел в списке платежных методов знакомый и удобный ему. Какова вероятность, что он завершит покупку, а не перейдет на сайт ваших конкурентов? Очевидный плюс подключения локальных платежных методов — это увеличение конверсии.

Читайте также:

Apple: история компании от самого начала до наших дней

«Масштаб твоих возможностей — в объеме ответственности»: история успеха основателя RADAR, Advance и MediaDesk

История создания Paysafe Group — транснациональной компании онлайн-платежей

На основании внутренней статистики Ecommpay мы составили топ-9 альтернативных платежных методов в европейских странах, популярных среди российского бизнеса. Индустрия мобилити и микромобилити, ритейл, IT-услуги, индустрия туризма и гостеприимства, социальные сети, бизнес-авиация — вот далеко не полный список отраслей, которые они обслуживают.

Индустрия мобилити и микромобилити, ритейл, IT-услуги, индустрия туризма и гостеприимства, социальные сети, бизнес-авиация — вот далеко не полный список отраслей, которые они обслуживают.

Sofort

- Лидер на немецком рынке по прямым банковским транзакциям: к нему подключены 99,9% банков Германии.

- Также этот метод популярен в Австрии, Бельгии и Нидерландах.

- 20 млн пользователей, в среднем три млн транзакций в месяц. Бренд широко известен, ему доверяют.

- 35 тыс. продавцов предлагают этот способ оплаты своим покупателям.

Giropay

- Популярный в Германии метод банковских онлайн-переводов, который позволяет клиентам совершать платежи напрямую через свой банковский счет.

- Банковские переводы — самый популярный способ онлайн-оплаты в Германии.

С их помощью совершается 51% онлайн-покупок.

С их помощью совершается 51% онлайн-покупок. - К системе Giropay подключены более 1500 банков, что позволяет обслуживать 17 млн клиентов.

- Наиболее значимые интегрированные банки: Postbank, Deutsche Kreditbank, Volksbanken, Comdirect, Raiffeisenbanken, Sparkassen, Finanzgruppe.

Multibanco

- Португальская межбанковская сеть, которую можно использовать как для банковских переводов, так и для расчета наличными.

- Широко известное и безопасное платежное решение: к Multibanco подключены все основные банки Португалии.

- Существует на рынке с 1980-х, так что большинство жителей Португалии умеют пользоваться этим методом.

- Каждый год через Multibanco проходит около 900 млн транзакций.

- 78% e-commerce покупателей в Португалии используют Multibanco.

iDeal

- Система банковских переводов, покрывающая все крупные нидерландские банки.

- 59% всех онлайн-транзакций в Нидерландах совершаются через iDeal.

- Метод был впервые представлен на рынке в октябре 2005 года и с тех пор демонстрирует стремительный рост. iDeal набирает популярность как способ оплаты онлайн-покупок за границей: его принимают в интернет-магазинах более 60 стран мира.

- Основные интегрированные банки: ABN AMRO, ASN Bank, Bunq, ING, Knab, MoneyU, Rabobank, RegioBank, SNS Bank, Triodos Bank, Van Lanschot.

Bancontact

- Ведущий онлайн-способ оплаты дебетовыми картами в Бельгии: покупатели используют карту Bancontact в более чем 80% бельгийских онлайн-магазинов.

- Bancontact сотрудничает с более чем 20 банками в Бельгии, это надежный партнер и известный провайдер электронных платежей.

- Оптимизированный клиентский опыт: доступна оплата через приложение.

- Нет чарджбэков — уникальная характеристика для дебетовых карт.

EPS

- Ведущий платежный метод в Австрии, основанный на банковских переводах: более 80% всех австрийских онлайн-магазинов предлагают его своим клиентам для оплаты.

- Высокий уровень безопасности: процесс оплаты осуществляется исключительно через надежный онлайн-банкинг банка клиента.

- Три млн активных пользователей в Австрии.

- Многие официальные электронные транзакции также проводятся через EPS, так как EPS — официальный платежный метод электронного правительства.

Przelewy24

- Система банковских переводов в режиме реального времени, к которой подключено 165 польских банков.

- Благодаря Przelewy24 более 95% польских пользователей онлайн-банкинга могут легко и безопасно совершать покупки онлайн.

- Свыше 60 тыс. польских онлайн-магазинов принимают данный метод к оплате.

BLIK

- Польский сервис банковских переводов через мобильную аппликацию. Владельцы смартфонов могут оплачивать покупки онлайн и в магазинах, а также снимать наличные в банкоматах.

- Доступен в приложениях 17 крупнейших банков в Польше: Alior Bank, Bank Millennium, Santander Bank Polska, ING Bank Śląski, mBank, PKO Bank Polski и пр.

Open Banking

- Инновационная финансовая технология, которая позволяет перечислять денежные средства напрямую со счета покупателя на счет продавца с помощью Open API.

- Метод доступен во всех странах Евросоюза и в Великобритании. Через единое Open Banking-решение можно будет подключиться ко всем ведущим банкам Европы и Англии.

- Самый быстрый платежный метод на рынке, которому прогнозируют лидерские позиции в ближайшем будущем. Новое исследование Ecommpay показывает, что 36% британских компаний уже внедрили Open Banking, а ещё 32% собираются сделать это в течении года.

- Потребителям для оплаты необходимо пройти только стандартную банковскую аутентификацию, вводить данные карты или дополнительные учетные данные не требуется.

- Клиенты платят напрямую через онлайн-банкинг, что позволяет переводить средства незамедлительно. Это особенно удобно для пользователей, которые ищут варианты быстрой оплаты, например, для получения доступа к цифровому контенту, покупки авиабилетов и пр. Также это исключает риск чарджбэков для продавца.

Популярность локальных альтернативных платежных методов объясняется тем, что покупатели к ним привыкли и доверяют им. С их помощью они могут быстро оплатить покупку, не тратя время на знакомство с другими, не известными им способами. Предоставляя клиентам возможность оплачивать покупки методом, которому они доверяют, вы тем самым повышаете доверие к своему бренду и значительно увеличиваете свои шансы на успех.

Фото на обложке: Anna_Kim/shutterstock.com

- Банки

- Бизнес

- Электронная коммерция

- Мир

- Европа

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Материалы по теме

- 1 Почти суперапп: в Revolut теперь можно бронировать туры и экскурсии

- 2 6 претендентов на звание «Кремниевой долины Европы»

- 3 Азия, США, ОАЭ и другие: как выходить на международные рынки в новых условиях

- 4 Как переводить деньги из европейских банков в российские? Четыре главных правила

- 5 Открываем филиал в Европе в условиях санкций — инструкция

ВОЗМОЖНОСТИ

16 июля 2023

FAST TRACK для потенциальных участников проекта «Сколково». Биомед

Биомед

18 июля 2023

Онлайн-акселератор МБМ

19 июля 2023

FAST TRACK для потенциальных участников проекта «Сколково». ИТ

Все ВОЗМОЖНОСТИ

Колонки

Ключ к разговору: как эффективно общаться с ChatGPT с помощью промтов

Списки и рейтинги

11 приложений для поиска секс-партнера

Истории

Инструкция: как использовать Threads

Колонки

«Атмосфера стартапа»: 5 правил управления быстрорастущей командой

Колонки

«Дело не только в лидах»: как увеличить прибыль без лишних расходов на маркетинг

Платежные системы

Надзор Евросистемы за платежными системами в первую очередь различает системно значимые платежные системы (SIPS) и несистемно значимые платежные системы (не-SIPS).

Это различие в основном основано на критериях, связанных с размером, долей рынка, трансграничной деятельностью и предоставлением расчетных услуг другим инфраструктурам финансового рынка.

Ежегодно пересматривается классификация платежных систем еврозоны.

Системно значимые платежные системы (SIPS)

Требования к надзору

Регламент ЕЦБ о требованиях к надзору за системно значимыми платежными системами (Регламент SIPS) распространяется как на крупные, так и на розничные платежные системы, имеющие системное значение, независимо от того, управляются ли они национальными центральными банками Евросистемы. или частные лица.

Он направлен на обеспечение эффективного управления юридическими, кредитными, ликвидными, операционными, общими деловыми, депозитарными, инвестиционными и другими рисками, а также надежные механизмы управления, объективный и открытый доступ, а также эффективность и действенность SIPS.

Обязанности по надзору

В соответствии с Регламентом SIPS ЕЦБ отвечает за надзор за TARGET2, EURO1 и STEP2-T.

ЕЦБ и Nationale Bank van België/Banque Nationale de Belgique несут ответственность за надзор за системой управления клирингом Mastercard.

Банк Франции отвечает за надзор за CORE(FR).

Надзор за CLS

Другой системно важной платежной системой для еврозоны является базирующаяся в США валютная платежная система CLS. Федеральная резервная система США взяла на себя основную ответственность за надзор за CLS, возглавив совместную структуру надзора, в которой участвуют G-10 и другие центральные банки, выпускающие валюты с расчетами по CLS. С точки зрения надзора за Евросистемой, ЕЦБ несет основную ответственность за расчеты CLS по платежам в евро в тесном сотрудничестве с другими центральными банками Евросистемы.

Несистемно значимые платежные системы (не-SIPS)

Несистемно значимые платежные системы (не-SIPS) состоят из несистемно значимых платежных систем для крупных сумм (ПСКС) ), особо важные розничные платежные системы (PIRPS) и другие розничные платежные системы (ORPS).

Розничные платежные системы обычно используются для большинства мелких платежей между физическими лицами и между физическими и юридическими лицами и государственными органами.

Они способствуют как стабильности и эффективности финансовой системы в целом, так и доверию граждан к евро.

Требования к надзору

Евросистема применяет Принципы CPSS-IOSCO для инфраструктур финансового рынка (PFMI) к надзору за не-SIPS. Несистемно значимые платежные системы для крупных сумм подпадают под действие полного набора Принципов CPSS-IOSCO, в то время как для несистемно значимых розничных платежных систем применимым считается только их подмножество (см. Структура надзора за розничными платежными системами).

Там, где это уместно, розничные платежные системы также должны соответствовать некоторым ожиданиям Надзора в отношении связей между розничными платежными системами (OELRPS). OELRPS направлена на обеспечение безопасности и эффективности работы каналов связи между розничными платежными системами.

Обязанности по надзору

Надзор Евросистемы за несистемно значимыми крупными и розничными платежными системами охватывает следующее (базовый 2021 год):

| Несистемно значимые платежные системы для крупных сумм | Важнейшие розничные платежные системы | Прочие розничные платежные системы |

|---|---|---|

| POPS (Финляндия) | Клиринговая служба Австрии (Австрия) | Международная Клиринговая Служба (Австрия) |

| PSA (Австрия) | Кипрская клиринговая палата для чеков (Кипр) | |

| CEC (Бельгия) | Кипрская платежная система SEPA с прямым дебетованием (Кипр) | |

| Система платежных карт JCC (Кипр) | Ühiskasutuse süsteem (Эстония) | |

| SICOI (Португалия) | Платежная платформа Automatia в реальном времени (Финляндия) | |

| БИПС (Словения) | SEPA. EU (Франция) EU (Франция) | |

| | РПС (ЭМЗ) (Германия) | |

| STEP2-CC (Германия) | ||

| Клиринговое бюро Афин — ACO (Греция) | ||

| Interbanking Systems S.A. — DIAS (Греция) | ||

| МГЭИК (Ирландия) | ||

| CSM Banca d’Italia (Италия) | ||

| BCC-SI/BI-COMP (ранее ICCREA/BI-COMP; Италия) | ||

| Nexi/BI-COMP (Италия) | ||

| Nexi ACH Instant/BI-COMP (Италия) | ||

| SIA/BI-COMP (Италия) | ||

| Электронная клиринговая система EKS (Латвия) | ||

| Worldline Latvia CSM (работа прекращена в ноябре 2021 года; Латвия) | ||

| ЦЕНТРОлинк (Литва) | ||

| Информационная служба Мальты (Мальта) | ||

| MTEUROPAY (Мальта) | ||

| equensWorldline CSM (ранее Equens CSM; Нидерланды) | ||

| equensWorldline Instant Payments CSM (Нидерланды) | ||

| ООО ЦЕНТРАЛЬНАЯ ЕВРОПА (Словакия) | ||

| SIPS (Словацкая межбанковская платежная система; Словакия) | ||

Multilateralni kliring Activa (работа прекращена в июне 2021 г. ; Словения) ; Словения) | ||

| Поравнивание банкоматов (Словения) | ||

| Поправочная карта (Словения) | ||

| Poravnava Multilateralnega kliringa MasterCard (операции прекращены в мае 2021 года; Словения) | ||

| SIMP-PS (Словения) | ||

| SNCE (Испания) | ||

| РТ1 |

Оффшорные платежные системы

Евросистема стремится обеспечить равные условия в своих требованиях по надзору за процессингом платежных систем в евро. По этой причине следующие оффшорные платежные системы либо контролируются в рамках соглашения о сотрудничестве, либо отслеживаются на предмет возможных изменений обстоятельств:

- Платежная система Visa Europe (Великобритания)

- BISERA7-EUR (Болгария)

- EuroNKS (Хорватия)

- ЕвроЭликсир (Польша)

- ОТПРАВЛЕНО – Евро (Румыния)

- Гонконгские еврочаты (Гонконг)

- CDFCPS (Китай)

- Буна (Объединенные Арабские Эмираты)

СМОТРИТЕ ТАКЖЕ

Дополнительная информация по теме

Пересмотренная методология оценки Евросистемы для платежных системВсе страницы этого раздела

Наш веб-сайт использует файлы cookie

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Спасибо!

Спасибо!

Мы обновили нашу политику конфиденциальности

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Посмотрите, что изменилось в нашей политике конфиденциальности

Я понимаю и принимаю использование файлов cookie

Срок действия ваших предпочтений в отношении файлов cookie истек

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Европейская инициатива по платежам — Изменение способа оплаты в Европе

Вместе с банками-участниками и другими поставщиками платежных услуг мы создаем инновационное платежное решение, ориентированное на будущее, предназначенное для удовлетворения потребностей Европы.

Объединив усилия в EPI, европейские эмитенты и покупатели поддерживают укрепление Единого рынка и европейской цифровой повестки дня. Наша цель – стимулировать рост объединенной Европы путем постоянного внедрения инноваций в сфере платежей, что является важной базовой чертой нашей экономики».

Д-р Йоахим Шмальцль

Председатель правления

Мы начинаем движение

Наша миссия состоит в том, чтобы создать значимую альтернативу платежам, которая широко используется в Европе. Мы приглашаем новых членов присоединиться к нашим совместным усилиям по инновациям, улучшая обслуживание граждан Европы и способствуя политической устойчивости и суверенитету региона.

EPI Digital Wallet Solution

В центре предложения EPI находится наш цифровой кошелек. Ориентированное на клиента, простое в использовании приложение облегчит платежи с и на любой из соответствующих банковских счетов клиента с более высокой степенью прозрачности и контроля, чем это доступно в настоящее время. Со временем приложение может поддерживать и другие способы оплаты, выпущенные третьими сторонами, а также облегчать широкий спектр других услуг, которые EPI интегрирует в поток платежей. Эти дополнительные услуги в будущем могут включать в себя финансируемые банком программы «купи сейчас — заплати позже», электронные идентификаторы или программы лояльности продавцов. Цифровой кошелек будет отдельным брендом, ориентированным на потребителя, который в настоящее время находится в разработке.

Со временем приложение может поддерживать и другие способы оплаты, выпущенные третьими сторонами, а также облегчать широкий спектр других услуг, которые EPI интегрирует в поток платежей. Эти дополнительные услуги в будущем могут включать в себя финансируемые банком программы «купи сейчас — заплати позже», электронные идентификаторы или программы лояльности продавцов. Цифровой кошелек будет отдельным брендом, ориентированным на потребителя, который в настоящее время находится в разработке.

Платежные средства EPI

EPI создает гибкую и безопасную схему платежей, позволяющую использовать существующую инфраструктуру мгновенных платежей между счетами в более широком диапазоне вариантов использования. Платежные приложения будут расширяться и улучшаться с течением времени. Клиенты смогут использовать любой из своих соответствующих банковских счетов для мгновенной, безопасной и простой оплаты.

Экосистема EPI

Мы создаем платежную экосистему, в которой EPI выступает в качестве моста между множеством сторон в сложной платежной среде. Таким образом, с технической точки зрения, EPI будет открытой четырехугольной схемой.

Таким образом, с технической точки зрения, EPI будет открытой четырехугольной схемой.

Прочная связь

Акционеры-учредители

Генеральный директор EPI заявляет, что Европа готова к единому цифровому кошельку

Read in English (PYMNTS) >>

EPI значительно облегчит мгновенные платежи, говорит юрист

Читать на английском языке (Делано) >>

Европейский платежный сервис наконец-то воплотится в жизнь

Читать на французском (7sur7.be) >>

EPI реализует долгожданную стратегию мгновенных платежей в ЕС. Так Европа будет стремиться стать более независимой, когда дело доходит до платежей

Читать на немецком языке (Frankfurter Allgemeine) >>

ТвиттерЧасто задаваемые вопросы

Что такое «EPI»?«EPI» означает «Европейская платежная инициатива».

EPI — это инициатива, выдвинутая 16 европейскими банками и компаниями, предоставляющими финансовые услуги, для создания единого инновационного общеевропейского платежного решения с использованием мгновенных платежей SEPA Instant Credit Transfer (SCT Inst).

Решение призвано стать новым стандартом платежей для европейских потребителей и продавцов во всех типах розничных транзакций, включая розничные транзакции, онлайн и «одноранговые».

Почему учредители делают это? И почему сейчас?Акционеры EPI хотят приносить пользу рынку, предлагая комплексное платежное решение, основанное на схеме мгновенных платежей, определенной Европейским советом по платежам (EPC), охватывающей несколько вариантов использования (например, платежи продавцов, одноранговые платежи). -равные платежи и т. д.), безопасный, быстрый и простой в использовании.

Теперь у Европы есть возможность использовать мгновенные платежи. Таким образом, эта инициатива соответствует последним позициям европейских государственных органов, призывающих банки и поставщиков платежных услуг создать платежное решение поверх схемы мгновенных платежей и предложить альтернативную и независимую платежную систему.

Каковы предполагаемые преимущества РПИ? Цель EPI — предложить единообразное решение для цифровых платежей для всех основных вариантов использования в розничной торговле (P2P, POS, электронная/мобильная коммерция), которое можно использовать в любой точке Европы, и которое заменит фрагментированный ландшафт, который все еще существует. При этом основатели EPI отвечают сообществам продавцов и потребителей, которые призывают платежные инициативы принять более общеевропейский подход.

При этом основатели EPI отвечают сообществам продавцов и потребителей, которые призывают платежные инициативы принять более общеевропейский подход.

EPI в первую очередь принесет пользу гражданам Европы, возможно, стимулируя инновации в мире платежей. Сегодня около 50% розничных платежных операций в Европе по-прежнему осуществляется наличными. Решение EPI также принесет ощутимые преимущества европейским продавцам, предлагая им бесшовное, конкурентоспособное и унифицированное платежное решение для Европы, доступное для всех европейских потребителей.

Решение EPI усилит конкуренцию на рынке платежных услуг, где в настоящее время доминируют несколько крупных международных схем и игроков. Ковид19-кризис подтвердил потребность в цифровых платежных решениях в Европе. Таким образом, решение EPI идеально подходит для того, чтобы предложить покупателям и продавцам выбор. EPI предложит согласованное решение для всех стран-участниц, позиционируя его как альтернативу существующим международным решениям.

Сама цель запуска EPI — расширить выбор продавцов и потребителей с точки зрения платежных решений. Можно ожидать, что EPI как новый и инновационный игрок на рынке усилит конкуренцию как с точки зрения качества, так и условий.

Почему это решение основано на мгновенных платежах?Мгновенные платежи позволяют разработать услугу, охватывающую несколько вариантов использования платежей (например, оплата друзьям и родственникам, оплата в магазине, оплата онлайн, оплата счета или счета), которые на данный момент не предлагает ни одно другое решение.

Кто участвует в РПИ на данном этапе? EPI открыта для участников европейского рынка, отдельных банков или банковских сообществ, а также поставщиков платежных услуг для подачи заявки и присоединения к EPI. На данный момент в проекте участвуют 16 европейских банков и компаний, предоставляющих финансовые услуги, из пяти европейских стран, включая ведущих общеевропейских сторонних эквайеров.

Как и существующие международные решения, EPI разрабатывается как универсальное решение для разных стран. Участники EPI будут постепенно внедрять решение EPI для своих клиентов.

Цель EPI – стать новым стандартом платежей в Европе, предложив тем самым независимую европейскую альтернативу. EPI как новая схема намерена продолжить совместные обсуждения как с международными, так и с местными платежными системами.

Сотрудничает ли EPI с торговцами или торговыми инициативами?EPI взаимодействовала и продолжает взаимодействовать с европейскими торговыми ассоциациями, чтобы получить их отзывы о решении и убедиться, что решение EPI будет отвечать их потребностям.

Я журналист, как мне отправить запрос СМИ?Компания ЭПИ продолжает работу и подготовку к запуску. Мы ожидаем дальнейшего общения в ближайшие месяцы.

Если вы журналист, заинтересованный в освещении EPI, вы можете зарегистрировать свою заинтересованность в получении обновлений EPI, как только они станут доступны.

С их помощью совершается 51% онлайн-покупок.

С их помощью совершается 51% онлайн-покупок.