Карта для покупок за границей: Оплата картой за границей РФ 2021: выбираем лучшую карту

За границу с карточкой — НБРБ. Единый портал финансовой грамотности

Преимущества использования платежной карточки по сравнению с наличными деньгами для многих уже давно очевидны. А в заграничных поездках добавляется еще несколько неоспоримых преимуществ.

Например, нет необходимости декларировать денежные средства и заранее покупать валюту, обменивать деньги на местную валюту и, соответственно, потом решать вопрос о том, как избавиться от неизрасходованных, например, крон или динаров.

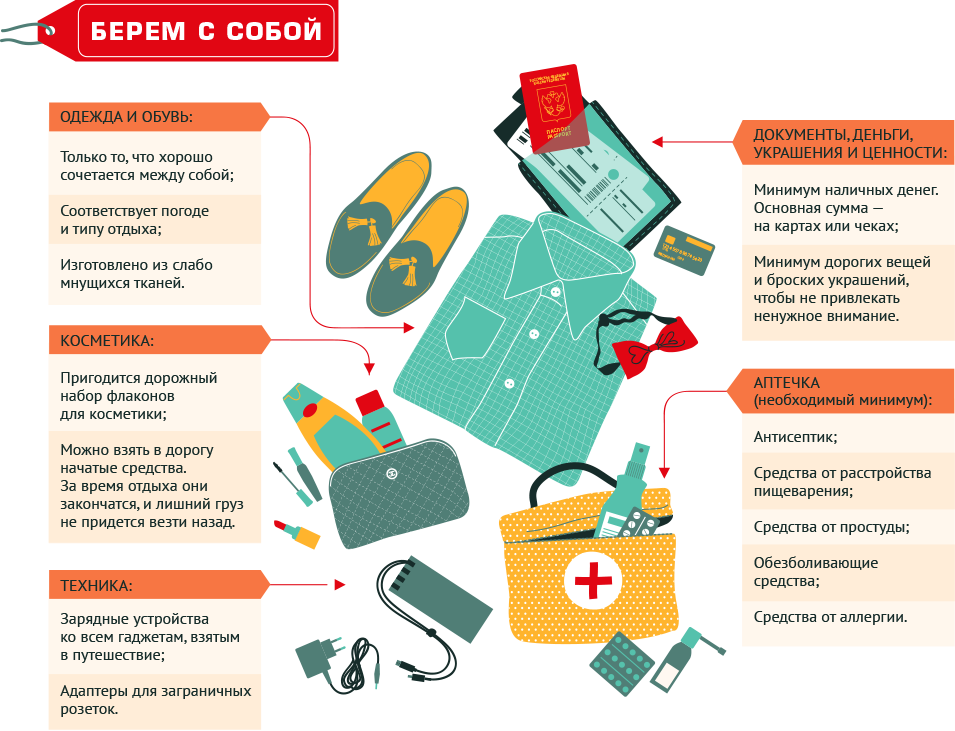

Но стоит ли рассчитывать только на пластик? Рекомендуем все-таки иметь при себе некоторую сумму наличных денег для расчетов, например, с уличными торговцами или на случай, если вдруг что-то случится с карточкой.

Для того чтобы поездка прошла благополучно и вы не попали в какую-нибудь неловкую ситуацию, лучше еще дома подготовится и продумать, как вы будете расплачиваться за границей.

Что сделать перед поездкой?

- Проверить саму карточку и убедиться в том, что

– Карточкой можно будет рассчитываться за границей (она должна быть международной платежной системы, либо кобэйджинговой картой Белкарт-Маэстро). К слову настоятельно рекомендуем для путешествий использовать отдельную карту, а не зарплатную – так безопаснее.

К слову настоятельно рекомендуем для путешествий использовать отдельную карту, а не зарплатную – так безопаснее.

– Баланс счета достаточный с учетом планируемых (и непредвиденных) расходов.

– Срок действия карты НЕ истекает в ближайшее время.

- Связаться с банком, выпустившим карточку и уточнить:

– В какой именно валюте банк проводит расчеты с соответствующей платежной системой. У платежных систем есть базовая валюта, в которой они ведут расчеты с банками, и эту базовую валюту каждый банк выбирает для себя сам. Чаще всего – это доллары или евро.

– Есть ли комиссии за оплату покупок и за снятие наличных в банках и банкоматах за рубежом. Как правило, снятие наличных за границей – это дорогое удовольствие (комиссию может взять как местный банк, которому принадлежит банкомат, так и белорусский банк за обналичивание в чужом банкомате). Но если вам надо все-таки будет воспользоваться банкоматом, то лучше это сделать в отделении банка.

– Перед путешествием вообще желательно предупредить свой банк о поездке за границу во избежание блокировки карточки банком. Службу безопасности банка, например, может насторожить покупки по карте, сделанные в разных странах с короткими промежутками времени, частые снятия наличных. Кроме того, банк с особым вниманием следит за операциями, которые осуществляются из стран с высоким уровнем киберпреступности.

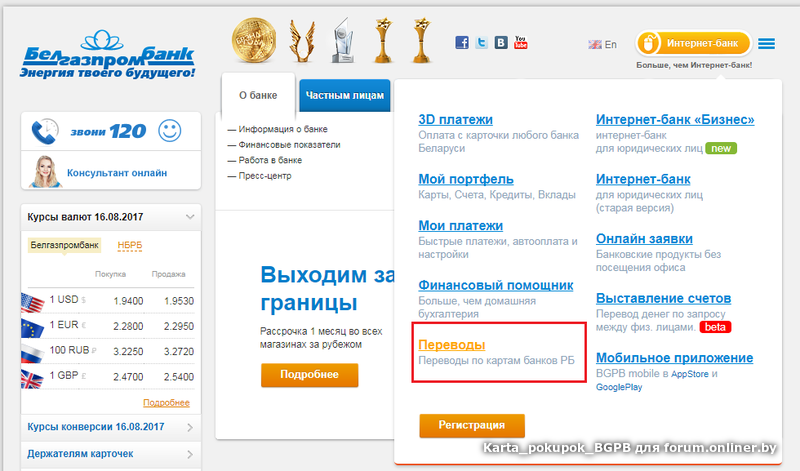

– Для безопасности и контроля за движением денежных средств по счету обязательно подключите Интернет-банкинг и услугу смс-информирования, поставьте на карте лимиты расходования средств (сколько может быть денег списано за день, месяц, в каком регионе и др.).

- Освежите в памяти правила безопасного использования банковской платежной карточки при оплате ею в интернете, мобильном банкинге, в организациях торговли, при проведении операций в банкоматах и др.

- Почитайте в интернете отзывы по использованию платежных карт и банкоматов в той стране куда направляетесь.

В некоторых экзотических странах расплатиться картой или даже найти банкомат – проблема. А в других странах есть определенные особенности совершения расчетов, например, встречаются терминалы и банкоматы с шестизначным пин-кодом, а в других странах очень популярны мобильные платежи с помощью QR-кода.

В некоторых экзотических странах расплатиться картой или даже найти банкомат – проблема. А в других странах есть определенные особенности совершения расчетов, например, встречаются терминалы и банкоматы с шестизначным пин-кодом, а в других странах очень популярны мобильные платежи с помощью QR-кода.

Что учитывать при расчетах карточкой за границей?

- Помните, что деньги с карты списываются не сразу из-за технологических особенностей совершения таких операций. Сначала они блокируются на карте – и только через некоторое время списываются.

- Имейте ввиду, что если платежный терминал в торговых точках за рубежом предлагает выбор, в какой валюте осуществлять платеж, то всегда лучше выбирать местную валюту. Мгновенная конвертация (Dynamic Currency Conversion) означает дополнительные комиссии.

Что делать, если ваша карточка заблокирована?

-

Первое, что надо сделать – это позвонить в круглосуточную службу поддержки банка (номер телефона обычно указан на обратной стороне карточки, а также прописан в договоре) и узнать причину блокировки.

-

Если основанием являются подозрительные для банка операции, то будьте готовы ответить на вопросы о вашем домашнем адресе, номерах телефонов, паспортных данных, когда и где карточка использовалась держателем в последний раз. В большинстве банков обслуживание клиентов по телефону возможно, только если вы назовете кодовое слово (слово-пароль, которое указывалось при оформлении карты), позволяющее оператору однозначно идентифицировать вас как владельца карты и счета.

-

После блокировки в связи с неверным вводом ПИН-кода сотрудник банка разблокирует карточку и у вас будет одна попытка для ввода правильного ПИН-кода.

- Если карточку украли, она потерялась или же карточка находится при хозяине, но по ней идут несанкционированные списания, следует максимально быстро ее заблокировать.

- Самостоятельно заблокировать (и разблокировать) карточку можно при помощи интернет-банкинга и смс-банкинга.

Во время поездки желательно, чтобы у вас была SIM-карта с тем номером телефона, который вы указывали в клиентской анкете банка.

Во время поездки желательно, чтобы у вас была SIM-карта с тем номером телефона, который вы указывали в клиентской анкете банка. - Самостоятельное разблокирование карточки через интернет-банкинг и смс-банкинг осуществляется только в случае ее блокировки самим держателем карточки.

- В целом – если что-то с карточкой пошло не так или кажется вам подозрительным, постарайтесь оперативно связаться с банком для получения консультаций о дальнейших действиях.

***

При условии продуманной подготовки к путешествию и соблюдении разумных мер предосторожности ваша поездка пройдет без лишних забот и проблем, а полученные впечатления и купленные на память сувениры будут радовать вас долгое время!

Преимущества оплаты кредитной картой за границей

Безопасность средств за границей

Кредитные карты Ситибанка оснащены встроенным чипом EMV2, который обеспечивает

дополнительную защиту Ваших денежных средств.

- Встроенный чип практически невозможно подделать;

- Все операции по карте подтверждаются введением ПИН-кода.

Кроме того, карта со встроенным чипом — гарантия оплаты за рубежом, так как некоторые торговые точки не принимают карты, оснащенные только магнитной лентой.

1 Скидки предоставляются указанными компаниями по их усмотрению и

в предусмотренном ими порядке. АО КБ «Ситибанк», корпорация Citigroup Inc. и

их аффилированные лица не несут никаких обязательств по предложениям этих компаний, в частности,

касающимся предоставления указанных скидок, или в связи с ними. Информация о скидках приводится на

основании данных, полученных от соответствующей компании.

2Чип EMV®. Проводить операции с использованием кредитной карты с чипом можно в том случае, если оборудование, в котором используется карта, его поддерживает. При отсутствии или неисправности терминала, поддерживающего операции с использованием чиповых карт, операция может быть осуществлена с использованием магнитной полосы карты.

Кредитная карта оформляется по усмотрению Ситибанка. Все условия кредитного договора

и тарифы опубликованы на www.citibank.ru. Процентная ставка устанавливается в индивидуальном порядке в размере 20,9–32,9%

годовых. Срок возврата кредита определяется моментом востребования.

АО КБ «Ситибанк».

Дебетовые карты в Россельхозбанке с условиями на 2021 год в рублях и валюте для физических лиц

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

Использование карты Запсибкомбанка за рубежом, банковская карта при расчетах за границей

Использование карт Запсибкомбанка позволит Вам комфортно путешествовать по всему миру!

Плюсы использования карт Запсибкомбанка за рубежом

1.

Финансовая выгода.

Финансовая выгода.При оплате покупок, услуг или снятии наличных Банком осуществляется автоматическая конверсия по курсу, установленному Банком на день обработки операции. Это очень удобно, т.к. нет необходимости сначала покупать международную валюту в обменном пункте, далее при необходимости обменивать на национальную валюту посещаемой страны (например, Турция, Таиланд, Египет и др.), а в случае если в поездке Вы не используете всю купленную валюту, потребуется обратная конверсия.

2. Уверенность в сохранности средств.

При утрате или краже карты Вы не теряете деньги, пропал только пластиковый носитель, являющийся «ключом» к Вашему банковскому счету, который Вы можете восстановить в любом из офисов Запсибкомбанка по возвращению в Россию. А если у Вас две карты, привязанные к одному счету, потеряв одну карту, Вы ее блокируете и продолжаете пользоваться второй картой.

3. Возможность получать переводы*.

По мере расходования средств Ваши родственники, друзья и партнеры могут в любой удобный момент оперативно пополнить Ваш счет через отделение Запсибкомбанка или другого банка, а так же с помощью дистанционных каналов обслуживания Запсибкомбанка (банкомат, инфокиоск, Интернет-Банк) или сторонних банков.

4. Бесплатное страхование жизни и здоровья.

Наличие страхового медицинского полиса — обязательное условие для выдачи визы посольствами многих стран. Держателям платиновых карт Запсибкомбанка предоставляется бесплатная страховка, которая действует всё время пользования картой в поездках. Страховой полис карт Platinum включает страхование жизни и здоровья на время поездок за рубеж и по территории РФ**** на сумму до 50 000 евро.

**** Если иное не предусмотрено сторонами в договоре страхования, продолжительность поездки не должна превышать 90 (девяносто) календарных дней, причем моментом начала поездки считается момент пересечения государственной границы Российской Федерации на выезд, а моментом окончания — пересечение государственной границы РФ на въезд. Подтверждением пересечения государственной границы является отметка пограничной службы в паспорте застрахованного лица.

5. Отсутствие проблем с таможней.

Законодательства многих стран ограничивают суммы на ввоз/вывоз денежных средств. Банковские карты же таможенному учёту не подлежат, т.е. сумма на счете может превышать установленный законом и таможенными правилами лимит. Таким образом, в поездке у Вас будет достаточно средств, чтобы расплатиться за нужную Вам покупку.

Банковские карты же таможенному учёту не подлежат, т.е. сумма на счете может превышать установленный законом и таможенными правилами лимит. Таким образом, в поездке у Вас будет достаточно средств, чтобы расплатиться за нужную Вам покупку.

6. Возможность совершать спонтанные покупки.

Иногда покупки бывают незапланированными. У Вас может не быть с собой необходимой суммы наличными, но с картой Запсибкомбанка Ваши деньги всегда с Вами. С Запсибкомбанком вы не упустите возможность сделать удачную покупку.

7. Получение скидок по всему миру.

Специальные предложения для держателей карт международных платежных систем VISA и MasterCard действуют по всему миру.

8. Возможность без сдачи платить за мелкие покупки.

Нет необходимости разменивать крупные купюры, если у кассира нет сдачи. Вы можете оплачивать картой даже самые мелкие покупки и не держать в карманах монеты и мелкие купюры.

*Для пополнения валютных карт другим лицом Вам необходимо оформить доверенность на пополнение счета (заверенную Банком либо нотариусом) на имя этого лица или оформит на его имя дополнительную карту.

Полезные советы:

1. В том случае, если Вам не удалось оплатить покупку, либо снять деньги в банкомате, свяжитесь с круглосуточной телефонной службой Запсибкомбанка. Мы поможем разобраться, почему возникли затруднения. Причины могут быть разными. Основные: недостаток средств на счете, проблемы со связью (т.е. запрос не доходит от торговой точки до банка, который должен одобрить операцию), неправильно введен ПИН-код. Важно, чтобы телефон круглосуточной телефонной службы поддержки клиентов Запсибкомбанка всегда был с Вами.

2. Необходимо следить за тем, чтобы на Вашей карте не была повреждена магнитная полоса (или чип) и чтобы карта имела качественный внешний вид. Физические повреждения карты могут стать причиной отказа в оплате покупок или получении наличных денежных средств.

3. Перед покупкой убедитесь, что торговая точка принимает банковские карты VISA, MasterCard к оплате.

4. Если Вы открываете карту непосредственно перед поездкой, обязательно проверьте её в банкомате или торговой точке, чтобы убедиться, что она корректно работает. Проверьте остаток на карте.

Проверьте остаток на карте.

5. Рекомендуем подключить к карте услугу «Мобильный Банк»

Мобильный Банк — это возможность в любое время и в любом месте совершить платеж путем отправки SMS-сообщения Банку. Находясь за рубежом, Вы сможете оперативно пополнить баланс Вашего мобильного телефона или осуществить другие платежи.

Кроме того, c помощью данной услуги Вы сможете оперативно контролировать все операции, совершаемые с использованием Вашей карты, не прилагая для этого дополнительных усилий. На указанный Вами номер мобильного телефона Банком высылаются SMS-сообщения, содержащие информацию о списанных/зачисленных суммах, времени и дате совершения операции. Если Вы потеряли карту, и ей пытаются воспользоваться — Вы незамедлительно узнаете об этом и своевременно заблокируете карту. Если при расчете в магазине с Вас списали неверную сумму — Вы сразу обнаружите ошибку. Если Вам зачислили на счет денежные средства — Вы будете проинформированы об этом.

6. Возьмите в поездку две карты, «привязанные» к одному счету. Если Вы по каким-то причинам утратите одну карту (потеря/кража/неправильный ввод ПИН-кода и т.д.) Вы не утратите возможность пользоваться своими денежными средствами.

Если Вы по каким-то причинам утратите одну карту (потеря/кража/неправильный ввод ПИН-кода и т.д.) Вы не утратите возможность пользоваться своими денежными средствами.

7. Перед поездкой обязательно сообщите нам актуальную информацию о себе, указанную в договоре банковского счета и заявлении на выдачу карты (номер Вашего контактного телефона, адрес фактического проживания и т.д.). Можете так же сообщить, номера телефонов Ваших близких, с которыми мы можем связаться при необходимости. Это позволит нам оперативно связываться с Вами и помогать при возникновении трудностей.

8. В целях защиты своих клиентов Запсибкомбанк проводит мониторинг мошеннических операций в режиме реального времени и, если возникают подозрения, что картой завладели мошенники, Запсибкомбанк ограничивает их использование. Подозрительными, например, считаются операции использования карты в странах, относящихся к высокорисковым, или в нескольких странах подряд за короткий промежуток. Для того, что бы Ваше путешествие было максимально комфортным, просто заранее сообщите нам о нем.

Меры безопасности

Круглосуточная телефонная служба поддержки клиентов Запсибкомбанка: 8-800-100-5005

Попробуйте пользоваться картой Запсибкомбанка за рубежом — Вам обязательно понравится!

Использование карт Visa за границей

Visa Electron и Visa Сlassic, в чем разница?

Если рассмотреть эти карты, то в общем они очень похожи. Но бывают случаи, когда воспользоваться картой Visa Electron за границей не так просто. Так, в маленьких сувенирных магазинах, во время оплаты могут попросить слип карты. Не секрет, что на карте Visa Electron не прописывается имя владельца, а, соответственно, расплатиться ею за товары и услуги в данном случае не удастся. Поэтому, чаще удобнее оформлять карту Visa Сlassic.

Комиссионные сборы для карт Visa за границей

В основном комиссия за использование карт Visa за границей взимается в тех случаях, когда валюта счёта карты отличается от валюты проведения операции. Значительно большую часть денег будут терять те, кто использует карту Visa с рублевыми счетами, например, в Европе, где расплачиваются в евро.

Значительно большую часть денег будут терять те, кто использует карту Visa с рублевыми счетами, например, в Европе, где расплачиваются в евро.

К примеру, в Сбербанке предусмотрена комиссия 1,5% для владельцев карт Visa Classic и Visa Electron. Куда меньшая комиссия предусмотрена для держателей привилегированных карт. Это связано с тем, что дополнительные сборы не покрывают расходы банков на многократные конвертации валют. Если вы владелец карты с рублёвым счетом, а вы хотите осуществить денежную операцию, например, в мексиканском магазине, то банк поступит следующим образом: сначала конвертирует российские рубли в доллары, и только после этого доллары конвертируются в мексиканские песо. Цепочка может быть и куда длиннее, все зависит от конечной валюты. Говоря простыми словами, у банка появляются дополнительные расходы, которые возмещает владелец карты.

Для карт Visa главной валютой является американский доллар. Это означает, что все денежные операции, связанные с конвертацией, будут осуществляться через данную валюту.

MasterCard – альтернативная платежная система

Платежная система MasterCard, использует валюту, как доллар, так и евро. Именно поэтому в Европе выгоднее совершать денежные операции картой этой платежной системы, так как рубли конвертируются сразу в евро. А в США выгоднее расплачиваться картами Visa, чтобы понести минимальные расходов за конвертацию.

3 преимущества оплаты картой за рубежом

Расплачиваться картами в магазинах за границей куда более выгоднее, чем покупать валюту в своей стране, или обналичивать деньги в банкоматах за границей, советуют эксперты. У них частенько существуют ограничения по объёму выдачи наличных в банкоматах. А комиссия за снятие наличных у некоторых банков доходит до 6-7%.

Основные выгоды:

1. Деньги, которые вы хотите вывести за границу с помощью пластиковой карты, не нуждаются в письменной декларации при пересечении границы.

2. При потере карты существует возможность попросить у банка экстренную выдачу наличных или временную пластиковую карту.

3. Конвертация денежных средств в валюту той страны, в которой вы собираетесь пребывать, происходит автоматически.

Как избежать потерь?

Для того чтобы избежать денежных потерь во время конвертации, желательно иметь при себе пластиковые карты сразу 2-х платёжных систем или же еще один хороший вариант, открыть мультивалютную карту. Обычно, к ней привязано несколько счетов и владелец может осуществлять бесплатно денежные переводы между ними с помощью интернет-банка по курсу банковского учреждения. Самое главное, чтобы на счету было достаточное количество денег.

В каком случае может понадобиться кредитная карта?

Опытные путешественники перед поездкой за границу оформляют кредитные карты. И на это есть основание: кредитная карта может послужить резервными средствами в том случае, если закончатся наличные и денежные средства на дебетовой карте. Оформить онлайн кредитную карту можно прямо на нашем сайте, сравнив предложения от различных банков.

Вопросы и ответы (по картам)

Номер карты — уникальный для каждой карты набор цифр, наносится на лицевую сторону карты и является основным её реквизитом. Он может быть эмбоссирован (выдавлен) или напечатан.

Он может быть эмбоссирован (выдавлен) или напечатан.

Срок действия картыуказывается в формате ММ/ГГ на лицевой стороне карты под её номером. Карта действует до последнего дня месяца, указанного на карте.

Имя и фамилия держателя карты указываются на лицевой стороне карты латинскими буквами. Желательно, чтобы их написание совпадало с написанием в загранпаспорте, это исключит возможные проблемы в случае необходимости предъявления документа, удостоверяющего личность держателя карты, при проведении операции. На неперсонифицированных (неименных) картах имя и фамилия могут отсутствовать.

Чип — это микропроцессор, содержащий, в защищенном режиме, информацию о держателе карты, номере карты, сроке её действия и другие данные, необходимые для осуществления операции. Он обеспечивает максимальный уровень защиты карты от копирования данных мошенниками и устойчив к воздействию внешней среды.

Магнитная полоса, как и чип, содержит кодированную информацию о реквизитах карты, необходимую для проведения операции. Операция, в зависимости от обслуживающего устройства, может быть совершена с использованием чипа либо по магнитной полосе. Операция, совершаемая с использованием чипа, является более защищенной.

Операция, в зависимости от обслуживающего устройства, может быть совершена с использованием чипа либо по магнитной полосе. Операция, совершаемая с использованием чипа, является более защищенной.

Логотип платежной системы Вашей карты — Visa, MasterCard или Мир. Наличие соответствующего логотипа в торговой точке указывает на возможность оплаты в ней картой.

Адрес и телефон службы поддержки держателей банковских карт банка «Центр-инвест» указан на оборотной стороне карты. Рекомендуем записать и всегда хранить с собой этот номер телефона для связи с Банком в случае возникновения каких-либо проблем с картой (например, в случае ее утраты). Также Вы всегда можете найти этот номер на сайте Банка: www.centrinvest.ru

Место для подписи держателя расположено обычно под магнитной полосой на обороте карты. Карта, на которой отсутствует подпись, считается недействительной. При оплате товаров картой кассир сравнивает подпись на чеке с подписью на карте и в случае несоответствия может отказать в проведении операции.

Код CVV2/CVC2 — это трехзначный код безопасности, который используется для подтверждения полномочий держателя при совершении удаленных операций по оплате товаров и услуг, например, в сети Интернет. Наносится на оборотную сторону карты и размещается после четырех последних цифр номера карты на полосе для подписи или рядом с полосой для подписи в специальном белом поле. Он не является продолжением номера банковской карты, т.е. это самостоятельный элемент защиты карты. Данный код, также как и ПИН, ни при каких обстоятельствах не должен передаваться третьим лицам.

Эксперты рассказали, с какой банковской картой лучше ехать за границу

https://ria.ru/20210523/karta-1733510914.html

Эксперты рассказали, с какой банковской картой лучше ехать за границу

Эксперты рассказали, с какой банковской картой лучше ехать за границу — РИА Новости, 23.05.2021

Эксперты рассказали, с какой банковской картой лучше ехать за границу

Россиянам, которые решили поехать в открывшиеся после локдауна страны, лучше всего брать с собой банковскую карту, которая привязана к валюте страны, это. .. РИА Новости, 23.05.2021

.. РИА Новости, 23.05.2021

2021-05-23T10:15

2021-05-23T10:15

2021-05-23T16:18

экономика

исландия

португалия

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/156166/33/1561663304_0:178:3012:1872_1920x0_80_0_0_8fb658d667d1e2e250a462867a4b4b36.jpg

МОСКВА, 23 мая — РИА Новости. Россиянам, которые решили поехать в открывшиеся после локдауна страны, лучше всего брать с собой банковскую карту, которая привязана к валюте страны, это позволит сэкономить деньги на конвертации, рассказали опрошенные РИА Новости эксперты.По ее словам, при оплате покупок обычной рублевой картой в странах, где валюта отличается от доллара или евро, может случиться двойная конвертация: если валюта расчетов банка с платежной системой — доллар, то платежная система переведет стоимость покупки в национальной валюте сначала в доллары, а потом кредитная организация переведет полученные доллары в рубли по своему курсу. Аналитик из ГК «Финам» Алексей Коренев согласен с коллегой и считает, что перед поездкой за рубеж лучше заранее перевести часть денежных средств со своего рублевого счета на валютный, в этом случае удастся не потерять свои сбережения на конвертации, поскольку сумма спишется в валюте. «Большинство российских банков эмитируют карты, предусматривающие и рублевые, и валютные расчеты», — пояснил он.Помимо прочего, в банке «Русский стандарт» рекомендуют россиянам пользоваться предоплаченными банковскими картами: для получения такой карты не требуется предъявления каких-либо документов, заполнения анкет и ожидания ответа банка. «Возьмите с собой специальную предоплаченную карту, которая позволит без труда расплачиваться в местных магазинчиках, кафе и барах, покупать сувениры и посещать достопримечательности», — добавили в кредитной организации.Ранее в мае сообщалось, что оперативный штаб по борьбе с распространением коронавируса принял решение об открытии авиасообщения между Россией и пятью странами мира: Исландией, Мальтой, Мексикой, Португалией и Саудовской Аравией.

Аналитик из ГК «Финам» Алексей Коренев согласен с коллегой и считает, что перед поездкой за рубеж лучше заранее перевести часть денежных средств со своего рублевого счета на валютный, в этом случае удастся не потерять свои сбережения на конвертации, поскольку сумма спишется в валюте. «Большинство российских банков эмитируют карты, предусматривающие и рублевые, и валютные расчеты», — пояснил он.Помимо прочего, в банке «Русский стандарт» рекомендуют россиянам пользоваться предоплаченными банковскими картами: для получения такой карты не требуется предъявления каких-либо документов, заполнения анкет и ожидания ответа банка. «Возьмите с собой специальную предоплаченную карту, которая позволит без труда расплачиваться в местных магазинчиках, кафе и барах, покупать сувениры и посещать достопримечательности», — добавили в кредитной организации.Ранее в мае сообщалось, что оперативный штаб по борьбе с распространением коронавируса принял решение об открытии авиасообщения между Россией и пятью странами мира: Исландией, Мальтой, Мексикой, Португалией и Саудовской Аравией. Авиасообщение с указанными государствами восстанавливается с 25 мая 2021 года.

Авиасообщение с указанными государствами восстанавливается с 25 мая 2021 года.

https://ria.ru/20210514/putin-1732312850.html

исландия

португалия

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/156166/33/1561663304_141:0:2872:2048_1920x0_80_0_0_ae2f0a3b1cc0107f6de200bbc82558ab.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, исландия, португалия, россия

МОСКВА, 23 мая — РИА Новости. Россиянам, которые решили поехать в открывшиеся после локдауна страны, лучше всего брать с собой банковскую карту, которая привязана к валюте страны, это позволит сэкономить деньги на конвертации, рассказали опрошенные РИА Новости эксперты.

«В путешествие с собой лучше всего брать карту, которую можно привязать к валюте страны. Оплата (списание. — Прим. ред.) в таком случае пройдет сразу со счета в евро по курсу банка без лишних конвертаций», — сказала начальник управления пассивных операций и пакетов услуг БКС-Банка Ольга Козлова.

По ее словам, при оплате покупок обычной рублевой картой в странах, где валюта отличается от доллара или евро, может случиться двойная конвертация: если валюта расчетов банка с платежной системой — доллар, то платежная система переведет стоимость покупки в национальной валюте сначала в доллары, а потом кредитная организация переведет полученные доллары в рубли по своему курсу.

Аналитик из ГК «Финам» Алексей Коренев согласен с коллегой и считает, что перед поездкой за рубеж лучше заранее перевести часть денежных средств со своего рублевого счета на валютный, в этом случае удастся не потерять свои сбережения на конвертации, поскольку сумма спишется в валюте. «Большинство российских банков эмитируют карты, предусматривающие и рублевые, и валютные расчеты», — пояснил он.

14 мая, 14:22

Путин обсудил с Совбезом разработку цифровых валют за рубежомПомимо прочего, в банке «Русский стандарт» рекомендуют россиянам пользоваться предоплаченными банковскими картами: для получения такой карты не требуется предъявления каких-либо документов, заполнения анкет и ожидания ответа банка. «Возьмите с собой специальную предоплаченную карту, которая позволит без труда расплачиваться в местных магазинчиках, кафе и барах, покупать сувениры и посещать достопримечательности», — добавили в кредитной организации.

Ранее в мае сообщалось, что оперативный штаб по борьбе с распространением коронавируса принял решение об открытии авиасообщения между Россией и пятью странами мира: Исландией, Мальтой, Мексикой, Португалией и Саудовской Аравией. Авиасообщение с указанными государствами восстанавливается с 25 мая 2021 года.

Авиасообщение с указанными государствами восстанавливается с 25 мая 2021 года.9 советов по использованию кредитных карт, которые можно взять с собой за границу

Времена, когда при поездках за пределы США полагались исключительно на наличные деньги или дорожные чеки, давно прошли. В 21 веке те же кредитные карты, которые вы используете дома, будут работать на вас за границей, но есть еще несколько вещей, которые вам нужно знать.

Даже в некоторых популярных направлениях для путешественников из США наличные или дебетовые карты могут иметь решающее значение. Вот почему полезно иметь при себе различные способы оплаты, когда вы находитесь далеко от дома.

Вот девять советов, как максимально эффективно использовать кредитные карты во время заграничных поездок.

1. Возьмите с собой широко распространенную кредитную карту

Visa и Mastercard широко распространены во всем мире. Если учреждение принимает кредитные карты, можно быть уверенным, что ваша карта Visa или Mastercard подойдет.

American Express и Discover также имеют международное присутствие, но их принимает меньшее количество продавцов. Оба работают над повышением скорости приема за границу посредством партнерства с банками и платежными сетями, но на всякий случай возьмите с собой карту Visa или Mastercard в качестве резервной.

2. Сообщите своему эмитенту, что собираетесь.

Если на счете вашей кредитной карты внезапно появляются покупки за тысячи миль от вашего дома, эмитент вашей карты может отклонить их как подозрительные. Во избежание недоразумений заранее сообщите эмитенту ваш маршрут поездки, чтобы он не заблокировал вашу учетную запись. Вы можете сделать это онлайн, через приложение эмитента карты или позвонив по номеру, указанному на обратной стороне карты.

3. Принесите несколько карт

Если ваша карта отклонена, вы будете рады, что у вас есть резервная копия.Подумайте о том, чтобы принести карты, которые предлагают дополнительные вознаграждения для категорий расходов на поездки, таких как рестораны, отели и транспортные расходы. Убедитесь, что эти бонусные вознаграждения действуют за пределами США.

Убедитесь, что эти бонусные вознаграждения действуют за пределами США.

4. Имейте немного наличных

Как и в США, некоторые зарубежные продавцы не принимают кредитные карты, даже если они находятся в популярных туристических местах. Например, во многих европейских странах наличные деньги по-прежнему являются самым популярным способом оплаты. Исследование Европейского центрального банка, проведенное в декабре 2020 года, показало, что 73% всех транзакций проводились с наличными деньгами.

Немного местной валюты также может спасти вас, если ваши карты будут взломаны и станут непригодными для использования. Храните наличные деньги, а также ксерокопию паспорта отдельно от карт на случай кражи кошелька.

5. Избегайте комиссий за транзакции за рубежом

Некоторые кредитные карты взимают комиссию за каждую покупку, совершаемую вами за пределами США; 3% — типичная ставка. Это дополнительные 30 долларов на 1000 долларов расходов. Возьмите с собой кредитную карту без комиссии за зарубежные транзакции и сэкономьте на расходах.

Возьмите с собой кредитную карту без комиссии за зарубежные транзакции и сэкономьте на расходах.

Вы можете не ограничиваться модными проездными картами с высокой годовой платой, если хотите избежать комиссии за транзакции за границей. Существуют карты с годовой платой за 0 долларов, которые также не взимают комиссии за зарубежные транзакции.

6. Знакомство с погружением, прослушиванием и цифровыми кошельками

Хотя кредитные карты широко используются в США, карты, выпущенные для американских потребителей, медленнее осваивают новые технологии, а именно чипы EMV и возможности бесконтактной связи. Но мы догнали, особенно в результате пандемии COVID-19, когда чем меньше покупатели касались при оплате, тем они были счастливее.

Если у вас есть бесконтактная карта, коснитесь ее (при условии, что продавец вообще принимает карты). Если у вас нет бесконтактной карты, вы можете погрузить карту в считыватель чипа, но вы все равно должны подтвердить транзакцию своей подписью. Карты с чипом и PIN-кодом, в которые вы вводите код для подтверждения своей личности, более распространены за пределами США.

Карты с чипом и PIN-кодом, в которые вы вводите код для подтверждения своей личности, более распространены за пределами США.

, такие как Apple Pay и Samsung Pay, также можно использовать за границей, при условии, что вы делаете покупки у продавца, который принимает их.

7.Скажите нет динамической конвертации валюты

Динамическая конвертация валюты позволяет вам проводить транзакцию в долларах США, а не в местной валюте, поэтому вы лучше понимаете, сколько это вам стоит. Это может показаться удобным, но дорого. Обменные курсы для динамической конвертации валюты обычно намного хуже, чем то, что будет использовать эмитент вашей карты, когда конвертирует покупку для вашей выписки.

Когда предлагается возможность провести транзакцию в U.S. долларов, выберите местную валюту. И если торговец попытается сделать выбор за вас, говорите.

8. Изучите защиту вашей карты во время поездок.

Некоторые кредитные карты, особенно те, которые предназначены для путешествий, обеспечивают защиту от задержки рейсов, утери багажа, отмены поездки, страхования от несчастных случаев и т. Д. Забронируйте подходящую карту и наслаждайтесь спокойствием.

9. Используйте свою карту для доступа в залы ожидания в аэропорту.

Если у вас есть кредитная карта для путешествий класса люкс, есть большая вероятность, что у вас есть доступ в некоторые залы ожидания в аэропорту.Многие карты включают доступ к сети Priority Pass. Залы ожидания Priority Pass многочисленны за границей и могут стать долгожданной передышкой во время долгого международного путешествия. Многие предлагают бесплатные напитки, закуски и еду, а некоторые даже предлагают предполетные спа-процедуры.

Собираетесь ли вы в Лондон, Токио или куда-то еще, воспользуйтесь этими советами, чтобы облегчить себе путь.

Что дальше?

Лучшие кредитные карты для международных поездок на ноябрь 2021 года

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Лучшие карты для международных поездок

Winner

Золотая карта American Express®

На защищенном сайте American Express

Rewards

Баллы 4X Membership Rewards® в ресторанах (включая еду на вынос и доставку, а также Uber Eats покупок) и в супермаркетах США (до 25 000 долларов в календарный год в покупках, затем 1X), 3X балла за рейсы, забронированные напрямую у авиакомпаний или на amextravel.com, 1X баллов на все остальные покупки

Приветственный бонус

60000 баллов Membership Rewards® после того, как вы потратите 4000 долларов на соответствующие критериям покупки в течение первых 6 месяцев с момента открытия счета

Годовая плата

Intro APR

Обычный годовой процент

Комиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Кредит на питание до 120 долларов в год (10 долларов в месяц) для покупок, сделанных с помощью Grubhub, Seamless и соответствующие критериям рестораны (после единовременной регистрации)

- До 120 долларов Uber Cash в год (10 долларов в месяц) для U.

Заказы S. Uber Eats и поездки Uber в США (для получения преимущества Uber Cash необходимо добавить карту в приложение Uber)

Заказы S. Uber Eats и поездки Uber в США (для получения преимущества Uber Cash необходимо добавить карту в приложение Uber) - Сильная программа вознаграждений с 4-кратными баллами, заработанными в ресторанах, и 3-кратными баллами, заработанными на рейсах, забронированных напрямую с авиакомпаниями или amextravel.com

- План страхования багажа покрывает до 1250 долларов США за ручную кладь и до 500 долларов США за зарегистрированный багаж, который поврежден, утерян или украден

- Никаких сборов за покупки, сделанные за пределами США

Консультации

- Нет вступительного периода годовых

- 250 долларов США годовой взнос

- Предполагаемое вознаграждение, полученное через 1 год: 1074 доллара США

- Предполагаемое вознаграждение, полученное через 5 лет: 2969 долларов США

Общая сумма вознаграждений включает баллы, полученные от приветственного бонуса

Who’s this для? Если вы любите поесть и путешествовать, Золотая карта American Express® может стать для вас идеальной бонусной картой. Держатели карт зарабатывают конкурентоспособные 4X балла за доллар, потраченный в ресторанах и 4X балла в супермаркетах США (до 25000 долларов в год на покупках, затем 1X). Кроме того, вы можете заработать в 3 раза больше баллов за рейсы, забронированные напрямую у авиакомпаний или на сайте amextravel.com.

Держатели карт зарабатывают конкурентоспособные 4X балла за доллар, потраченный в ресторанах и 4X балла в супермаркетах США (до 25000 долларов в год на покупках, затем 1X). Кроме того, вы можете заработать в 3 раза больше баллов за рейсы, забронированные напрямую у авиакомпаний или на сайте amextravel.com.

Держатели карт также получают годовой кредит на обед в размере до 120 долларов (10 долларов в месяц) в участвующих партнерах, включая Grubhub, Seamless, The Cheesecake Factory, Ruth’s Chris Steak House, Boxed и участвующие заведения Shake Shack.

У этой карты действительно есть годовая плата в размере 250 долларов, но ее можно снизить до 130 долларов, если вы воспользуетесь кредитом на питание в размере 120 долларов каждый год.Затем заработанные вами вознаграждения помогают в дальнейшем «расплачиваться» за карту.

Держатели карт также могут воспользоваться предложениями Amex, в которых вы можете заработать баллы по выписке или бонусные баллы Membership Rewards® в некоторых магазинах розничной торговли. Путешественники оценят отсутствие комиссии за иностранные транзакции, а также отсутствие страховки на аренду автомобилей и поврежденный, утерянный или украденный багаж.

Путешественники оценят отсутствие комиссии за иностранные транзакции, а также отсутствие страховки на аренду автомобилей и поврежденный, утерянный или украденный багаж.

Оформить заказ Select’s лучшие награды кредитные карты .

Best for Dining

Кредитная карта Capital One Savor Cash Rewards

Информация о кредитной карте Capital One Savor Cash Rewards была собрана Select самостоятельно и не проверялась и не предоставлялась эмитентом карты до публикации.

Награды

4% кэшбэка на обеды и развлечения, 4% на соответствующие стриминговые сервисы, 3% в продуктовых магазинах и 1% на все другие покупки

Приветственный бонус

Заработайте единоразово в размере 300 долларов США. бонус после того, как вы потратите 3000 долларов на покупки в течение первых трех месяцев с момента открытия счета

Годовая плата

Intro APR

0% в течение первых 12 месяцев на покупки; Не применимо для балансовых переводов

Обычный год

15.

От 99% до 24,99% переменная

От 99% до 24,99% переменнаяКомиссия за перевод остатка

3% для рекламных предложений годовых; нет для остатков, переводимых по обычным годам

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Неограниченный возврат 4% кэшбэка при покупке развлечений

- Кэшбэк 8% при покупке всех билетов Vivid Seats в течение января 2022

- Возможность получить вознаграждение на любую сумму, в отличие от некоторых других карт с минимальной суммой 25 долларов

- Никакой комиссии за покупки, сделанные за пределами США, не взимаются.S.

Консультации

- Годовая плата в размере 95 долларов США

- Кабельные, цифровые потоковые и членские услуги исключены из 4% ставки возврата наличных средств

- Нет начальных предложений финансирования 0% для покупок или переводов баланса

- Предполагается вознаграждения, полученные через 1 год: 588 долларов США

- Предполагаемые вознаграждения, полученные через 5 лет: 1741 долларов США

Сумма вознаграждений включает возврат денежных средств, полученных от приветственного бонуса

Для кого это? Путешественники, которые любят поесть вне дома, не ошибаются, имея при себе карту вознаграждения за питание. Кредитная карта Capital One Savor Cash Rewards предлагает возврат наличных в размере 4% при покупке обедов. Это одна из самых высоких ставок вознаграждения за питание, и Capital One классифицирует рестораны как рестораны, кафе, бары, салоны, сети быстрого питания и пекарни. Кроме того, вы можете пользоваться привилегиями, ориентированными на гурманов, такими как эксклюзивный доступ к бронированию премиум-класса с помощью OpenTable. И не беспокойтесь, если вы обедаете за границей, эта карта не взимает комиссию за зарубежные транзакции.

Кредитная карта Capital One Savor Cash Rewards предлагает возврат наличных в размере 4% при покупке обедов. Это одна из самых высоких ставок вознаграждения за питание, и Capital One классифицирует рестораны как рестораны, кафе, бары, салоны, сети быстрого питания и пекарни. Кроме того, вы можете пользоваться привилегиями, ориентированными на гурманов, такими как эксклюзивный доступ к бронированию премиум-класса с помощью OpenTable. И не беспокойтесь, если вы обедаете за границей, эта карта не взимает комиссию за зарубежные транзакции.

Вы также можете заработать 4% кэшбэка на развлечения, будь то покупка билетов в кино, семейная поездка в зоопарк или вечерний боулинг с друзьями.До января 2022 года держатели карт, которые покупают билеты на сайте перепродажи билетов Vivid Seats, могут воспользоваться 8% кэшбэком.

Держатели карт получают эксклюзивный доступ к ресторанам, спортивным и развлекательным мероприятиям, таким как музыкальный фестиваль iHeartRadio и Capital One JamFest. Помимо льгот на питание и развлечения, есть еще 3% кэшбэка в продуктовых магазинах и 1% на все остальные покупки.

Помимо льгот на питание и развлечения, есть еще 3% кэшбэка в продуктовых магазинах и 1% на все остальные покупки.

За эту карту взимается годовая плата в размере 95 долларов, но она может быть компенсирована полученным кэшбэком.

Проверьте Select’s лучшие кредитные карты для ужинов и ресторанов .

Best for Hotels

Кредитная карта Capital One VentureOne Rewards

Информация о кредитной карте Capital One VentureOne Rewards была собрана компанией Select самостоятельно и не проверялась и не предоставлялась эмитентом карты до публикации.

Награды

5X миль на отель и арендуемые автомобили, забронированные через Capital One Travel℠, 1.25X миль за доллар за каждую покупку

Приветственный бонус

20000 бонусных миль после того, как вы потратите 500 долларов на покупки в течение первых 3 месяцев с момента открытия счета

Годовая плата

Intro APR

0% годовых для 12 месяцев на покупки

Обычная годовая процентная ставка

От 15,49% до 25,49% переменная

Комиссия за перевод остатка

3% для рекламных предложений годовых; нет для остатков, переводимых по обычным годам

Комиссия за транзакцию за рубежом

Требуется кредит

Плюсы

- 5-кратные мили за гостиничные и арендованные автомобили, забронированные через Capital One Travel℠

- 0% годовых в течение 12 месяцев покупок

- Миль никогда не истекает в течение всего срока действия учетной записи

Консультации

- Нет Global Entry или TSA PreCheck предложения кредита

- Нет доступа в залы ожидания аэропорта

- Расчетное вознаграждение, полученное через 1 год: 500 долларов США

- Предполагаемое вознаграждение, полученное через 5 лет: 1,699 долл. США

Сумма вознаграждений включает баллы, полученные в результате приветственного бонуса

Для кого это? Всем, кто хочет забронировать гостиничные номера, следует рассмотреть кредитную карту Capital One VentureOne Rewards Credit Card с ее впечатляющим предложением на 5 миль на проживание в отелях и аренду автомобилей, забронированных через Capital One Travel℠.Держатели карты могут зарабатывать неограниченное количество миль в 1,25 раза за все другие покупки, что делает эту карту отличным выбором для повседневного использования. Карта не имеет годовой комиссии и комиссии за транзакции за рубежом.

Еще одним преимуществом является вводный период с годовой процентной ставкой 0%, который длится 12 месяцев для новых покупок (после переменной годовой процентной ставки от 15,49% до 25,49%). Это может пригодиться, если вы хотите оплатить отпуск в течение года и избежать уплаты процентов.

Кредитная карта Capital One VentureOne Rewards предлагает новым пользователям сильный приветственный бонус: 20 000 бонусных миль после того, как они потратят 500 долларов на покупки в течение первых трех месяцев.Вы можете обменять мили на прошлые командировочные расходы, что по сути является кредитом на выписку. Или вы можете забронировать новые поездки через Capital One Rewards Center.

Кроме того, с помощью этой карты можно переводить мили любой из авиакомпаний-партнеров Capital One, включая JetBlue, Emirates Skywards, Air Canada и Air France. (Узнайте, как максимально эффективно использовать мили своих авиакомпаний.)

Прочтите обзор кредитной карты Select’s Capital One VentureOne Rewards , чтобы получить более подробную информацию и ознакомьтесь с Select’s лучшими кредитными картами для отелей .

Best for Luxury Travel

Chase Sapphire Reserve®

Награды

Заработайте 5-кратное общее количество баллов за авиаперелеты и 10-кратное общее количество баллов за отели и аренду автомобилей при покупке путешествия через Chase Ultimate Rewards® сразу после первых 300 долларов США. тратится на туристические покупки ежегодно. Заработайте в 3 раза больше баллов за другие путешествия и питание и 1 балл за каждый доллар, потраченный на все другие покупки, плюс 10 баллов за поездки на Lyft до марта 2022 г.

Приветственный бонус

Заработайте 50000 бонусных баллов после того, как потратите 4000 долларов на покупки в первых трех месяцев с момента открытия счета

Годовая комиссия

Вступительный год

Обычный год

16.От 99% до 23,99% переменная

Комиссия за перевод остатка

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- Годовой кредит на поездку в размере 300 долларов США для туристических покупок

- Global Entry или TSA PreCheck кредит до 100 долларов каждые четыре года

- Priority Pass ™ Доступ в залы ожидания в более чем 1000 VIP-залах в более чем 500 городах по всему миру

- баллов стоят на 50% больше при обмене на путешествия через Chase Ultimate Rewards®

- Специальные преимущества в The Luxury Hotel & Resort Collection

- Бесплатная подписка DashPass минимум на год при активации до 31 декабря 2021 года

- Кредит DoorDash в размере 60 долларов в 2021 году

- Год бесплатного членства в Lyft Pink

Консультации

- Высокая годовая плата в размере 550 долларов, но это можно компенсировать, воспользовавшись всеми преимуществами карты.

- Нет вводной годовой процентной ставки

Общая сумма вознаграждений включает баллы, полученные от приветственного бонуса

Для кого это? Chase Sapphire Reserve® предназначен для гурманов и частых путешественников, которые ищут роскошные льготы, такие как годовые кредиты на поездку, доступ в зал ожидания в аэропорту и бесплатное повышение категории номера в отеле.Вы можете воспользоваться ежегодным туристическим кредитом в размере 300 долларов США, который может покрыть все, от авиабилетов и отелей до парковок и дорожных сборов.

Держатели карт получают в 5 раз больше баллов за авиаперелеты и в 10 раз больше баллов за проживание в отелях и аренде автомобилей при покупке путешествия в рамках программы Chase Ultimate Rewards; 3X балла за путешествия по всему миру (сразу после получения вашего годового кредита на поездку в размере 300 долларов США) и за питание в ресторанах по всему миру и 1X балл за каждый доллар США за все другие покупки. Баллы стоят на 50% больше при обмене на путешествия через Chase Ultimate Rewards®.Например, 50 000 баллов эквивалентны 750 долларам, потраченным на авиабилеты, отели, аренду автомобилей и круизы при обмене через Chase Ultimate Rewards®. Этот перк — отличный способ получить максимальную отдачу от ваших наград.

Chase недавно добавил новые льготы Lyft, включая 10-кратные баллы за поездки Lyft до марта 2022 года и бесплатный год членства Lyft Pink (стоимостью 19,99 долларов в месяц). Lyft Pink включает в себя 15% скидку на поездки на автомобиле, удобную отмену, приоритетный трансфер из аэропорта, до трех бесплатных 30-минутных поездок на велосипеде и скутере в месяц и многое другое.

Несмотря на то, что эта карта имеет надежную программу вознаграждений, она также имеет высокую годовую плату в размере 550 долларов США. Все дополнительные кредиты и преимущества карты, предоставляемые Chase, могут помочь компенсировать расходы. Годовой кредит на поездку в 300 долларов фактически снижает годовой сбор до более приемлемых 150 долларов. Держатели карт могут воспользоваться членством Priority Pass ™ Select стоимостью около 429 долларов США, а также кредитом на регистрацию Global Entry или TSA PreCheck в размере до 100 долларов каждые четыре года.

Прочтите обзор Select’s Chase Sapphire Reserve для получения более подробной информации и ознакомьтесь с лучшими туристическими кредитными картами Select .

Лучшее для плохой кредитной истории

Защищенная кредитная карта Discover it®

На защищенном сайте Discover

Награды

Получайте 2% кэшбэка на АЗС и ресторанах при совместных покупках до 1000 долларов каждый квартал. Кроме того, автоматически получайте неограниченный кэшбэк в размере 1% на все остальные покупки.

Приветственный бонус

Discover будет соответствовать всей сумме кэшбэка, которую вы заработали в конце первого года

Годовая плата

Intro APR

Regular APR

Перевод остатка комиссия

3% комиссия за перевод начального баланса, комиссия до 5% за будущие переводы баланса (см. условия) *

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- Программа возврата денег

- Щедрый приветственный бонус

- Discover автоматически проверяет ваш счет кредитной карты, начиная с восьми месяцев, чтобы узнать, могут ли они перевести вас на необеспеченную кредитную линию и вернуть ваш депозит

Минусы

- Программа возврата денег ограничивает доход: 2% возврат наличных на заправочных станциях и в ресторанах при комбинированных покупках до 1000 долларов каждый квартал, затем 1%

- Низкая кредитная линия предотвращает держателей карт от списания дорогостоящих предметов или многих расходов

Для кого это? Если у вас нет кредитной истории или плохой кредитной истории (оценка ниже 580), безопасная карта может быть вашим лучшим вариантом.Защищенная кредитная карта Discover it® — это комплексная защищенная карта, которая предлагает множество преимуществ, которые обычно присущи необеспеченным картам. Держатели карт могут заработать кэшбэк, получить щедрый приветственный бонус, использовать карту за границей без дополнительных комиссий и многое другое — и все это без годовой платы.

Держатели карт зарабатывают 2% кэшбэка на автозаправочных станциях и в ресторанах при комбинированных покупках до 1000 долларов каждый квартал, а затем 1%. Кроме того, вы можете автоматически заработать неограниченный кэшбэк в размере 1% на все другие покупки.Приветственный бонус также уникален: для новых участников карты только в первый год Discover будет автоматически соответствовать всем кэшбэкам, которые вы заработали по истечении и вашего первого года. Итак, если вы заработаете 50 долларов кэшбэка в конце первого года, Discover даст вам еще 50 долларов.

Для этой карты требуется залог в размере 200 долларов, что является стандартным для обеспеченных кредитных карт. Он выделяется из толпы, потому что дает пользователям четкий путь к переходу на незащищенную карту (и возврату депозита).По прошествии восьми месяцев с момента открытия счета Discover будет автоматически проверять ваш счет кредитной карты, чтобы узнать, могут ли они перевести вас на необеспеченную кредитную линию и вернуть ваш депозит. Это избавляет вас от догадок, когда вы будете иметь право на получение необеспеченной кредитной карты.

Прочтите Select’s Discover it® Обзор защищенной кредитной карты для получения более подробной информации и проверьте Select’s лучшие кредитные карты для плохой кредитной истории .

Лучшие карты для международных поездок

Наша методика

Чтобы определить, какие карты вернут вам больше всего денег, Select провела оценку 127 популярных бонусных кредитных карт, предлагаемых крупными банками, финансовыми компаниями и кредитными союзами, которые позволяют любому присоединиться .Мы сравнили каждую карту по ряду характеристик, включая вознаграждения (баллы и мили), годовую плату, приветственный бонус, вступительную и стандартную годовую процентную ставку, разовые льготы, годовые льготы, ставки погашения, а также такие факторы, как требуемый кредит и отзывы покупателей при их наличии.

Select объединилась с компанией Esri, занимающейся разведкой местоположения. Группа разработки данных компании предоставила самые свежие и полные данные о потребительских расходах на основе обследований потребительских расходов за 2019 год, проведенных Бюро статистики труда.Вы можете узнать больше об их методологии здесь.

Группа обработки данных Esri создала примерный годовой бюджет розничных расходов в размере приблизительно 22 126 долларов США. Бюджет включает шесть основных категорий: бакалея (5 174 доллара), бензин (2218 долларов), обеды (3675 долларов), поездки (2244 доллара), коммунальные услуги (4862 доллара) и общие покупки (3953 доллара). Общие закупки включают предметы домашнего обихода, одежду, средства личной гигиены, рецептурные лекарства и витамины, а также другие расходы на транспорт.

Затем мы оценили, сколько средний потребитель выкупит в течение года, двух и пяти лет, предполагая, что он попытается максимизировать свой потенциал вознаграждения, заработав все предлагаемые приветственные бонусы и используя карту для всех применимых покупок.Общая оценка всех вознаграждений — это чистая годовая плата.

Важно отметить, что стоимость балла или мили варьируется от карты к карте и зависит от того, как вы их погашаете. При расчете предполагаемой прибыли мы предположили, что держатели карт обменивают баллы / мили на типичное максимальное значение 1 цент за балл или милю. (Экстремальные оптимизаторы могли бы достичь большей ценности.)

Наши окончательные выборы в значительной степени ориентированы на максимальную пятилетнюю доходность, поскольку обычно разумно держать кредитную карту годами.Этот метод также позволяет избежать несправедливого преимущества для карт с большими приветственными бонусами.

Хотя включенные нами пятилетние оценки основаны на бюджете, аналогичном расходам среднего американца, вы можете получить более высокий или более низкий доход в зависимости от ваших привычек в поездках.

Чтобы узнать о тарифах и комиссиях по защищенной кредитной карте Discover it®, щелкните здесь .

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Расходы за границей — все, что вам нужно знать — советник Forbes UK

Расходы за границу могут оказаться дорогостоящими, если учесть различные сборы и проценты, поэтому важно тщательно изучить и найти наиболее выгодные варианты, прежде чем отправиться в путь.

Вот ваши варианты, чтобы вы могли решить, что вам подходит…

Международные дебетовые и кредитные карты

Некоторым людям нравится удобство хранения холодных наличных денег, когда они находятся за границей, но многие люди предпочли бы не бродить с кошельком, полным денег в отпуске, поэтому пластиковые карты так популярны.

Использование кредитной или дебетовой карты — это удобный и простой способ оплаты однодневных поездок, счетов в ресторане и других праздничных расходов.

Однако важно тщательно выбирать пластик, чтобы не тратить целое состояние на ненужные платежи.

Например, большинство стандартных дебетовых и кредитных карт взимают комиссию за транзакцию за границу в размере от 2,75% до 2,99% каждый раз, когда вы тратите деньги по карте. Это означает, что с каждых 100 фунтов стерлингов, которые вы потратите, вы можете заплатить 2 фунта стерлингов.От 75 до 2,99 фунтов стерлингов.

Если вы используете карту для снятия наличных, вы оплачиваете комиссию за зарубежную транзакцию, а также комиссию за снятие наличных в размере около 2,99%. Таким образом, если вы снимете 100 фунтов стерлингов, вы рассчитываете заплатить в общей сложности до 6 фунтов стерлингов.

Кроме того, если вы используете кредитную карту для снятия наличных во время вашего отсутствия, с вас будут взиматься проценты с того момента, как вы получите свои деньги из автомата или через прилавок — даже если вы заплатите свой остаток в полном объеме в этом месяце.

Это означает, что использование пластика за границей может быстро стать дорогим.К счастью, существует ряд дебетовых и кредитных карт, разработанных специально для использования за границей, которые не взимают с вас таких грабительских сборов.

Сравните кредитные карты

Найдите карты, которые, скорее всего, будут одобрены, без ущерба для вашего кредитного рейтинга

Преимущества заграничной карты

Основным преимуществом использования дебетовой или кредитной карты за границей является то, что вы не будете платить комиссию за транзакцию за границей каждый раз, когда тратите деньги.

Хотя многие также не взимают комиссию за снятие наличных, с вас все равно будет взиматься процентов с даты транзакции, если вы используете кредитную карту. Своевременная и полная выплата остатка в следующем месяце не имеет никакого значения.

Обменные курсы по этим картам также обычно конкурентоспособны, а некоторые карты предлагают дополнительные стимулы, такие как возврат денег или страхование семейных путешествий.

Недостатки заграничной карты

Как и следовало ожидать, есть ряд моментов, о которых следует помнить, если вы выбираете зарубежную карту.

Во-первых, многие зарубежные кредитные карты не предлагают беспроцентных сделок по покупкам, а это значит, что важно следить за тем, сколько вы тратите на свою карту в отпуске. Если вы не можете полностью погашать свой баланс каждый месяц, обычно с вас будут взиматься проценты.

Вам также понадобится хороший кредитный рейтинг, чтобы вас приняли для заключения лучших сделок. Если ваш кредитный рейтинг низкий, ваша заявка будет отклонена с большей вероятностью.

Также имейте в виду, что некоторые карты взимают ежемесячную или годовую плату — особенно если они предлагают дополнительные вознаграждения или поощрения за поездку — поэтому обязательно проверьте, прежде чем регистрироваться.

Вы можете решить, что сумма комиссии является хорошей, но всегда полезно проверить арифметику.

Еще одна вещь, на которую следует обратить внимание, — это динамическая конвертация валюты . Здесь продавец конвертирует ваш платеж в фунты, а не хранит его в местной валюте.

К сожалению, применяемые обменные курсы обычно имеют низкую стоимость, когда это происходит, а это означает, что вы можете в конечном итоге заплатить за свою покупку намного больше, чем вы ожидали.

Поэтому, если вам предоставляется возможность, убедитесь, что вы всегда платите в местной валюте, а не в фунтах стерлингов.

Наконец, лучше всего избегать использования кредитной карты для покупки валюты или для перевода денег на предоплаченную карту (см. Ниже), так как это будет считаться снятием наличных, и с вас немедленно будут взиматься проценты.

Предоплаченные валютные карты

Если вы предпочитаете не использовать дебетовую или кредитную карту в праздничные дни, другой вариант — использовать предоплаченную валютную карту.

При использовании карты этого типа вы предварительно загружаете ее наличными перед поездкой, а затем используете ее так же, как дебетовую карту. Если вам понадобятся дополнительные средства, когда вы находитесь в отъезде, вы просто пополните их снова — один из способов сделать это — перевести деньги со своего банковского счета с помощью онлайн-банкинга.

Традиционные карты предоплаты обычно позволяют пополнить их либо евро, либо долларами США, либо фунтами стерлингов, в зависимости от места назначения. Если вы выберете фунты стерлингов и используете карту для трат за границей, ваши деньги будут обменены на местную валюту, когда вы ее используете.

Недавно на рынке появилось несколько карт, которые позволяют тратить на одну карту в различных валютах.

В цифровом банке Revolut, например, вы можете бесплатно тратить деньги в более чем 150 валютах по межбанковскому обменному курсу. Вы можете бесплатно обменивать деньги в будние дни, при условии, что вы не обмениваете более 5000 фунтов стерлингов в месяц.

Кроме того, WeSwap позволяет хранить деньги в «кошельках» в 18 различных валютах. Он работает, позволяя путешественникам обмениваться валютами напрямую друг с другом.Вы можете сэкономить деньги, заменив его за три или семь дней, когда комиссия составляет 1,3% или 1% соответственно, или вы можете обменять мгновенно и заплатить комиссию в размере 2%.

Преимущества предоплаченной валютной карты

Карты предоплатымогут быть намного дешевле, чем использование стандартной кредитной или дебетовой карты, и они обычно принимаются везде, где вы видите логотип Visa или Mastercard.

Они могут быть полезным вариантом, если у вас плохой кредитный рейтинг, поскольку проверки кредитоспособности обычно не проводятся, хотя проверка личности все же может проводиться.Карты предоплаты также могут быть хорошим выбором, если у вас ограниченный бюджет, поскольку вы можете потратить только то, что есть на карте.

Более того, поскольку вы можете пополнить свою карту заранее, у вас есть возможность сделать это, когда обменный курс является конкурентоспособным, а это означает, что вы не проиграете, если обменный курс станет хуже во время вашего отпуска (если вам не нужно разумеется, чтобы пополнить заново).

Недостатки предоплаченной валютной карты

Некоторые предоплаченные карты по-прежнему взимают комиссию за банкомат или зарубежные транзакции в определенных ситуациях, хотя обычно они намного дешевле, чем со стандартной дебетовой или кредитной картой.

Вам также следует обратить внимание на плату за подачу заявления, плату за пополнение, плату за замену карты и плату за бездействие, если вы не использовали свою карту в течение нескольких месяцев.

Также имейте в виду, что предоплаченные карты не всегда принимаются компаниями по аренде автомобилей, заправочными станциями и отелями.

Получите лучшую сделку с вашей иностранной валютой

Помимо ввоза пластика за границу, также может быть полезно привезти с собой немного иностранной валюты. Наличие наличных денег дает вам гибкость и означает, что вы можете оплачивать проезд в такси и чаевые или делать покупки в розничных магазинах или на рынках, которые не принимают карты.

И не забудьте монетку в 1 евро, чтобы освободить тележку для багажа в аэропорту!

Если вы планируете брать с собой наличные, сделайте заказ заранее, чтобы получить лучшие цены. Наиболее выгодные предложения обычно можно найти в Интернете, и будет дешевле получить деньги в самом обменном пункте, а не доставить их.

Если вы предпочитаете, чтобы ваши наличные деньги были доставлены, внимательно сравните стоимость доставки.

Также важно учитывать любые комиссионные при сравнении предложений обмена валюты — имейте в виду, что сделки без комиссии часто имеют более низкий обменный курс.

Что бы вы ни делали, не оставляйте покупку иностранной валюты, пока не доберетесь до аэропорта, поскольку обменный курс в бюро будет хуже, и вы заплатите более высокую комиссию.

Если вы оставите его почти до последней минуты, вы все равно можете сэкономить, предварительно заказав валюту для получения в аэропорту, хотя обычно вам нужно сделать это как минимум за четыре часа.

Сравните кредитные карты

Найдите карты, которые, скорее всего, будут одобрены, без ущерба для вашего кредитного рейтинга

Что нужно знать и как этого избежать — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Многие международные путешественники сталкиваются с комиссией за транзакции за границей при совершении покупок или снятии наличных в банкоматах в другой стране. Самый простой способ избежать комиссии за зарубежную транзакцию — использовать дебетовую или кредитную карту, которая не взимает комиссию при поездках за границу. К счастью, существует множество вариантов кредитных и дебетовых карт, которые предлагают этот бонус для тех, кто пересекает границу.

Что такое комиссии за зарубежные транзакции?

Комиссия за зарубежную транзакцию — это комиссия, взимаемая эмитентом кредитной карты или банком за каждую транзакцию, совершенную в стране за пределами США.S. Комиссии варьируются в зависимости от условий кредитной карты или банка, но обычно составляют от 1% до 5%. Всегда проверяйте условия карты, прежде чем предполагать что-либо, особенно когда речь идет о комиссиях.

Сети обработки платежей, такие как Visa, Discover, Mastercard и American Express, также могут взимать международные комиссии. Эмитенты карт могут исключить эту комиссию из условий карты, но в противном случае комиссия сети будет добавлена к любой комиссии, взимаемой эмитентом.

Сборы за зарубежные транзакции обычно указываются в выписке по счету как отдельные сборы.

Виды комиссионных операций

За любую покупку, совершенную в магазине, ресторане или у другого поставщика за пределами США, может взиматься комиссия за зарубежную транзакцию. Многие заведения, часто посещаемые туристами, предлагают возможность оплаты в вашей национальной валюте. Будьте осторожны с этим вариантом, поскольку курсы конвертации валюты почти всегда хуже, чем курсы, которые вы получили бы, если бы вы просто обработали платеж в местной валюте. Даже покупки, номинированные в вашей национальной валюте, но сделанные за границей, могут облагаться комиссией за транзакции за рубежом.Хорошее практическое правило — использовать карту в местной валюте, чтобы избежать комиссий за конвертацию, и выбрать карту, которая не взимает комиссию за транзакции за границей для всех покупок, сделанных за границей.

За снятие наличных в международных банкоматах также взимается комиссия. Помимо комиссий за транзакции банкоматов, операторы банкоматов также могут взимать комиссию за конвертацию. Эти комиссии за конвертацию валюты, скорее всего, возникнут, если владелец карты снимает доллары США в международном банкомате.

При совершении покупок в Интернете на международном веб-сайте покупок также могут взиматься комиссии за зарубежные транзакции, особенно если платежная система является международным банком или учреждением. Сюда входит покупка авиабилетов у международной авиакомпании, даже если транзакция совершается в долларах США.

Как избежать комиссий за иностранные транзакции

К счастью, существует несколько способов избежать комиссий за транзакции за рубежом. Многие банки предлагают кредитные карты без комиссии за иностранные транзакции, а ряд учреждений предлагают текущие счета, которые не взимают комиссию за иностранные транзакции при снятии наличных за границу.Для утверждения новых заявок на дебетовую или кредитную карту иногда может потребоваться до недели, а ожидание доставки новой карты по почте может занять до двух недель, поэтому вам следует рассмотреть эти варианты задолго до вашей следующей большой поездки.

Получите кредитную карту без комиссии за зарубежные транзакции

Многие кредитные карты предлагают держателям карт возможность проводить пальцем по экрану без взимания комиссии за транзакцию за границей. Эти карты представляют собой самый простой и безопасный способ совершения покупок за границей.

Кредитные карты без комиссии за международные транзакции можно использовать как за границей, так и дома при совершении покупок в Интернете на международном сайте. Многие карты даже предлагают вознаграждения, которые можно использовать для будущих путешествий или помочь покрыть расходы на повседневные покупки.

Пожалуй, самым большим преимуществом использования кредитной карты без комиссии за транзакции за границей во время поездок является то, что даже в случае копирования или кражи информации кредитной карты относительно легко сообщить о мошенничестве и быстро вернуть украденные средства у эмитента кредитной карты.

Одна из самых популярных бонусных карт для путешествий — это карта Chase Sapphire Preferred®. Sapphire Preferred не взимает комиссию за зарубежные транзакции и предлагает следующие вознаграждения: 5 баллов за доллар за поездку, приобретенную через Chase Ultimate Rewards®, 3 балла за доллар за обеды и 2 балла за доллар за все другие туристические покупки и один балл за доллар на все другие подходящие покупки. Кроме того, до марта 2022 года вы будете зарабатывать в общей сложности 5 баллов за доллар за поездки Lyft. Баллы можно будет обменять на авиабилеты, рестораны, отели и многое другое.

Получите текущий счет или дебетовую карту без комиссии за иностранные транзакции

Сочетание дебетовой карты без международных комиссий с аналогичной кредитной картой станет отличным кошельком для частого путешественника. Даже сама по себе дебетовая карта, не взимающая комиссию за транзакции за рубежом, полезна для повседневных покупок и снятия денег в банкоматах.

Популярным вариантом для путешественников является чековый счет High Yield Investor Checking от Charles Schwab. Держатели дебетовых карт Schwab не имеют комиссий за зарубежные транзакции и получают скидки на комиссионные сборы через банкоматы в конце каждого месяца.

Хотя использование дебетовой карты может быть удобным, дебетовые карты обеспечивают меньшую защиту от мошенничества, чем кредитные карты. Если информация о дебетовой карте украдена, получение украденных средств от банка-эмитента может занять гораздо больше времени, а удача некоторых владельцев счетов может полностью иссякнуть. Для тех, кто путешествует с ограниченным бюджетом или имеет ограниченный доступный капитал, это может представлять серьезную опасность за границей. Всегда сразу сообщайте о мошенничестве и выполняйте любые действия, которые может потребовать банк, чтобы как можно быстрее получить обратно средства.

Не пользуйтесь международными банкоматами, не проверив сначала комиссию

Независимо от типа кредитной или дебетовой карты, путешественники должны проверить размер комиссии перед использованием международного банкомата. Комиссии, которые следует учитывать, включают в себя комиссию международного банкомата, комиссию за конвертацию валюты и комиссию домашнего банка. Этих комиссий можно избежать, выбрав банковский счет, на котором не взимаются комиссии и не возмещаются комиссии за внесение в сеть банкоматов, и всегда снимая в банкоматах местную валюту. Владельцы счетов также могут узнать в своем домашнем банке, есть ли в стране или странах назначения партнерские отделения или внутрисетевые банкоматы.

Путешественникам, у которых нет учетной записи для возмещения комиссий, возможно, стоит подумать о том, чтобы реже заходить в банкомат и каждый раз снимать больше наличных, чтобы минимизировать комиссию. Конечно, носить с собой больше денег тоже есть риск.

Обменять наличные перед отъездом из США

Один из способов избежать комиссии за банкомат или транзакции — оплатить поездку наличными. Путешественники могут обменять доллары США на большинство основных валют в банках, кредитных союзах или обменных пунктах перед большой поездкой. Это может быть хорошей идеей, если вы легко рассчитаете, сколько будет потрачено на обед или покупку сувениров.Банки и кредитные союзы обычно имеют самые низкие обменные курсы или комиссии по сравнению с обменом денег в аэропорту по прибытии. Мы рекомендуем обменивать валюту как можно дальше от аэропорта — ставки обычно тем ниже, чем ближе вы подходите к крупному транспортному узлу.

Помните о риске, связанном с ношением крупной суммы наличных денег во время путешествия. Шансы потерять деньги или украсть их больше. Будьте предельно осторожны при выборе этого варианта и убедитесь, что у вас есть резервный вариант, например резервная кредитная карта, чтобы у вас не было возможности купить еду или билеты на проезд.

Итог

Комиссию за транзакцию за границу можно безопасно избежать, если в вашем кошельке будет правильная кредитная или дебетовая карта. Подайте заявку на получение кредитной карты или текущего счета, который предлагает нулевую комиссию за транзакцию и / или скидки в банкомате, задолго до поездки, чтобы убедиться, что у вас достаточно времени для получения кредитной карты или подтверждения счета и получения новой кредитной или дебетовой карты по почте.

Если подача заявки на получение бесплатной карты не является вариантом, подумайте о том, чтобы обменять достаточно наличных для поездки в банке или кредитном союзе перед отъездом из США.S. Оплата вещей в местной валюте означает отсутствие комиссии за транзакцию, которая взимается по счетам. Однако эта стратегия может быть рискованной, поэтому обязательно подумайте, как лучше всего защитить себя и свои деньги во время поездок за границу.

Если план действует заранее, любой путешественник может избежать комиссий за транзакции за границей.

Планируете использовать кредитную карту за границей? Прочтите сначала

Едете за границу? Ваша кредитная карта может быть удобным решением при совершении покупок на лету.Это проще, быстрее и безопаснее, чем таскать с собой притон иностранной валюты, в котором вы не совсем разбираетесь. Однако, если вы не будете осторожны, вскоре вы можете накопить много нежелательных платежей.

Здесь вы получите подробную информацию о комиссиях за международные кредитные карты, а также о том, как избежать злоупотреблений при конвертации валюты и сократить расходы. Затем вы можете решить, стоит ли использовать кредитную карту за границей или вам лучше воспользоваться альтернативой, такой как мультивалютная карта Wise, которая предлагает нулевую комиссию за транзакцию.

Можно ли использовать кредитные карты за границей?