Какой картой лучше расплачиваться в европе: Какие карты работают за границей в июне 2023 года

Как оформить UnionPay в России

«ЮнионПэй» — китайская система электронных платежей, аналог систем Visa и Mastercard. По количеству выпущенных карт «ЮнионПэй» идёт с ними бок о бок, но востребована в основном в Китае. На иностранных держателей карт UP приходится не более 1%. Однако в последний год их ряды начали активно пополнять россияне, так как картами Visa и Mastercard, выпущенными в России, теперь невозможно расплатиться за её пределами.

По информации с сайта UnionPay, карты принимают более чем в 150 странах. Для россиян это возможность безналично платить за границей и в зарубежных онлайн-магазинах. Но и у оформления, и у использовании карт UP есть нюансы. Рассказываем.

Какие банки оформляют «ЮнионПэй»?

В России дебетовые карты UP выпускают более 10 банков.

«Газпромбанк»

Название продукта — «Умная карта UnionPay». Идёт в двух вариантах — Gold и Diamond — и в двух валютах — рублях и юанях. Есть возможность привязать к счёту виртуальную карту.

Выпуск пластика стоит 5000 ₽. Их можно вернуть, если сумма покупок за месяц превысит 50 000 ₽. Обслуживание карты бесплатное. Снятие наличных без комиссии в своих банкоматах в пределах 1–1,5 млн ₽ в месяц, в сторонних — 100–200 тыс. ₽ в месяц (сумма зависит от подключения сервиса «ГПБ Плюс»).

Заявку на получение карты можно подать онлайн или в отделении банка. Для оформления нужен паспорт, номер телефона и 500 ₽ для активации карты (их нужно положить на счёт). Получить карту можно в офисе или с доставкой на дом.

Обратите внимание, что «Газпромбанк» находится под западными санкциями, с его банковским продуктом могут быть проблемы в европейских странах.

«Россельхозбанк»

Банк предлагает дебетовые карты UnionPay и кобейджинговые «Мир/UnionPay». Они могут быть именные (персонифицированные), моментальные (неперсонифицированные), виртуальные и в разной валюте: рублях, евро, долларах, юанях. Среди «плюшек» для держателей: кешбэк до 15%, бесплатное обслуживание, снятие наличных в своих банкоматах без комиссии.

Выпуск именной карты UP в «Россельхозбанке» — 9500 ₽, неименной — 7500 ₽ или 4900 ₽, если оформите до 31 августа 2023 года. Заявку можно подать онлайн, а получить — в офисе.

Как и предыдущий банк, «Россельхозбанк» попал под санкции.

«Солидарность»

Здесь предлагают два вида карт «ЮнионПэй»: Gold и Diamond. Обе — со сроком действия 7 лет. Gold может быть именной и неименной, Diamond — только именной. Валюта карты — рубли, евро и юани. Стоимость выпуска от 4000 до 9000 ₽, обслуживания — от 2500 до 8000 ₽ в год.

Бесплатное снятие наличных до 500 000 ₽ в месяц в любых российских банкоматах и до 500 000 юаней в год (или эквивалент в другой валюте) — за рубежом. Процент на остаток по счёту — от 3 до 5% годовых.

Карты UP «Солидарность» можно привязать к платёжному сервису Huawei Pay (поддерживают смартфоны Huawei и Honor).

«Почта Банк»

Выпускает карту «Вездеход UnionPay». Выпуск — 5000 ₽, обслуживание бесплатное. При снятии наличных в сторонних банкоматах, в том числе за рубежом, комиссия 1,5% на сумму до 500 000 ₽ в месяц и 3% — свыше 500 000 ₽.

Оформить карту «Вездеход UnionPay» можно с паспортом в офисе «Почта Банка». Клиенты банка могут оставить заявку онлайн, а затем забрать в отделении.

«Русский стандарт»

Банк предлагает дебетовые и кредитные карты UP с привязкой к рублёвому счёту. Выпуск — 3000 ₽, обслуживание — первый год бесплатное, а затем 3000 ₽ в год. При заказе дебетовой карты кредитная оформляется бесплатно. За снятие наличных в сторонних банкоматах комиссия 2%. Оформить карту можно онлайн с бесплатной доставкой по стране.

«Примсоцбанк»

Карта UnionPay Приморского банка выпускается в рублях и юанях. При использовании за границей конвертация в валюту страны проходит через юань.

Выпуск карты — 3000 ₽ и столько же стоит годовое обслуживание. Если сумма покупок за три месяца составит более 50 000 ₽, комиссию за выпуск вернут. Начисление на остаток на рублёвых картах — 3% годовых. Комиссия при снятии наличных в сторонних банкоматах — 3%. Оформить карту можно онлайн, получить — только в офисе банка.

Всероссийский банк развития регионов

ВБРР предлагает выпуск цифровых кобейджинговых карт «ЮнионПэй/Мир». С одной стороны, это удобно. Транзакции по стране проходят через платёжную систему «Мир», за рубежом — по UnionPay. Но для поездки за границу лучше иметь пластиковый носитель. Виртуальная карта часто не срабатывает даже при наличии смартфона с Huawei Pay. Помимо того, на иностранных сервисах она может считываться как «Мир» и блокироваться.

Выпуск карты — 6000 ₽, обслуживание — бесплатное. Карту можно открыть в рублях, долларах и юанях.

Какую карту открывать: рублёвую или валютную?

Большинство российских банков выпускают карты UP в рублях и юанях. Открыть счёт UP в долларах и евро можно в «Россельхозбанке», банках «Зенит», «Солидарность». Мультивалютного варианта, как у «Тинькофф», нет. Валюта у всех российских эмитентов выбирается один раз при выпуске карты.

Выбор валюты зависит от того, где вы будете пользоваться картой. Расчёты за рубежом по карте UP конвертируются через юань, если валюта карты и валюта операции не совпадают. То есть деньги сначала переведут в юани, а потом в местную валюту. Исходя из этого, карты в евро выгодны только для Еврозоны. Но нужно учесть, что в большинстве европейских стран UnionPay практически не работает.

То есть деньги сначала переведут в юани, а потом в местную валюту. Исходя из этого, карты в евро выгодны только для Еврозоны. Но нужно учесть, что в большинстве европейских стран UnionPay практически не работает.

Для поездок в Турцию, Египет и Азию есть смысл открывать счёт в долларах, юанях или рублях. Удобнее всего использовать рублёвую карту. С нею не будет проблем со снятием и внесением наличных, переводами по СБП, пополнением карты со своего основного счёта, в том числе из других банков.

Как пополнять рублёвую карту UnionPay?

- Переводом на карту с основного счёта в этом же банке через мобильное приложение.

- Внесением наличных через банкомат или в кассе банка.

- С любого банка с помощью системы быстрых платежей по номеру телефона.

- Межбанковским переводом по реквизитам карточного счёта (но не номера карты).

- Через платёжные системы «Золотая Корона» и «Юнистрим».

Как пополнять валютную карту UnionPay?

Чтобы пополнить валютную карту с рублёвого счёта, нужно в мобильном приложении конвертировать рубли в валюту. Второй вариант — купить валюту на бирже по более выгодному курсу (через специальные мобильные приложения) и внести её на счёт.

Второй вариант — купить валюту на бирже по более выгодному курсу (через специальные мобильные приложения) и внести её на счёт.

Кобейджинговую карту «ЮнионПэй/Мир» можно пополнять рублями любым способом, доступным для платёжной системы «Мир».

В каких странах принимают UP? На какие нюансы обратить внимание?

UnionPay заявляет о своём присутствии в 180 странах. Но важно понимать, что в эту цифру включены все территории, где есть хотя бы несколько магазинов или банкоматов с логотипом UnionPay. Однако не везде их так просто найти. И даже в тех странах, где в целом система UP работает хорошо, отдельные заведения могут не принять карты UP, особенно выпущенные в России.

Перед снятием денег или оплатой картой нужно всегда проверять на банкомате или терминале наличие логотипа UnionPay. Полный список стран, работающих с китайской платёжной системой, доступен на сайте UnionPay.

Держатели карт UP отмечают страны, где эта платёжная система работает хорошо:

- Турция;

- Таиланд;

- Индия;

- ОАЭ;

- Египет;

- Вьетнам;

- Саудовская Аравия;

- Белоруссия;

- Австрия;

- Сербия.

В этот же список можно добавить страны Азии, Африки, Латинской Америки, СНГ.

В Европе карты UP работают плохо. Банкоматов с логотипом UnionPay не найдёшь в Скандинавии и Прибалтике, Люксембурге, Словакии, Словении. Карты, выпущенные в России, перестали принимать в США, Германии, Франции, Италии, Швейцарии. Ограничили приём Чехия, Болгария, Кипр, Испания. Проблемы по российским картам «ЮнионПэй» возникают и в Китае. Местные банки их блокируют из-за страха попасть под вторичные санкции.

Какие онлайн-сервисы не принимают российские карты UnionPay?

- Airbnb

- AliExpress

- eBay

- Hetzner

- Wizz Air

- Booking

Принимают карты на Trip.com, Amazon, Agoda, iHerb, Thailand Pass.

Можно ли расплачиваться картой в России?

Можно, но по такому же принципу: условием успешной операции должно быть наличие логотипа UnionPay на терминале или платёжной онлайн-странице.

Можно ли добавить UnionPay в ApplePay, Samsung Pay или Google Pay?

Нет. Единственный электронный кошелёк, к которому её можно привязать, — Huawei Pay (поддерживается устройствами Huawei и Honor).

Единственный электронный кошелёк, к которому её можно привязать, — Huawei Pay (поддерживается устройствами Huawei и Honor).

Как снимать деньги?

Внутри страны — так же, как и с любой другой карты:

- бесконтактно, приложив карту к модулю бесконтактной оплаты банкомата;

- бесконтактно телефоном с приложением Huawei Pay;

- вставив карту в банкомат.

За границей бесконтактный способ не срабатывает. Так, с виртуальной карты снять деньги в банкомате за рубежом практически невозможно.

Поделиться с друзьямиКак сейчас можно платить за рубежом без Visa и MasterCard — 17 октября 2022

В некоторых случаях за рубежом можно расплатиться даже рублями

Фото: Евгений Вдовин / 161.RU

Поделиться

Платежные системы Visa и MasterCard приостановили работу в России с марта — это повлияло на карты всех российских банков. Теперь они больше не работают за границей и снять с них наличку в других странах в местной валюте не получится. Как же в таком случае платить за рубежом? Разобрали все возможные варианты, поскольку с марта событий произошло достаточно: изменились разрешенные для перевода суммы, списки банков, работающих с картами «Мир» и так далее.

Как же в таком случае платить за рубежом? Разобрали все возможные варианты, поскольку с марта событий произошло достаточно: изменились разрешенные для перевода суммы, списки банков, работающих с картами «Мир» и так далее.

Перед тем как мы перейдем к подробному изучению каждого из способов, послушаем небольшой совет от независимого финансового советника Анастасии Тарасовой. Она рекомендует предусмотреть сразу несколько вариантов оплаты за границей на случай внезапных проблем:

— Нужно быть готовым, что российские карты могут не сработать, за криптовалюту будет снята дополнительная комиссия, наличных может не хватить. По этим причинам желательно выезжать, предусмотрев несколько способов оплаты, а не какой-то один.

Здесь есть два способа, и оба можно сделать перед поездкой за границу на территории России — снять валюту наличными со счета или купить ее в банке. В первом случае по правилам Банка России можно снять не более 10 тысяч долларов (или эквивалент в другой валюте) с валютных счетов и вкладов, открытых до 9 марта 2022 года.

Также можно купить наличную валюту в банках — с 20 мая 2022 года на эти операции нет ограничений, кроме доллара США и евро. В случае с этими валютами банки могут продавать только те доллары и евро, которые поступили в их кассы с 9 апреля, а также были получены за счет сделок с банками-нерезидентами или от зачислений на счета от российских юрлиц. При этом средства с валютных счетов, зачисленные с 9 сентября, банки могут выдавать не по курсу ЦБ, а по собственному, который обычно ниже официального.

Некоторые туркомпании предлагают клиентам приобретать дополнительные услуги заранее вместе с бронированием турпакетов, чтобы их можно было сразу же оплатить рублями.

— Основные затраты можно перенести сюда, в Россию. У туроператоров есть возможность проведения трансграничных платежей. И дошло до того, что некоторые турагентства предлагают даже оплачивать ужины в ресторанах, экскурсии, билеты в музеи. Можно внести что-то вроде депозита и оплатить всё это заранее, чтобы с собой не везти наличные и не заморачиваться с картами. Провести всю оплату через турагентства по максимуму и ехать налегке с меньшим количеством наличных на минимальные траты — сувениры, например. 300–400 долларов более чем достаточно, — рассказывал редактор портала Profi.Travel Антон Тримайлов.

Провести всю оплату через турагентства по максимуму и ехать налегке с меньшим количеством наличных на минимальные траты — сувениры, например. 300–400 долларов более чем достаточно, — рассказывал редактор портала Profi.Travel Антон Тримайлов.

Кроме того, по словам PR-директора туркомпании «TEZ TOUR Россия» Елизаветы Тимошенко, в ряде стран принимают к оплате за экскурсии и другие услуги российские рубли.

В некоторых странах можно расплачиваться с помощью карты «Мир», а также снимать с нее наличные в валюте той страны, где вы находитесь. Но 15 сентября Минфин США сообщил о возможных вторичных санкциях против организаций, сотрудничающих с Национальной системой платежных карт, — оператором системы «Мир». В ведомстве заявили, что это «рискует поддержать усилия России по обходу санкций США». После этого в некоторых странах возникли проблемы с оплатой картами «Мир». Например, с 19 сентября турецкие банки DenizBank и Turkiye Is Bankasi официально прекратили обслуживание карт «Мир», DenizBank также заявил, что не осуществляет операции, связанные с российской валютой. Карты перестали принимать в Народном банке Казахстана и вьетнамском банке BIDV.

Карты перестали принимать в Народном банке Казахстана и вьетнамском банке BIDV.

Изначально на сайте платежной системы «Мир» было указано, что с помощью их карт можно платить безналом или снимать наличные в валюте в 10 странах: Турции, Вьетнаме, Армении, Узбекистане, Белоруссии, Казахстане, Кыргызстане, Таджикистане, Южной Осетии и Абхазии. Сейчас же этой информации больше нет — указано только то, что с помощью карты «Мир» можно расплатиться «в любой точке России».

Кобейджинговые карты работают одновременно с двумя платежными системами. Из-за санкций россияне сейчас могут приобрести только карты кобейджинговой системы UnionPay — «Мир». Такая карта обслуживается в инфраструктурах обоих партнеров — за границей она проводит операции через UnionPay, а в России работает как карта «Мир». Но Ассоциация туроператоров России предупредила туристов, что UnionPay работает в Европе и США через двусторонние соглашения с Visa и Mastercard. Поэтому платежные системы могут выборочно заблокировать такие карты по номеру BIN — это первые четыре цифры номера карты, по которым можно определить банк.

В целом открыть карту гражданину РФ без лишних сложностей можно было во многих странах СНГ, Азии и некоторых странах Европы. Но с начала 2022 года условия открытия банковских счетов россиянам во многих странах ожидаемо усложнились. В некоторых же странах ближнего зарубежья (Армения, Казахстан, Кыргызстан, Беларусь) условия остаются достаточно лояльными, но требования для получения карты меняются от банка к банку.

— Единственное, что остается неизменным — везде важно именно личное присутствие. Открыть счет удаленно не получится. Поэтому к таким предложениям лучше относиться с недоверием, — рассказала операционный директор финтех-платформы «Фаст Ривер» Ксения Артемьева.

В основном для открытия банковских карт за рубежом требуются российский или загранпаспорт, местная сим-карта, гарантийный депозит, иногда — справка о временной регистрации или подтверждение въезда в страну. Представительства иностранных банков в России, как правило, не позволяют открывать карты международных платежных систем.

Если у вас есть счет за рубежом, можно воспользоваться валютным переводом через SWIFT. Главное условие: ваш банк не должен находиться под западными санкциями (для таких банков система международных переводов отключена). Это не очень быстрый (деньги могут идти около недели), но наиболее удобный способ вывести деньги с российского счета на иностранный и расплачиваться за границей. Кроме того, за международную услугу придется заплатить: чаще всего банки взимают 1–5% от суммы перевода или фиксированную плату в зависимости от валюты.

Инфографика: Виталий Калистратов / Городские порталы

Поделиться

С 8 июня россияне могут за месяц переводить за границу на свой счет или другому человеку за рубежом до 150 тысяч долларов (или эквивалент в другой валюте). Через компании, которые оказывают услуги по переводу денег без открытия счета, можно перевести в месяц не более 10 тысяч долларов (или эквивалента в другой валюте).

Если вы пользуетесь криптовалютой, можно расплатиться за границей с ее помощью. Получить к ней доступ можно через обменники и криптоматы — для этого нужно установить на телефон любое приложение-кошелек, которое поддерживает нужные вам криптовалюты и виды иностранных валют. Также можно купить криптовалюту в обменниках за наличные.

За операции в обменниках и криптоматах придется заплатить комиссии за конвертации, а также быть готовым к тому, что курсы валют обменники устанавливают самостоятельно, а значит, они выше, чем курсы на бирже. При выборе обменника стоит внимательно изучить отзывы о нем, чтобы не наткнуться на мошенников.

Кроме того, расплатиться криптовалютами за границей в магазинах и отелях можно и напрямую — с кошелька покупателя на кошелек продавца или поставщика услуги. Перед поездкой можно уточнить эту информацию в гостинице или ознакомиться со списком ближайших торговых точек, принимающих криптовалюту, на специальных онлайн-картах.

- Рассказываем, как оформить загранпаспорт за границей.

- Выясняем, можно ли оформить «шенген» в другой стране.

- Разбираемся, что сейчас делать с валютой в России.

5 лучших кредитных карт для путешествий по Европе

Мы можем получать компенсацию за продукты и услуги, упомянутые в этой статье, но это мнение принадлежит автору. Компенсация может повлиять на то, где появляются предложения. Мы не включили все доступные продукты или предложения. Узнайте больше о том, как мы зарабатываем деньги, и о нашей редакционной политике.

Одно из моих любимых преимуществ накопления баллов по кредитным картам, авиамилей и отелей — возможность бронировать поездки, которые я иначе не мог бы себе позволить. Используя вознаграждения за путешествия, я несколько раз ездил в Европу.

Но когда вы путешествуете за границу, вам нужно подумать о том, какие кредитные карты будут с вами в путешествии. Ознакомьтесь с этой подборкой лучших кредитных карт для путешествий, которые можно использовать во время путешествий по Европе.

Что следует искать в международной кредитной карте?

Не все кредитные карты одинаковы, и ваши любимые кредитные карты для использования в США могут не иметь такой же привлекательности при поездке в другую страну. Вот особенности, которые следует учитывать при выборе лучшей кредитной карты для путешествий по Европе.

1. Без комиссии за зарубежные операции

Большинство популярных сегодня кредитных карт не взимают комиссию за транзакцию за границей, но в вашем кошельке могут быть некоторые из них. Сборы за иностранные транзакции — это налог на ваши покупки при поездках за границу. Обычно эти сборы добавляют 3% к сумме покупки.

Совет: при совершении покупки выберите оплату в местной валюте. Это позволяет избежать «комиссии за удобство», которую многие отели, рестораны и другие поставщики взимают за конвертацию цены в иностранной валюте в доллары США.

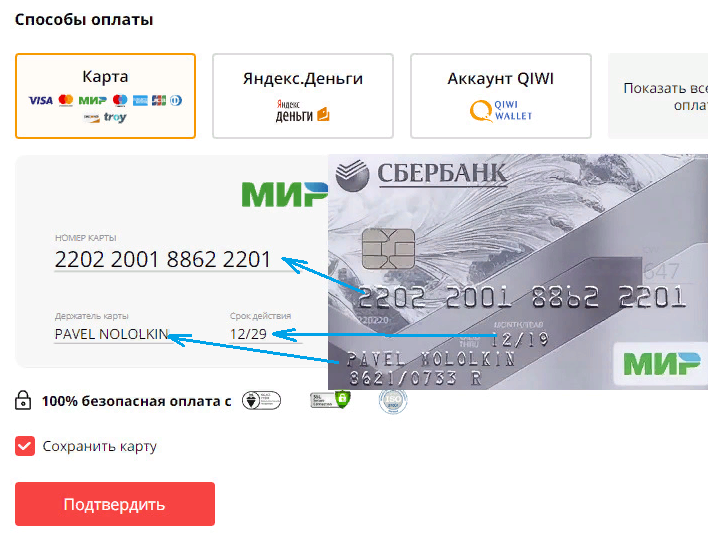

2. Технология PIN

В США мы привыкли к технологии чипа и подписи на наших кредитных картах. Мы вставляем карту и подписываем квитанцию. Европа сделала шаг вперед в этой технологии, чтобы уменьшить количество мошеннических транзакций. Вместо того, чтобы подписывать квитанцию, вас попросят ввести свой PIN-код, чтобы подтвердить, что это вы.

Мы вставляем карту и подписываем квитанцию. Европа сделала шаг вперед в этой технологии, чтобы уменьшить количество мошеннических транзакций. Вместо того, чтобы подписывать квитанцию, вас попросят ввести свой PIN-код, чтобы подтвердить, что это вы.

Большинство американских кредитных карт не поддерживают технологию чип-и-пин, но я рекомендую взять с собой в отпуск по Европе хотя бы одну, которая поддерживает. Вот несколько кредитных карт с чипом и PIN-кодом.

3. Компенсация Global Entry

Если вы обычно путешествуете по США, вы, вероятно, знакомы с программой TSA PreCheck, которая позволяет вам не стоять в очереди на досмотр в аэропорту. Global Entry — это дочерняя программа, которая позволяет ускорить время ожидания на таможне США при возвращении с международного рейса.

Многие туристические кредитные карты предлагают возмещение либо для TSA PreCheck, либо для Global Entry, поэтому перед поездкой рассмотрите возможность использования одной из них, чтобы подать заявку на программу безопасности, которая лучше всего подходит для вас.

4. Бонусные вознаграждения за международные транзакции

Нам нравится зарабатывать бонусные мили и баллы при оплате проезда, питания, бензина и других категорий. Однако, если вы посмотрите на мелкий шрифт, многие кредитные карты ограничивают эти бонусные баллы и мили транзакциями в США.

Если вы хотите максимизировать свои вознаграждения, чтобы приблизиться к следующему бесплатному отпуску, убедитесь, что у вас есть кредитная карта, которая предлагает преимущества по всему миру.

5 лучших кредитных карт для путешествий по Европе

| Карта | Годовой взнос | Почему это здорово |

| Платиновая карта ® от American Express | 695 долларов (применяются условия) | 5 баллов за каждый доллар, потраченный на соответствующие критериям авиабилеты (до 500 000 долларов США в календарный год, после этого 1 раз) и соответствующие критериям покупки отелей, и 1X баллов за каждый доллар на все другие соответствующие критериям покупки, а также доступ в более чем 1200 залов ожидания в аэропортах (для некоторых преимуществ требуется регистрация ) |

| AAdvantage ® Aviator ® Red World Elite Mastercard ® | $99 | Карта с чипом и PIN-кодом; выписка о кредитах за Wi-Fi на борту, бесплатный зарегистрированный багаж, покрытие путешествия |

| Chase Sapphire Reserve ® | 550 долларов США | Годовой кредит на поездки в размере 300 долларов США, доступ в залы ожидания в аэропортах и 10-кратное увеличение стоимости отелей и проката автомобилей, приобретенных в рамках Ultimate Rewards® (после того, как первые 300 долларов США будут потрачены на поездки в течение года) |

| Карта Citi Premier ® | $95 | Зарабатывайте в 3 раза больше очков в ресторанах, супермаркетах, заправочных станциях, авиаперелетах и отелях; и 1X баллов за все остальные покупки |

| Банк США Altitude ® Резервная карта Visa Infinite ® | 400 долларов | До 325 долларов США в год в виде кредитов на поездки, 12 проездных билетов Gogo на борт Wi-Fi каждый год и заработок в 3 раза больше баллов за соответствующие условиям поездки и покупки мобильного кошелька |

Платиновая карта

® от American Express Приветственный бонус: Заработайте 80 000 баллов Membership Rewards, потратив 6 000 долларов США на покупки в течение первых 6 месяцев.

Ставка вознаграждения: Вы можете заработать 5 баллов за каждый доллар, потраченный на соответствующие критериям авиабилеты (до 500 000 долларов США в календарный год, после этого 1 раз) и соответствующие критериям покупки отелей, а также 1 балл за каждый доллар за все другие соответствующие условиям покупки.

Платиновая карта от American Express – роскошная карта для премиальных путешествий – предлагает преимущества, которые нравятся опытным путешественникам. Держатели карт имеют доступ к более чем 1200 залам ожидания в 130 странах мира. Вы также автоматически получите статус Marriott Bonvoy Gold Elite и Hilton Honors Gold, а также ценные преимущества с The Hotel Collection и Fine Hotels & Resorts, которые сделают пребывание в каждом отеле особенным. Некоторые преимущества требуют регистрации.

И когда вы вернетесь домой из отпуска в Европе, вы будете рады, что вам возместили сбор за глобальный въезд, чтобы вы могли миновать очереди на таможне.

Ознакомьтесь с полной версией Платиновой карты от American Express Review.

AAdvantage

® Aviator ® Red World Elite Mastercard ®Годовой взнос: 99 долларов США

Приветственный бонус: Заработайте 50 000 бонусных миль после первой покупки в течение первых 90 дней.

Ставка вознаграждения: Вы можете заработать в 2 раза больше миль за каждый доллар, потраченный на соответствующие критериям покупки American Airlines, и в 1 раз больше миль за каждый доллар, потраченный на все остальные покупки.

Мне нравится, что все кредитные карты Barclays предлагают технологию чипа и PIN-кода, что очень важно во время путешествий по Европе. Карта Barclays AAdvantage Aviator Red World Elite Mastercard, предлагающая множество преимуществ и широкие возможности для получения вознаграждения за поездки, предлагает множество возможностей.

Карта также обеспечивает страховку на случай отмены/прерывания поездки, страхование от несчастных случаев во время путешествия, освобождение от ответственности за ущерб при аренде автомобиля и страхование от задержки багажа, чтобы обеспечить вам душевное спокойствие в пути.

Chase Sapphire Reserve

®Годовой взнос: 550 долларов США

Приветственный бонус: Заработайте 60 000 бонусных баллов, потратив 4000 долларов на покупки в течение первых 3 месяцев с момента открытия счета.

Вознаграждение: Заработайте в 5 раз больше баллов за авиабилеты и в 10 раз больше за отели и аренду автомобилей, приобретая путешествия через Chase Ultimate Rewards® сразу после того, как первые 300 долларов США ежегодно будут потрачены на путешествия; 3 балла за другие поездки и рестораны и 1 балл за доллар за все остальные покупки.

Chase Sapphire Reserve была одной из самых популярных кредитных карт премиум-класса с момента ее запуска. Хотя карта стоит 550 долларов в год, она битком набита кредитами и функциями, которые делают плату стоящей.

Каждый год вы будете получать кредит в размере 300 долларов США, который будет автоматически использоваться для покрытия расходов на поездки. Владельцы карт также получают членство Priority Pass Select для доступа в залы ожидания аэропортов, а также кредит для покрытия сборов TSA PreCheck или Global Entry.

Владельцы карт также получают членство Priority Pass Select для доступа в залы ожидания аэропортов, а также кредит для покрытия сборов TSA PreCheck или Global Entry.

Баллы можно перевести в 11 авиакомпаний и три программы лояльности отелей. Когда баллы используются для оплаты проезда через портал Chase Ultimate Rewards, они стоят 1,5 цента каждый.

Узнайте больше в нашем обзоре Chase Sapphire Reserve.

Карта Citi Premier

®Годовой взнос: 95 долларов США

Приветственный бонус: Заработайте 60 000 бонусных баллов ThankYou®, потратив 4000 долларов на покупки в течение первых 3 месяцев после открытия счета; Кроме того, в течение ограниченного времени заработайте в общей сложности 10 баллов ThankYou® за каждый доллар, потраченный на отели, аренду автомобилей и аттракционы (за исключением авиаперелетов), забронированные на портале Citi Travel℠ до 30 июня 2024 г.

Вознаграждение: Вы можете заработать в 3 раза больше очков в ресторанах, супермаркетах, заправочных станциях, авиаперелетах и гостиницах; и 1X баллов за все остальные покупки.

Дополнительную информацию см. в нашем обзоре карт Citi Premier.

Банк США Altitude

® Резервная карта Visa Infinite ® CardГодовой взнос: 400 долларов США

Приветственный бонус: Получите бонус в размере 50 000 баллов, потратив 4500 долларов США в течение первых 90 дней.

Вознаграждение: Зарабатывайте в 5 раз больше на предоплаченных отелях и аренде автомобилей, забронированных в Центре вознаграждений Altitude; Умножение баллов в 3 раза на отвечающие критериям покупки путешествий и мобильных кошельков; и 1X баллов за все остальные соответствующие критериям покупки.

Карта US Bank Altitude Reserve Visa Infinite предлагает огромные преимущества для частых путешественников. Каждый год вы будете получать 325 долларов США в виде кредитов на поездки, а также бонусные баллы за поездки и покупки мобильного кошелька. Баллы стоят 1,5 цента за поездку, забронированную через портал банка США, поэтому бонус в 50 000 баллов может стоить до 750 долларов в поездке.

Владельцы карт также получат 12 бесплатных пропусков Wi-Fi на борту Gogo каждый год, до 100 долларов в виде компенсации TSA PreCheck или Global Entry каждые четыре года и членство Priority Pass Select для доступа в залы ожидания в аэропортах.

Для получения более подробной информации ознакомьтесь с нашим обзором резерва высоты банка США.

Сделайте это перед отъездом в отпуск

Прежде чем отправиться в отпуск в Европу, следуйте этим советам, чтобы свести к минимуму любые проблемы при использовании кредитных карт в новой стране.

1. Поделитесь планами поездок с вашим банком

Банки всегда находятся в поиске мошеннических транзакций. Если ваша кредитная карта внезапно используется в новой стране, банк может заблокировать ваш счет до тех пор, пока не подтвердит, что транзакции были совершены от вас.

Чтобы избежать этого сценария, сообщите своему банку, куда вы собираетесь ехать. Обязательно укажите страны, в которых у вас может быть пересадка. Многие банки теперь позволяют вам уведомлять их через свое приложение или веб-сайт, чтобы ускорить процесс.

Многие банки теперь позволяют вам уведомлять их через свое приложение или веб-сайт, чтобы ускорить процесс.

2. Скачать приложение банка для отслеживания покупок

Мне нравится регулярно отслеживать свои деньги, но вам нужно быть еще более бдительными со своими счетами во время путешествий. Один из самых простых способов быть в курсе своих счетов — загрузить приложение вашего банка на мобильное устройство. С помощью приложения вы обычно можете отслеживать транзакции, совершать платежи или даже уведомлять банк, если вы потеряли свою кредитную карту.

3. Настройка автоматических платежей

В идеальном мире мы все полностью платим по кредитным картам каждый месяц, чтобы избежать процентов. Однако это не всегда так. Это особенно верно, когда вы сосредоточены на развлечениях во время путешествия по чужой стране.

Вот почему я предлагаю всем подписаться на автоматическую выплату минимальной суммы к оплате. Это позволит сохранить вашу учетную запись в хорошем состоянии, избежать комиссий за просрочку платежа и гарантировать, что вы не сообщите о просрочке платежа в бюро кредитных историй.

Какая кредитная карта для международных поездок подходит именно вам?

Есть много международных кредитных карт на выбор, но какая из них подходит именно вам? Проанализируйте карты, перечисленные выше, и определите, какие из преимуществ для вас наиболее важны. Все они хороши, но их сборы и привилегии могут лучше всего подойти разным типам путешественников.

Методология

Чтобы определить, какие кредитные карты лучше всего использовать во время путешествий по Европе, мы сравнили карты разных эмитентов, которые имеют льготы для путешествий. Мы оценили такие функции, как комиссия за транзакцию за рубежом, технология PIN-кода, компенсация Global Entry и бонусные вознаграждения, чтобы рекомендовать лучшие кредитные карты для путешественников в Европе. Мы не включили все доступные карты.

Легко заработать неограниченные награды

Банк Америки ® Кредитная карта Travel Rewards

Привилегии

Информация о карте

- Заработайте 25 000 бонусных онлайн-баллов после совершения покупок на сумму не менее 1000 долларов США в течение первых 90 дней после открытия счета — это может быть выписка на сумму 250 долларов США для оплаты туристических покупок

- Получайте 1,5 балла за каждый доллар, потраченный на все покупки

- Более длинная вступительная годовая процентная ставка по соответствующим покупкам и переводам остатка

- Без комиссии за иностранную операцию

- Применить сейчас

- Зарабатывайте 1,5 балла в неограниченном количестве за каждый доллар, потраченный на все покупки, без годовой платы и сборов за иностранные транзакции, и ваши баллы не сгорают.

- 25 000 бонусных онлайн-баллов после совершения покупок на сумму не менее 1000 долларов в первые 90 дней с момента открытия счета — это может быть кредит в размере 250 долларов США на оплату дорожных расходов.

- Используйте свою карту, чтобы забронировать поездку, как и где вы хотите — вы не ограничены определенными веб-сайтами с закрытыми датами или ограничениями.

- Обменивайте баллы на кредитную выписку для оплаты поездок или покупок в ресторане, таких как перелеты, проживание в отеле, аренда автомобиля и отдых, плата за багаж, а также в ресторанах, включая еду на вынос.

- 0% Начальная годовая процентная ставка за 18 циклов выставления счетов за покупки и за любые переводы остатка, сделанные в течение первых 60 дней. После окончания начального предложения будет применяться переменная годовая процентная ставка от 17,99% до 27,99%.

Комиссия в размере 3% применяется ко всем переводам баланса.

Комиссия в размере 3% применяется ко всем переводам баланса. - Если вы являетесь участником Preferred Rewards, вы можете зарабатывать на 25–75 % больше баллов за каждую покупку. Это означает, что вместо того, чтобы зарабатывать неограниченное количество 1,5 балла за каждый доллар, вы можете зарабатывать 1,87–2,62 балла за каждый доллар, потраченный на покупки.

- Бесконтактные карты — безопасность карты с чипом и удобство касания.

- Это онлайн-предложение может быть недоступно, если вы покинете эту страницу или посетите финансовый центр Bank of America. Вы можете воспользоваться этим предложением при подаче заявки сейчас.

на защищенном веб-сайте Bank of America

Читать обзор картыНачальное предложение

Заработайте 25 000 бонусных онлайн-баллов после того, как вы совершите покупки на сумму не менее 1000 долларов в течение первых 90 дней после открытия счета — это может быть выписка на сумму 250 долларов на оплату покупок

Годовой сбор

$0

Кредитная карта Bank of America ® Travel Rewards отлично подходит для людей, которые любят зарабатывать вознаграждения и путешествовать.

Владельцы карт смогут обменивать баллы без ограничений по датам и получать выписку о кредите для оплаты проезда и покупок в ресторане.

Зарабатывайте в 1,5 раза больше баллов за все покупки везде и каждый раз.

- Применить сейчас

Сведения об авторе

Ли Хаффман

Ли Хаффман — бывший специалист по финансовому планированию и менеджер по корпоративным финансам, который теперь пишет о досрочном выходе на пенсию, кредитных картах, путешествиях, страховании и других темах личных финансов. Ему нравится показывать людям, как больше путешествовать, меньше тратить и жить лучше. Когда Ли не ставит штампы в своем паспорте по всему миру, он изучает способы заработать больше миль и баллов для своего следующего отпуска.

Еще сообщения от Lee Huffman >

Лучшие карты с кэшбэком и вознаграждениями, доступные в Европе (2023) | Дэн Минеа

9 минут чтения·

27 сентября 2021 г.Давайте будем честными: карты с кэшбэком не очень популярны в Европе. В то время как в Соединенных Штатах для них всегда был широкий рынок, в ЕС они еще не прижились.

Проще говоря, карта с кэшбэком — это дебетовая (а иногда и кредитная) карта, которая g возвращает вам небольшой процент, когда вы ее тратите . Это может быть 0,1% , это может быть 2% или даже что-то вроде 8% (да, ВОСЕМЬ ПРОЦЕНТОВ).

Звучит здорово, не правда ли? Кому не нравятся свободные деньги?

Почему же так мало предложений по картам с кэшбэком, которые можно использовать в Европе?

Одно из объяснений, которое я видел, заключается в следующем: они не так распространены в ЕС, потому что наши комиссии по дебетовым/кредитным картам регулируются и очень низки. В США цена, которую вы платите в магазине, обычно корректируется с комиссией карты продавца, и вы в основном получаете ее обратно с кэшбэком. Плата за карту настолько низка в ЕС, что нет места для кэшбэка с высоким процентом.

В США цена, которую вы платите в магазине, обычно корректируется с комиссией карты продавца, и вы в основном получаете ее обратно с кэшбэком. Плата за карту настолько низка в ЕС, что нет места для кэшбэка с высоким процентом.

Другими словами, это не совсем кэшбэк в США — это больше похоже на то, что вы возвращаете деньги, которые вы не должны были платить в любом случае (карточные сборы).

Крупные банки из европейских стран иногда предлагают карты с некоторыми льготами и вознаграждениями в виде кэшбэка, но это зависит от страны, и характеристики этих карт обычно никогда не достигают уровня, который вы видите в банках США и их предложения по дебетовым/кредитным картам.

В конце 2015 года Европейский союз принял закон, запрещающий компаниям, выпускающим кредитные карты, взимать более 0,3% с продавцов за транзакции по кредитным картам, в результате чего кредитные карты европейских банков потеряли почти все свои кэшбэки и вознаграждения. .

.

Вот почему, например, кэшбэк-карта Revolut Metal предлагает 1% для покупок за пределами Европы и только 0,1% для покупок внутри ЕС.

Это оставило широкое поле для криптовалютных карт, которые могли бы привлечь клиентов, оставшихся без внимания. Итак, хотя это и не идеально, в этой статье вы увидите, что некоторые из лучших карт с кэшбэком возвращают вам процент от ваших расходов в криптовалюте, в отличие от традиционных банковских карт, которые возвращают валюту FIAT.

Давайте посмотрим на лучшие карты, которые я нашел и использовал, которые предлагают кэшбэк и вознаграждения , а также доступны по всей стране в Европейском Союзе.

- Карта Curve

- Карта Wirex

- Карта Vivid Money

- Карта Crypto.com

- Карта Revolut

- Карта N26

Каждая из них имеет свои преимущества и недостатки, вы можете подробно ознакомиться с ними далее в статье, где я описал все плюсы и минусы использования этих карт.

Вот краткое сравнение их комиссий и привилегий кэшбэка:

Теперь давайте разберемся и посмотрим, почему вы должны выбрать тот или иной, объяснив все их особенности.

Я просто процитирую свой собственный обзор карты Curve:

» Curve предлагает карту, целью которой является объединение всех ваших других карт в одну. Вместо того, чтобы носить с собой кучу разных дебетовых и кредитных карт, вы просто добавляете их в приложение Curve, проверяете их, а затем можете просто носить с собой карту Curve и иметь доступ к расходам с любой из ваших других банковских карт».

Вот плюсы и минусы использования карты Curve для получения кэшбэка:

Плюсы:

- Хорошая, стабильная ставка кэшбэка (1% до 6 магазинов)

- Вы можете получить кэшбэк сверх кэшбэк с других ваших карт

- Кэшбэк наличными (GBP)

Минусы:

- Кэшбэк доступен только для 3 или 6 продавцов

- Других вознаграждений нет

Общий, Карта Curve для меня не составляет труда , лучшая карта не только из-за вознаграждения за кэшбэк, но и из-за ее основной функции, которая заключается в том, чтобы помочь централизовать все ваши другие карты и упростить вашу финансовую настройку.

Ознакомьтесь с картой Curve здесь!

Еще одна карта, которую я использовал и рассмотрел на своем сайте, — это карта Wirex, и вот что такое Wirex:

«Проще говоря, Wirex — это цифровая платформа финтеха, которая предлагает доступ к физическому дебетовая карта, которую можно пополнить криптоактивами . Это также биржа криптовалют, где вы можете покупать, хранить, обменивать и тратить множество криптоактивов.

Их главной привлекательностью является их дебетовая карта , которая также может увеличить вашу учетную запись при использовании за счет вознаграждения до 2% Cryptoback ™ на все ваши расходы (это зависит от тарифного плана, на котором вы находитесь) , мы узнаем об этом чуть позже)».

Вот краткий обзор плюсов и минусов карты Wirex:

Плюсы:

- Имеет хорошие ставки кэшбэка

- Предлагает кэшбэк за все транзакции (на платных планах бесплатный тариф предлагает кэшбэк только для транзакций в магазине)

- Доступные планы (оплачиваются в валюте WXT, что может сделать их дешевле времена, когда крипторынок колеблется)

- Включает приятные вознаграждения от ритейлеров и продавцов

Минусы:

- Кэшбэк в их собственной криптовалюте (WXT), а не в валюте FIAT

С их ставкой кэшбэка от 0,5 до 2% , Wirex — идеальный вариант для использования, и я бы рекомендовал использовать его в сочетании с картой Curve.

Вы просто добавляете его в приложение Curve, и таким образом вы можете последовательно получать кэшбэк-вознаграждения и возвращать часть своих расходов на обе карты для некоторых покупок.

Узнайте больше о карте Wirex здесь!

Vivid Money — новый претендент на европейский рынок финансовых технологий, но они представили множество замечательных функций и, похоже, намерены стать здесь настоящим игроком.

По их собственным словам, вот их основные преимущества:

«Легко приумножайте свои деньги с помощью мгновенного инвестирования без комиссии. Превратите свои повседневные расходы в акции. Получите кэшбэк и сэкономьте на комиссиях. Откройте бесплатную учетную запись за считанные минуты и наблюдайте, как растут ваши сбережения».

Их бесплатная металлическая дебетовая карта дает вам вознаграждение за ваши расходы. В дополнение к кэшбэку до 10%, который вы можете заработать, клиенты Vivid Prime получают до 3% кэшбэка на все платежи.

Плюсы:

- Отличные ставки кэшбэка

- Кэшбэк выплачивается в евро и акциями

- Доступный премиум-план

Минусы: 900 43

- Более крупные кэшбэки (до 25%) включают в себя регистрацию друзей в приложение, которое мне не очень нравится

- У Vivid довольно запутанная схема вознаграждений (вам действительно нужно прочитать обо всех их вознаграждениях, чтобы понять их)

С доступом к таким большим процентам кэшбэка, Карта Vivid имеет смысл для всех, кто живет в Европе — я думаю, что у них одни из самых высоких кэшбэков, и я не видел их в других финтех-приложениях. Определенно стоит посмотреть!

Проверьте карту Vivid прямо здесь!

Crypto.com позиционирует себя как « самое быстрорастущее криптоприложение в мире », и они могут быть правы. За последние несколько лет они значительно выросли, имеют спонсорские соглашения с F1 и другими крупными спортивными брендами, а их клиентская база насчитывает более 10 миллионов человек.

Помимо всех функций криптовалюты, которые у них есть, вот что нас здесь интересует: вы можете потратить с Crypto.com Visa Card и получить до 8% обратно . Вот это адский процент кэшбэка!

Кроме того, как и в случае с картой Wirex, вам не нужно вкладывать средства в мир криптовалют, чтобы использовать эту карту. Вы можете просто пополнить карту Crypto.com своей собственной валютой (доллары США, евро, фунты стерлингов) и начать расплачиваться ею за ежедневные покупки.

Плюсы:

- Удивительные ставки кэшбэка

- Получайте кэшбэк за все ваши транзакции

- Нет ежемесячной платы

- Уровень бесплатной карты предлагает хороший 1% кэшбэк 9026 7

Минусы:

- Более высокие ставки кэшбэка доступны только в премиальных планах (которые включают «стейкинг», без ежемесячной платы)

- Кэшбэк в собственном токене криптовалюты (CRO)

- Долгое время ожидания получения карты (поскольку они так быстро растут, может пройти несколько недель, прежде чем ваша карта будет выпущена)

В заключение, Crypto. com — отличный выбор для кэшбэка , независимо от того, увлекаетесь ли вы криптовалютой или нет. Я бы поместил его выше в топе своих карт с кэшбэком, если бы не их функция «ставки», которая требуется для доступа к планам кэшбэка более высокого уровня (мне не нравится, когда деньги застревают в одном месте, что в основном и является «ставкой»). является).

com — отличный выбор для кэшбэка , независимо от того, увлекаетесь ли вы криптовалютой или нет. Я бы поместил его выше в топе своих карт с кэшбэком, если бы не их функция «ставки», которая требуется для доступа к планам кэшбэка более высокого уровня (мне не нравится, когда деньги застревают в одном месте, что в основном и является «ставкой»). является).

Но в любом случае, Crypto.com имеет много преимуществ и является отличным выбором для того, чтобы вернуть часть своих расходов.

Проверьте карту Crypto.com здесь!

Что вы можете сказать о самом большом финтех-приложении на рынке (по крайней мере, в Европе)? Они лучше всего говорят об этом на своем веб-сайте:

«Одно приложение, все деньги»

Revolut предлагает идеальную альтернативу традиционному банковскому счету и многое другое. От мультивалютности до инвестиций в акции и криптовалюты, до дебетовых карт, страхования, обмена валюты и так далее. Кажется, у них есть финансовый продукт для всех нужд.

Кажется, у них есть финансовый продукт для всех нужд.

Что касается их дебетовых карт, они предлагают кэшбэк — вишенка на торте, при использовании их множества продуктов.

Плюсы:

- Самое полное банковское предложение в целом

- Широкий спектр доступных финансовых услуг

- Кэшбэк наличными (евро)

Минусы:

- Не такие большие ставки кэшбэка (между 0,1–1%)

- Доступно только для премиум-плана самого высокого уровня

- Более высокий кэшбэк в размере 1% доступен только для покупок за пределами Европы, а 0,1% — для расходов внутри ЕС. банк должен выглядеть как в 21 веке , с широким спектром финансовых возможностей, которые вы можете попробовать. Если самый высокий, Metal, тарифный план Revolut подходит для вашего финансового рабочего процесса, то вам также понравятся привилегии кэшбэка, которые он дает.

Проверьте карту Revolut прямо здесь!

N26 стремится воспроизвести традиционный банковский опыт, но перенести его в Интернет и в 21 веке.

Он во многом похож на Revolut, только с более традиционным подходом (что означает меньше финансовых продуктов, но больше безопасности и стабильности).

Он во многом похож на Revolut, только с более традиционным подходом (что означает меньше финансовых продуктов, но больше безопасности и стабильности).Я включил сюда карту N26 Mastercard, так как она дает некоторые привилегии кэшбэка. Он не выше в этом топе, потому что вы не получите учетную запись N26 только для функций кэшбэка.

Плюсы:

- Самое безопасное решение для онлайн-банкинга в целом

- Кэшбэк наличными (евро)

Минусы:

- Маленький ставки кэшбэка (0,1–0,5%)

- Кэшбэк доступен только для их бизнес-планы

Счет N26 — это то, на что вы можете переключиться на всю свою банковскую жизнь. Как для вас, так и для вашего бизнеса, вероятно, нет лучшего, более стабильного решения для онлайн-банкинга, которое вы могли бы использовать. А для вашего бизнес-плана, если вы его получите, кэшбэк станет приятным дополнением к вашему ежемесячному доходу.

Получите карту N26 здесь!

Как видите, есть неплохие варианты карт с кэшбэком даже в Европе .

Комиссия в размере 3% применяется ко всем переводам баланса.

Комиссия в размере 3% применяется ко всем переводам баланса.

Он во многом похож на Revolut, только с более традиционным подходом (что означает меньше финансовых продуктов, но больше безопасности и стабильности).

Он во многом похож на Revolut, только с более традиционным подходом (что означает меньше финансовых продуктов, но больше безопасности и стабильности).